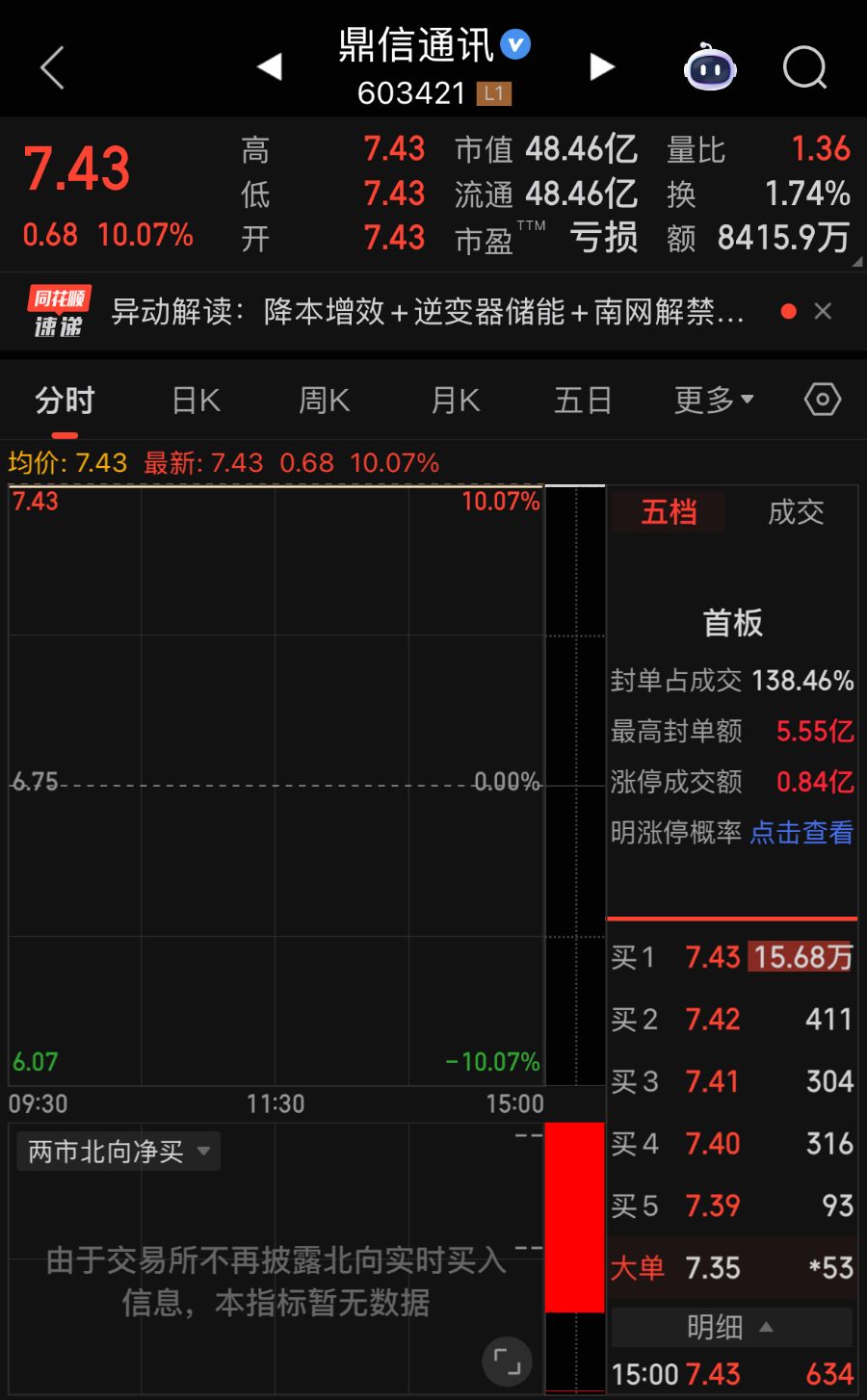

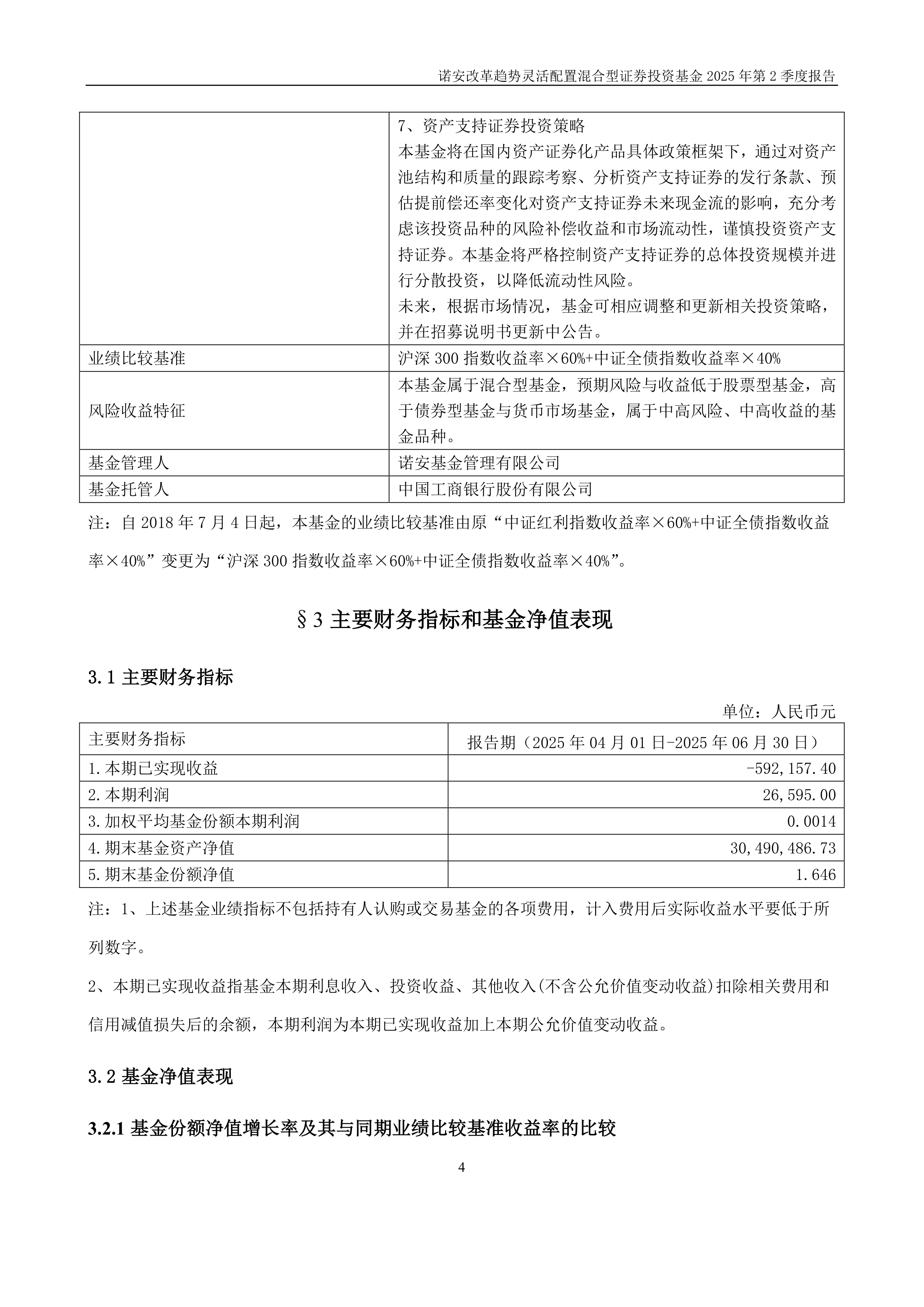

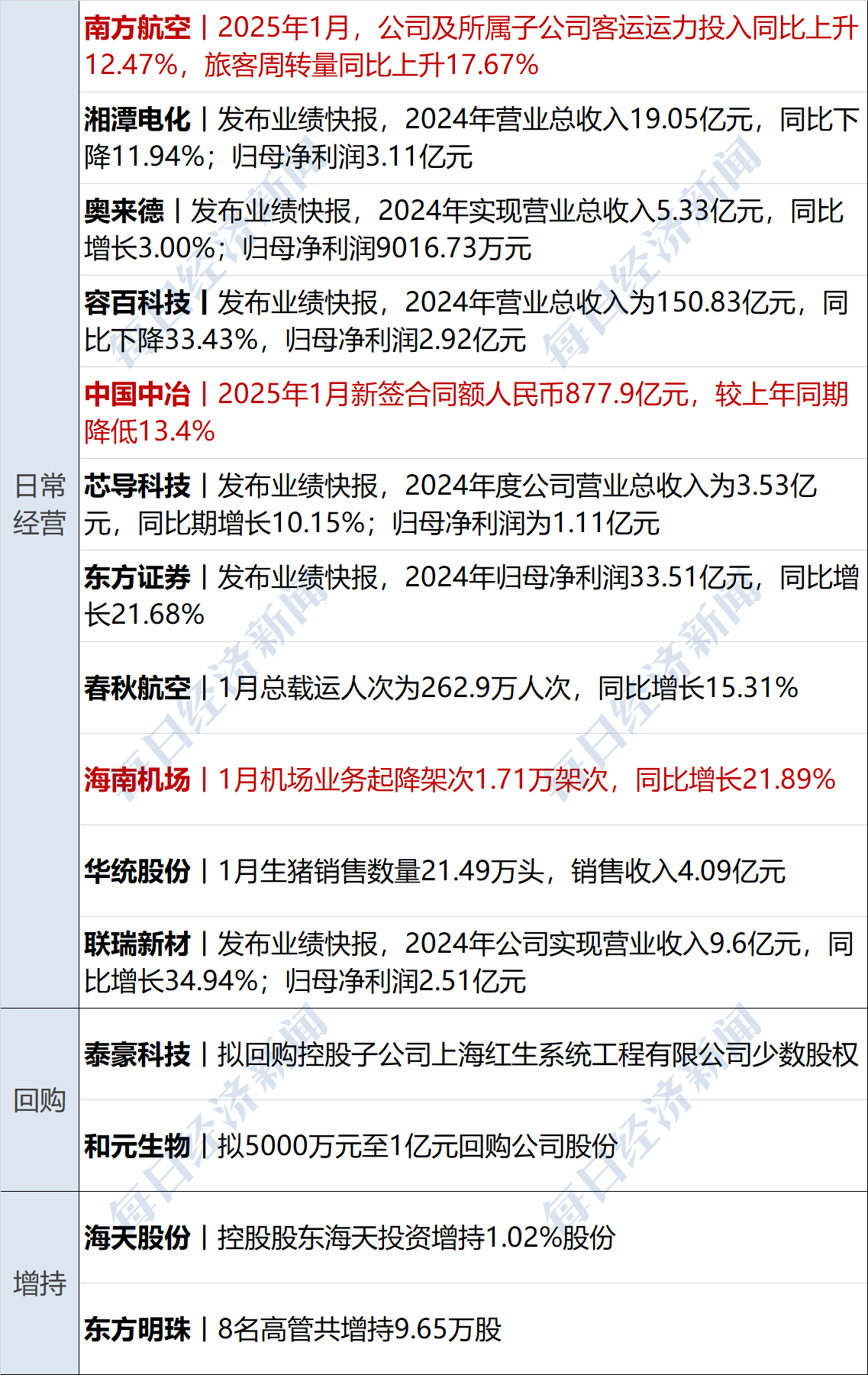

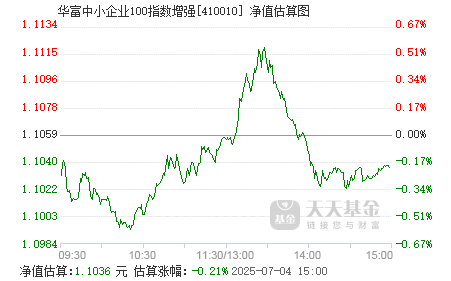

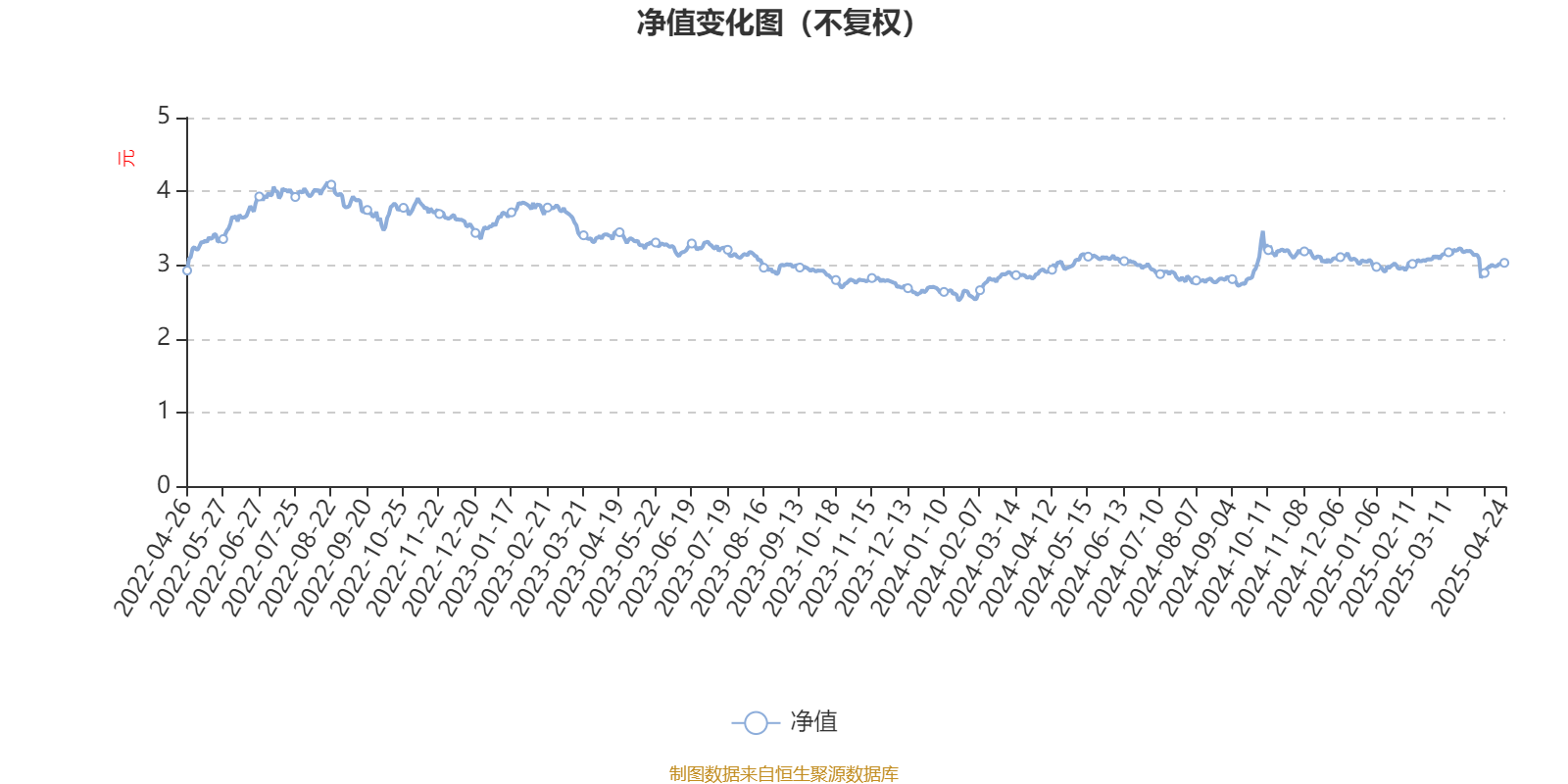

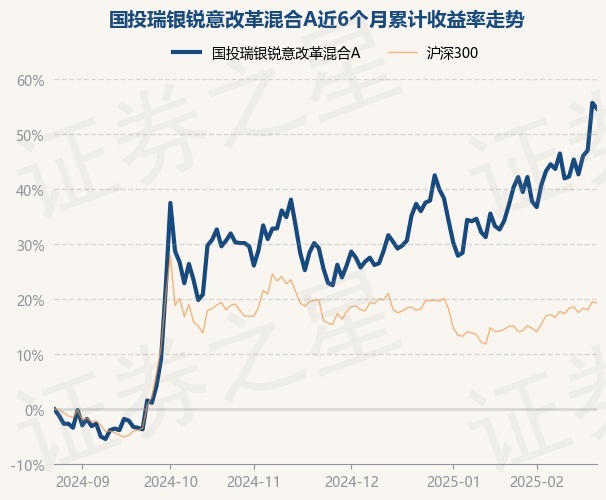

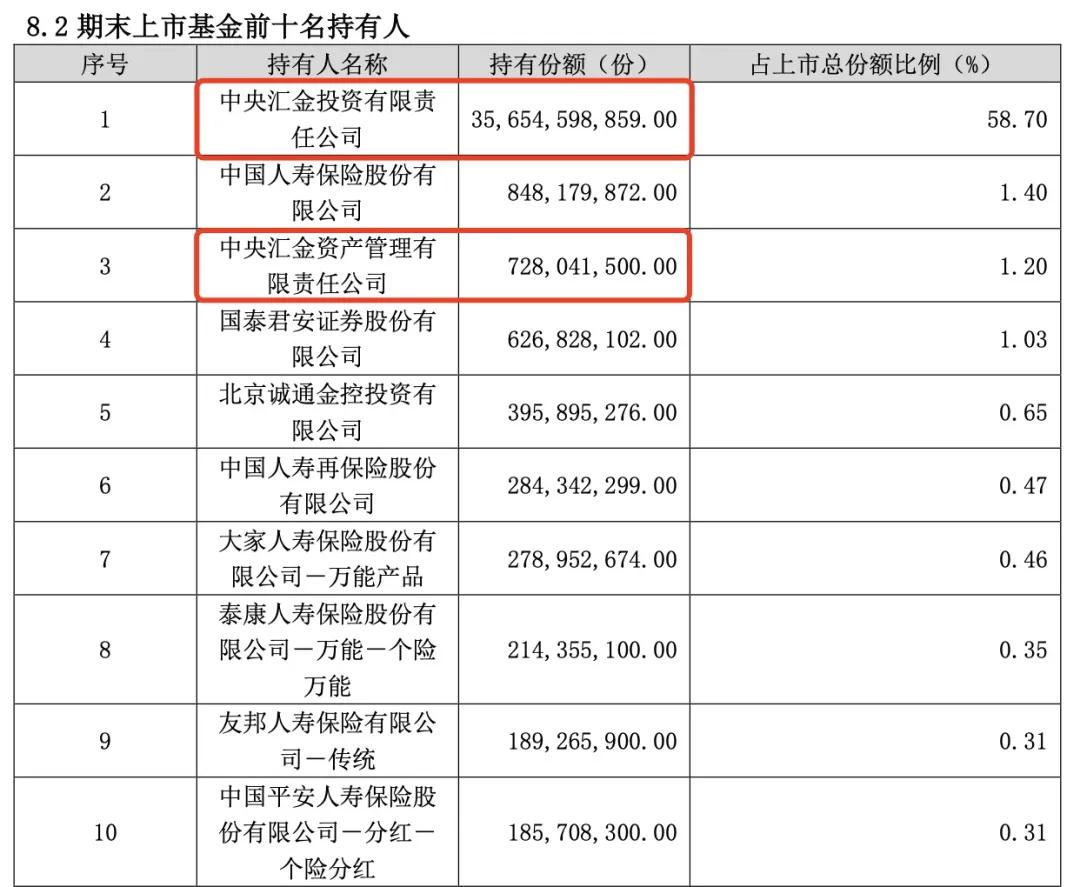

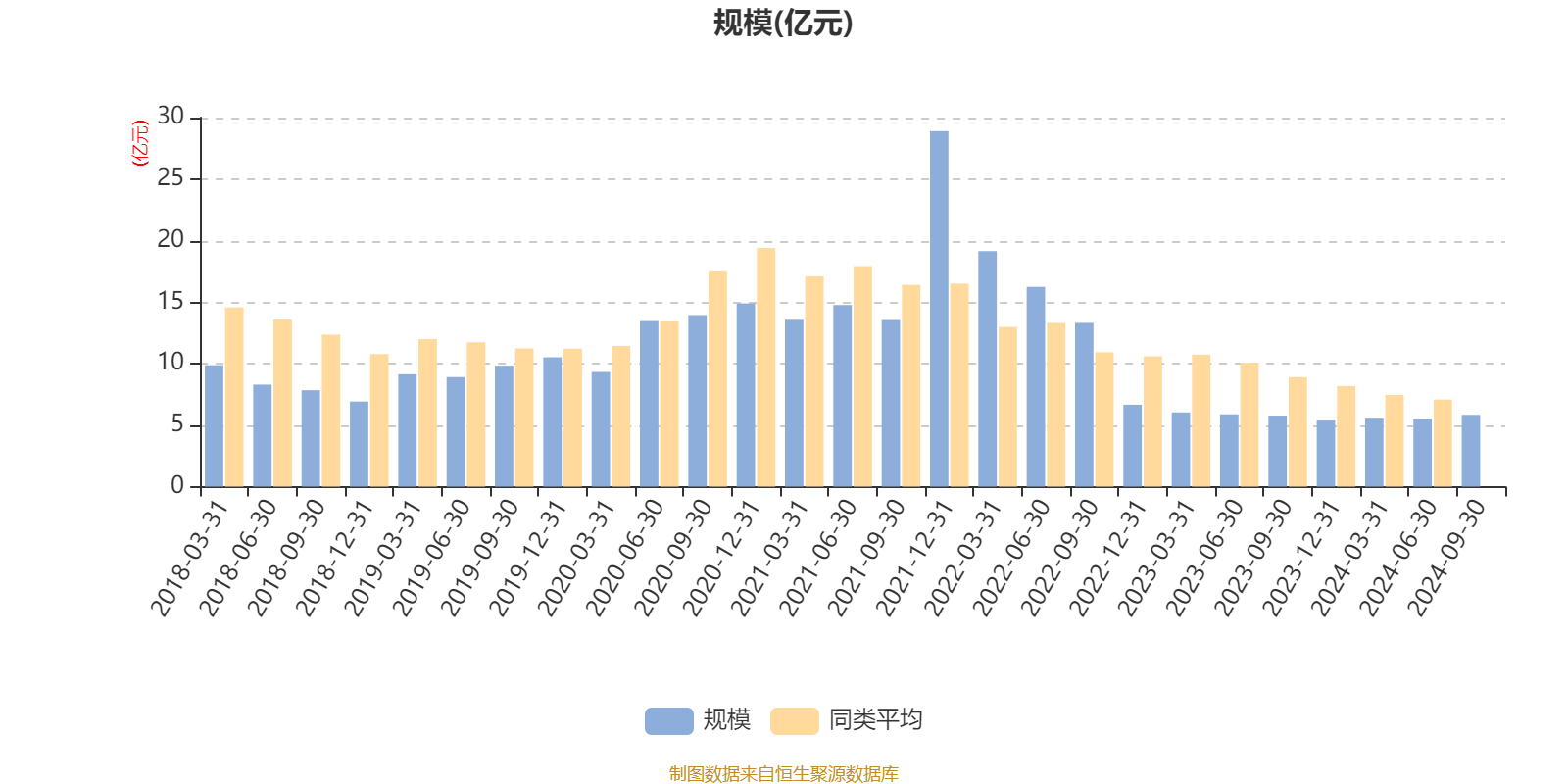

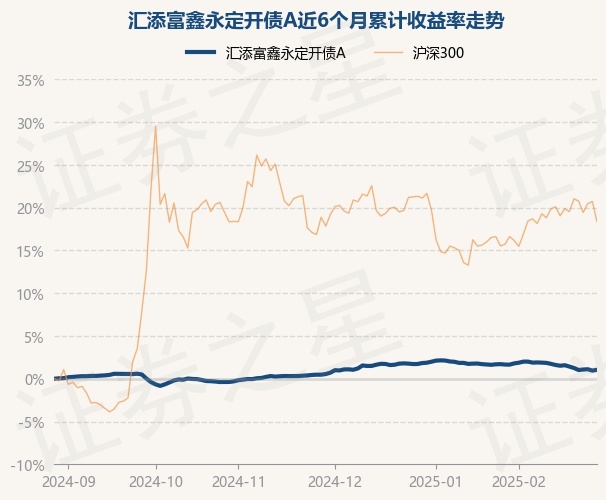

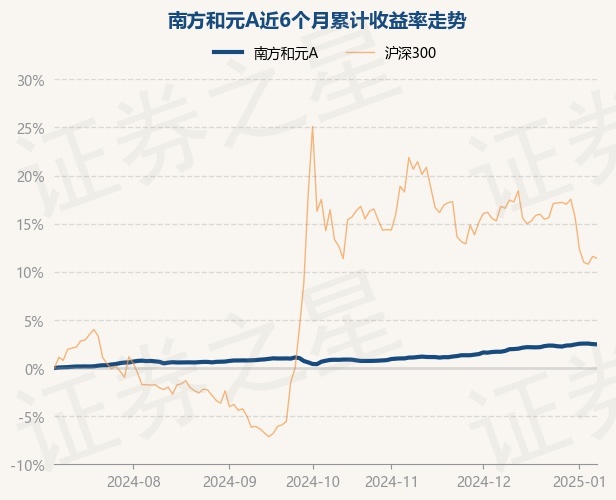

证券之星消息,日前华夏标普500ETF(QDII)基金公布三季报,2025年三季度最新规模33.65亿元,季度净值涨幅为7.16%。

图片来源于网络,如有侵权,请联系删除

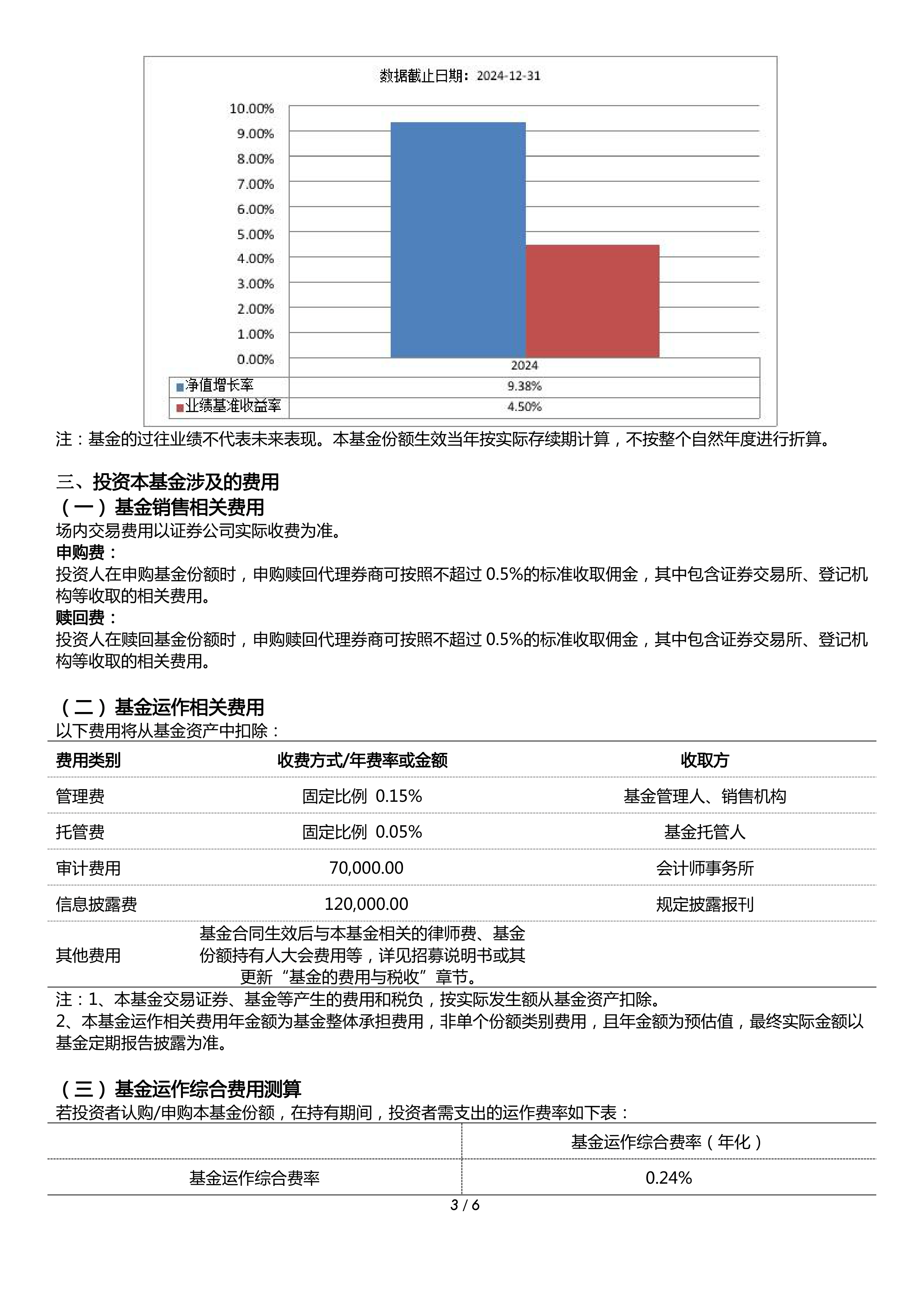

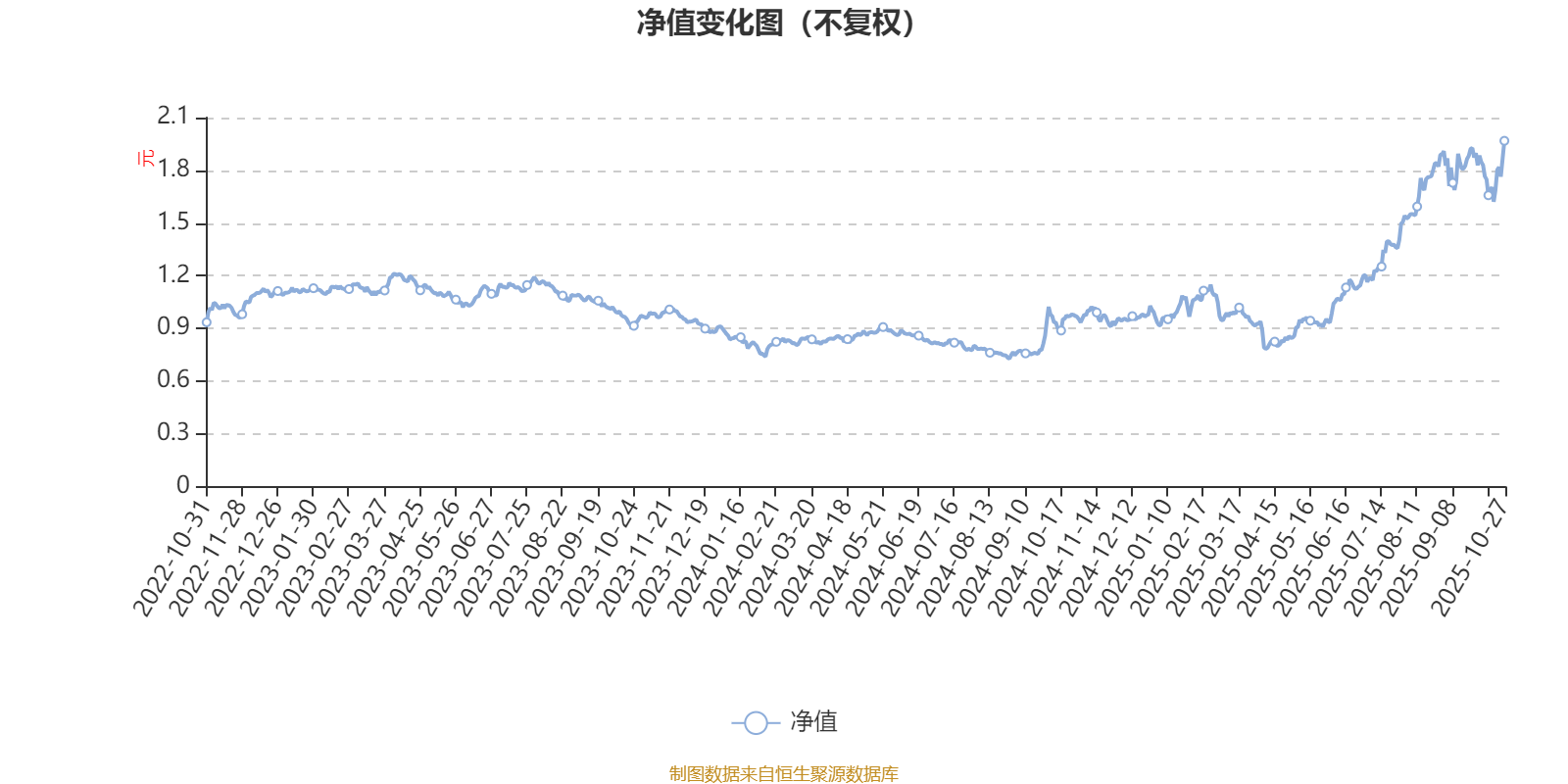

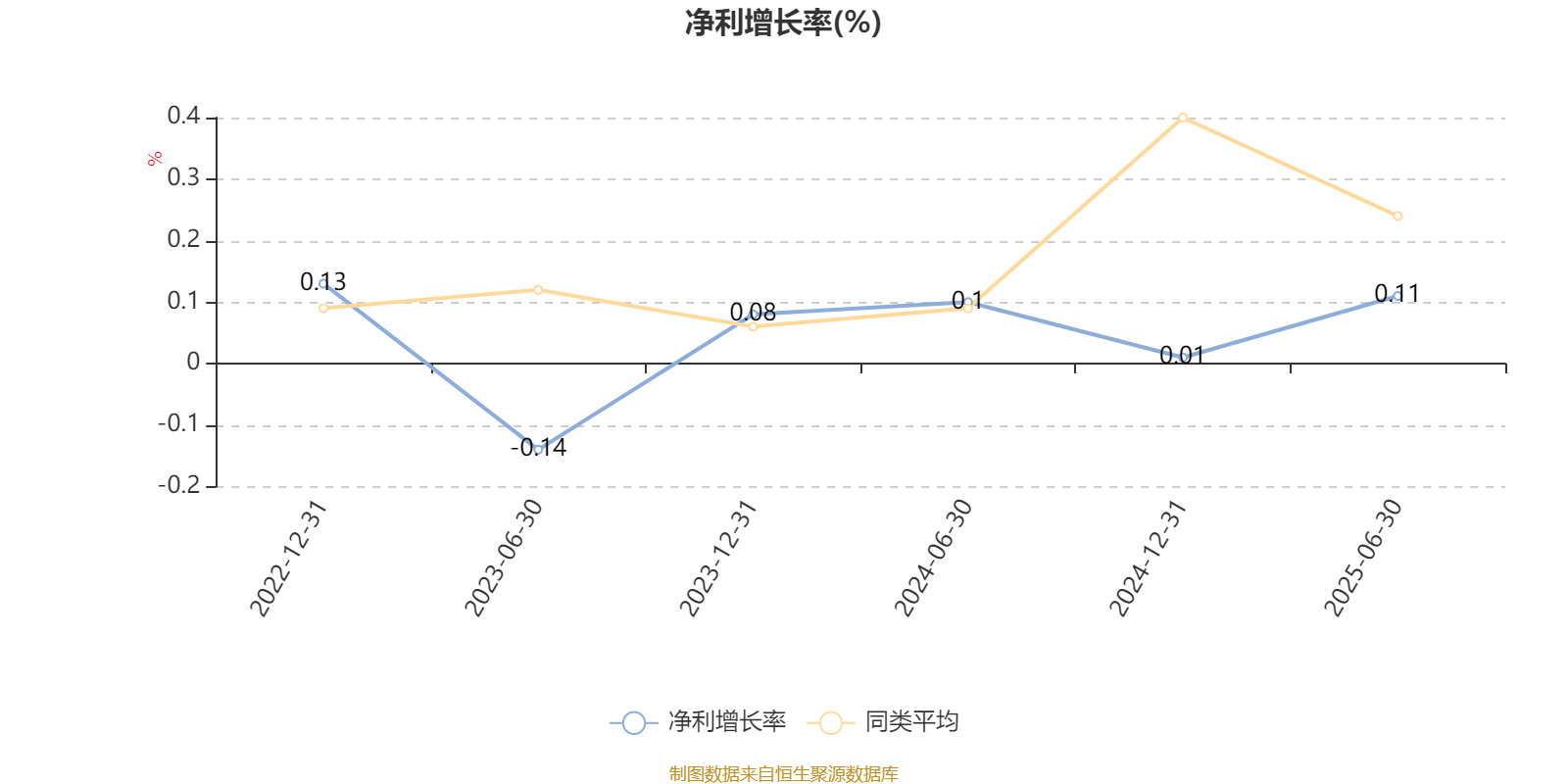

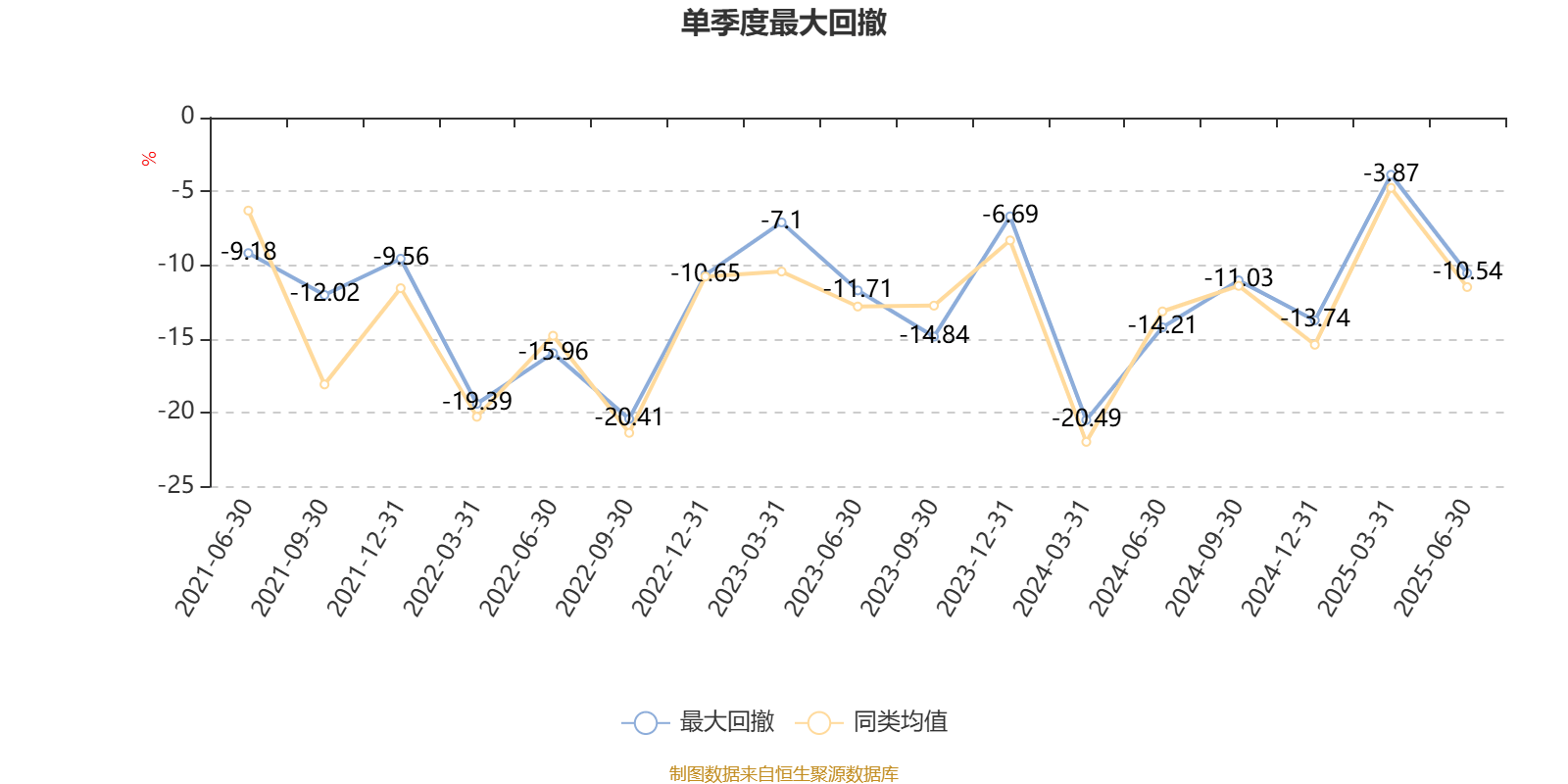

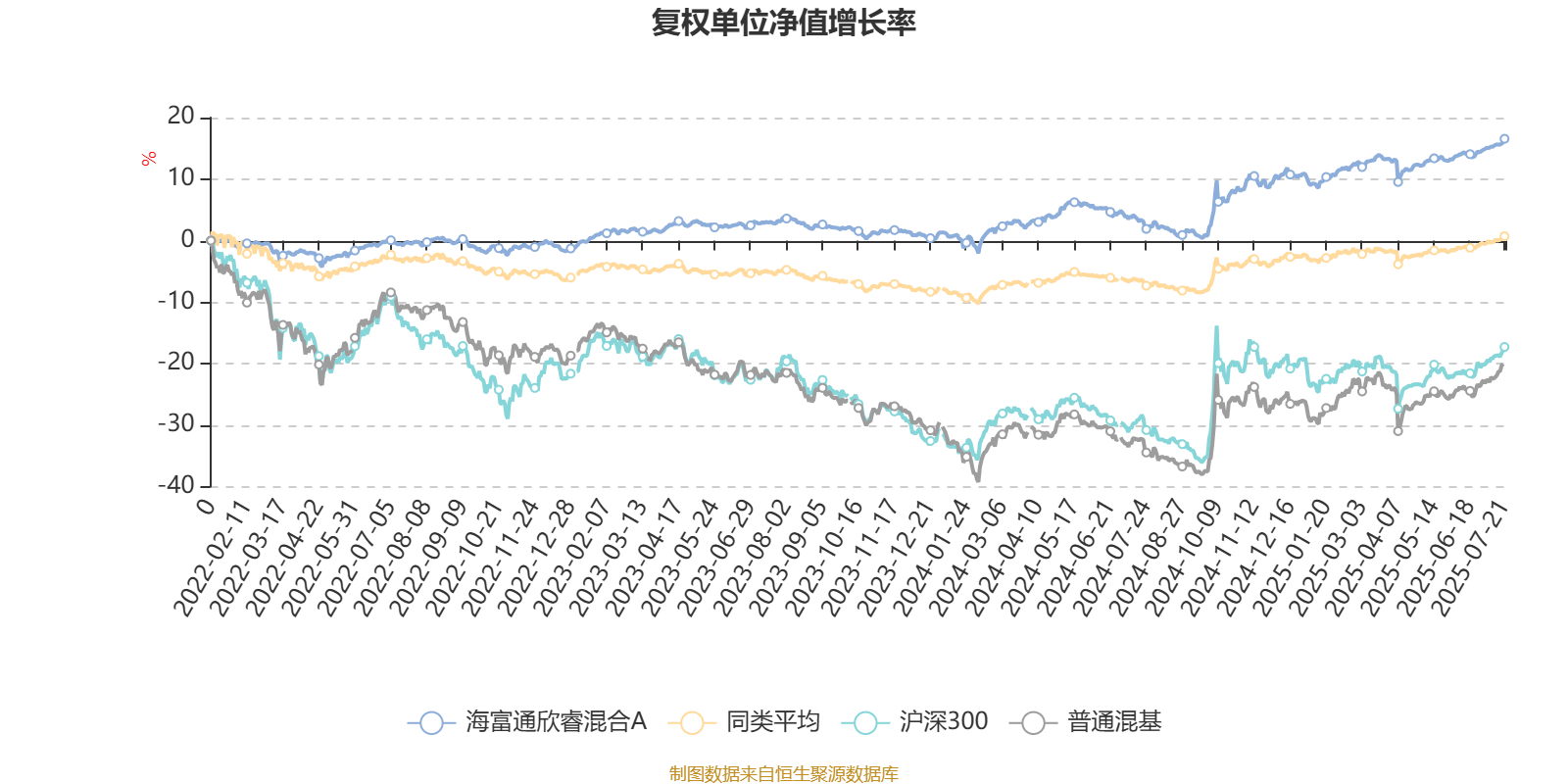

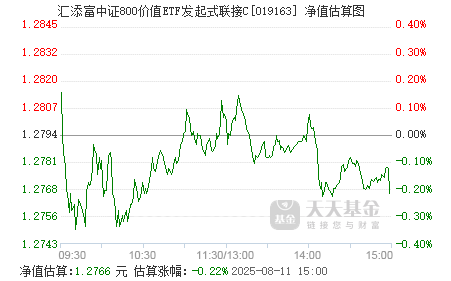

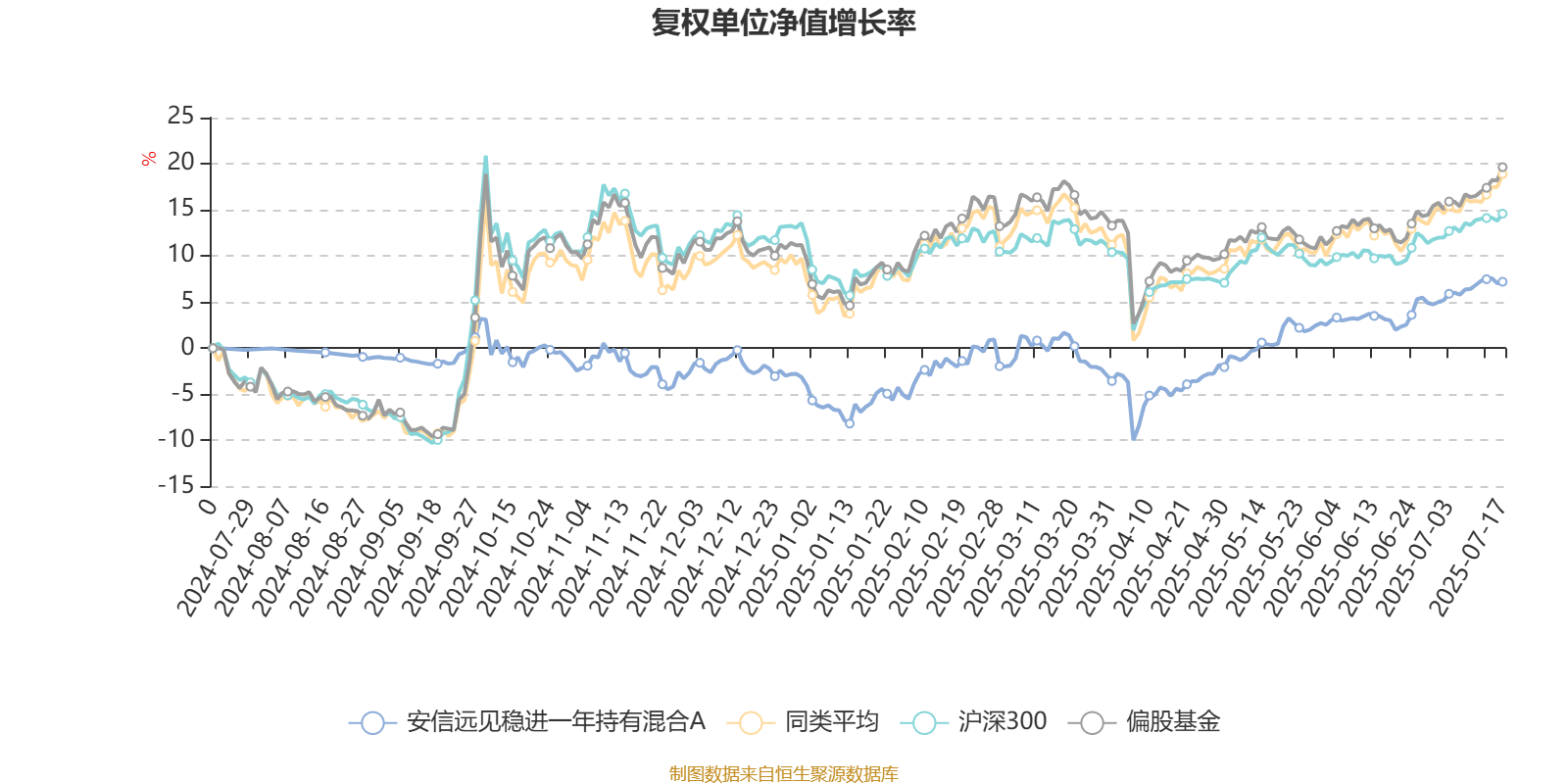

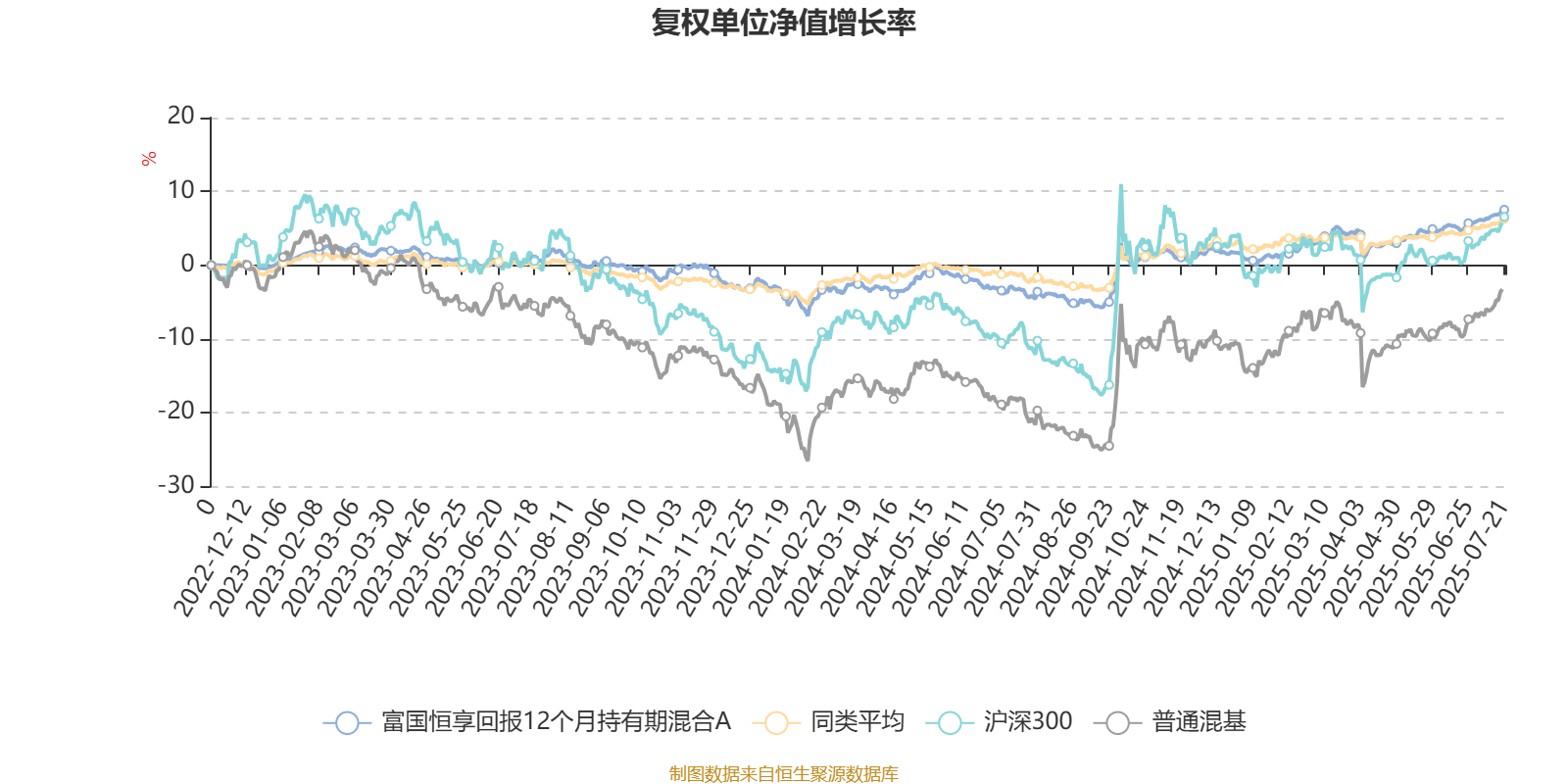

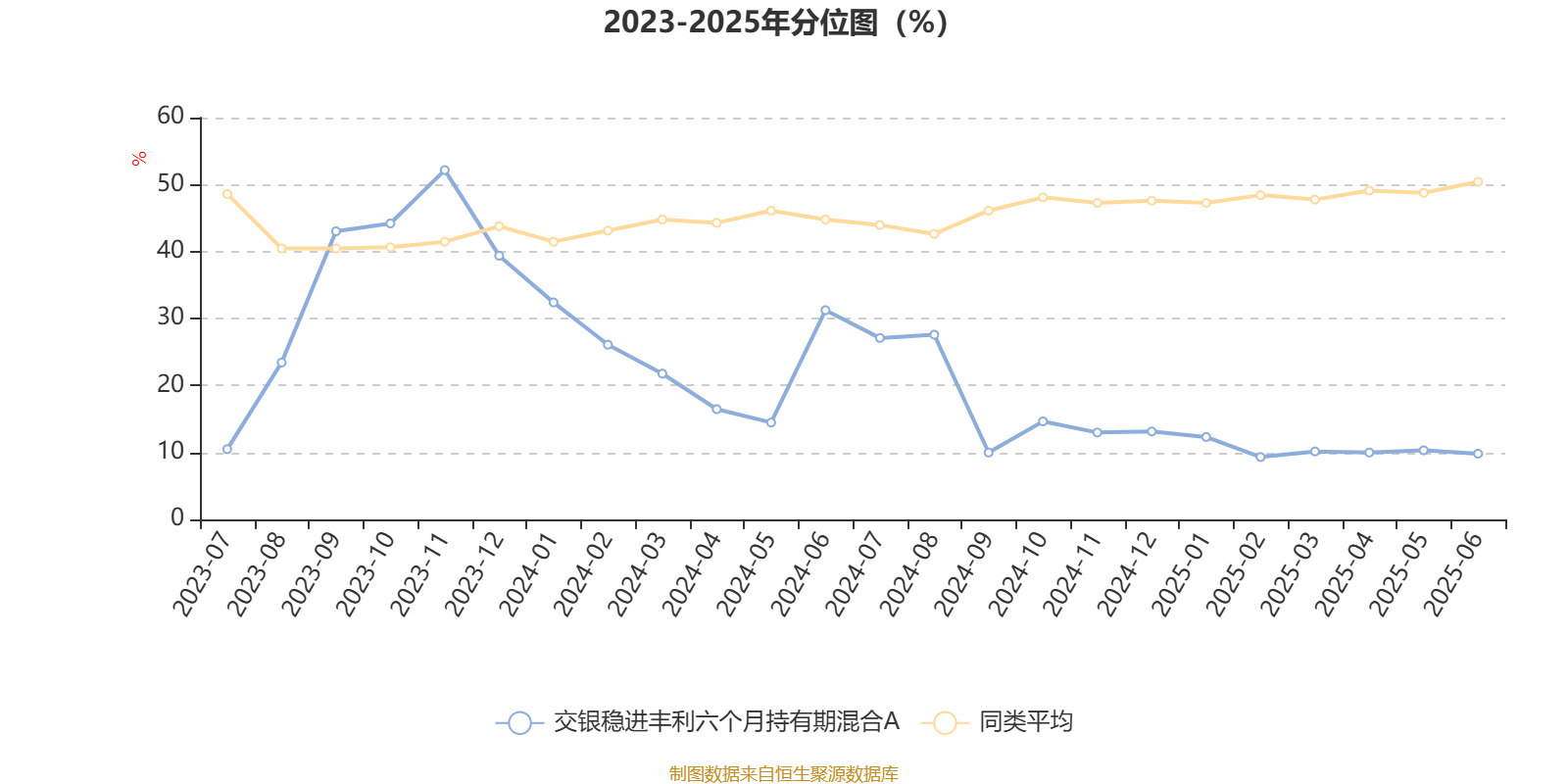

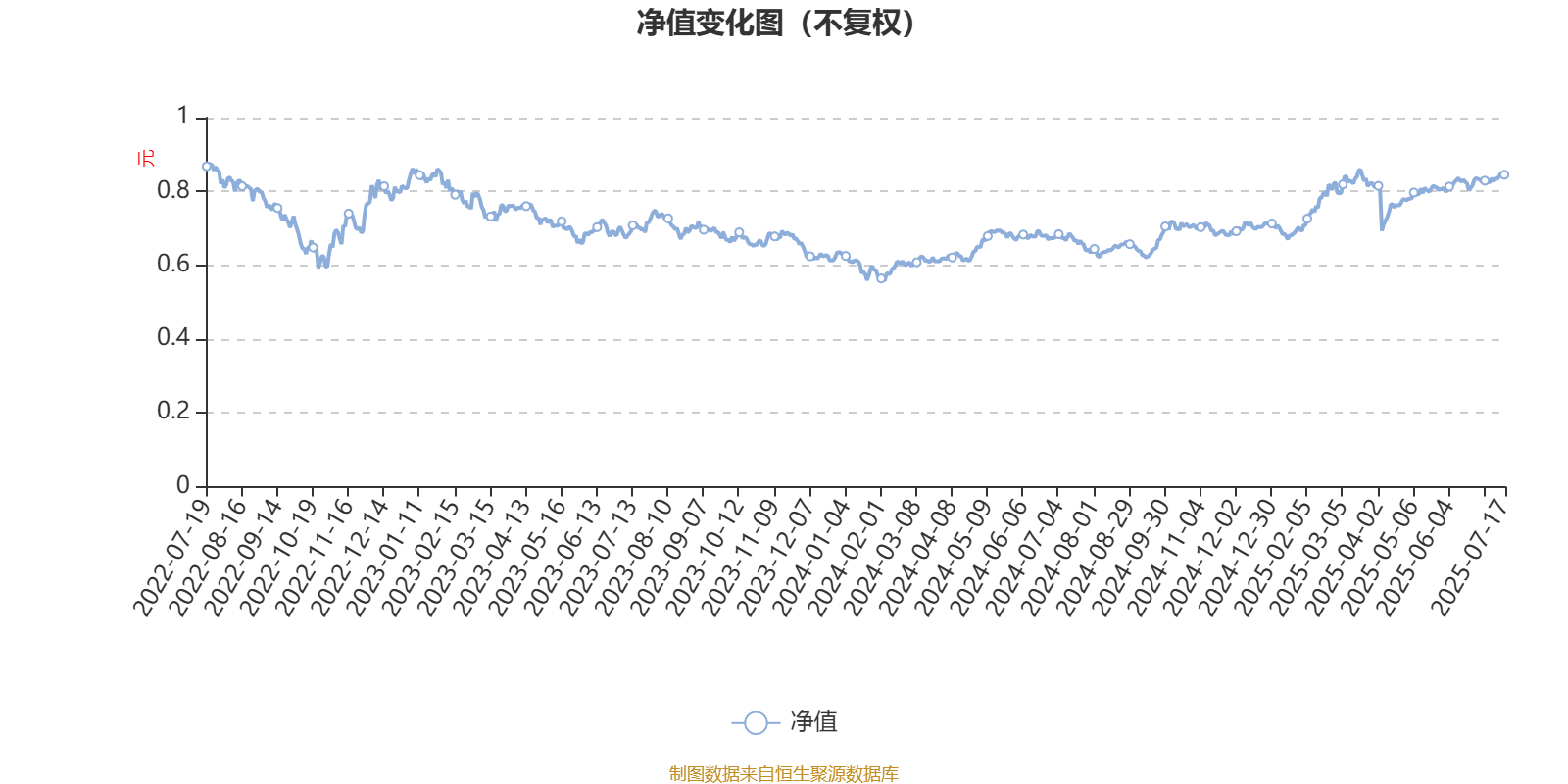

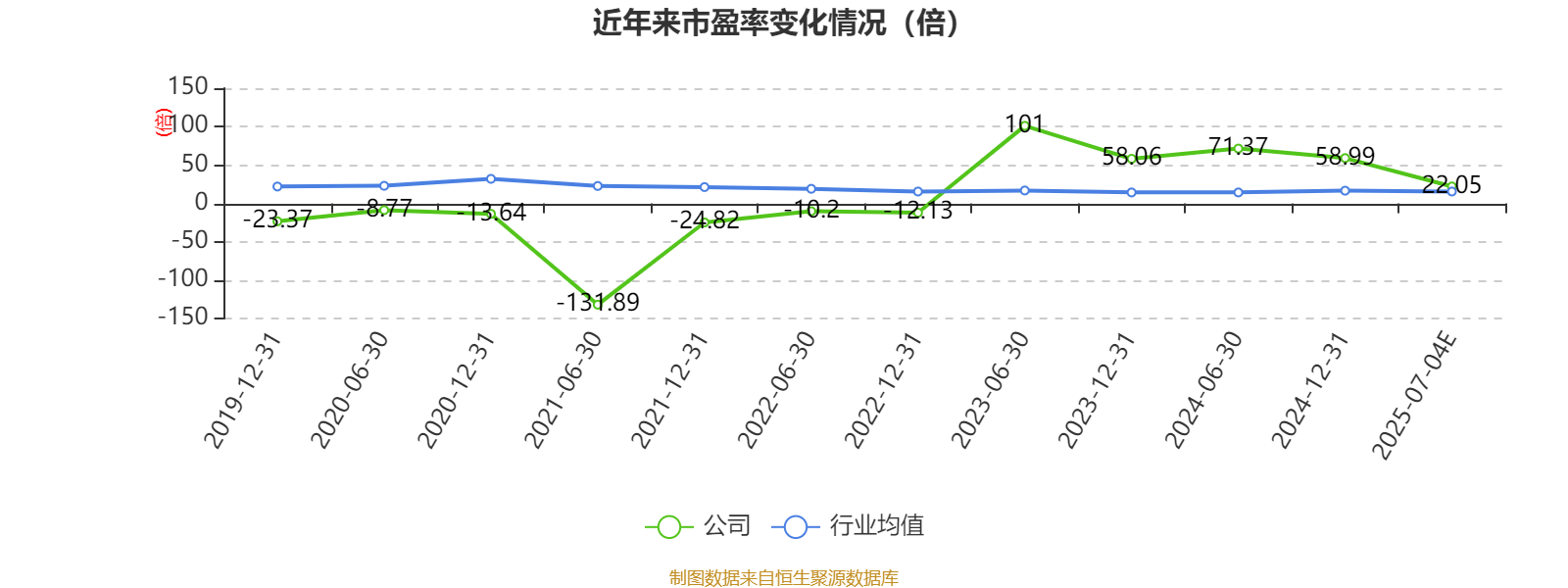

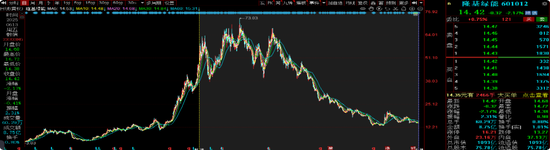

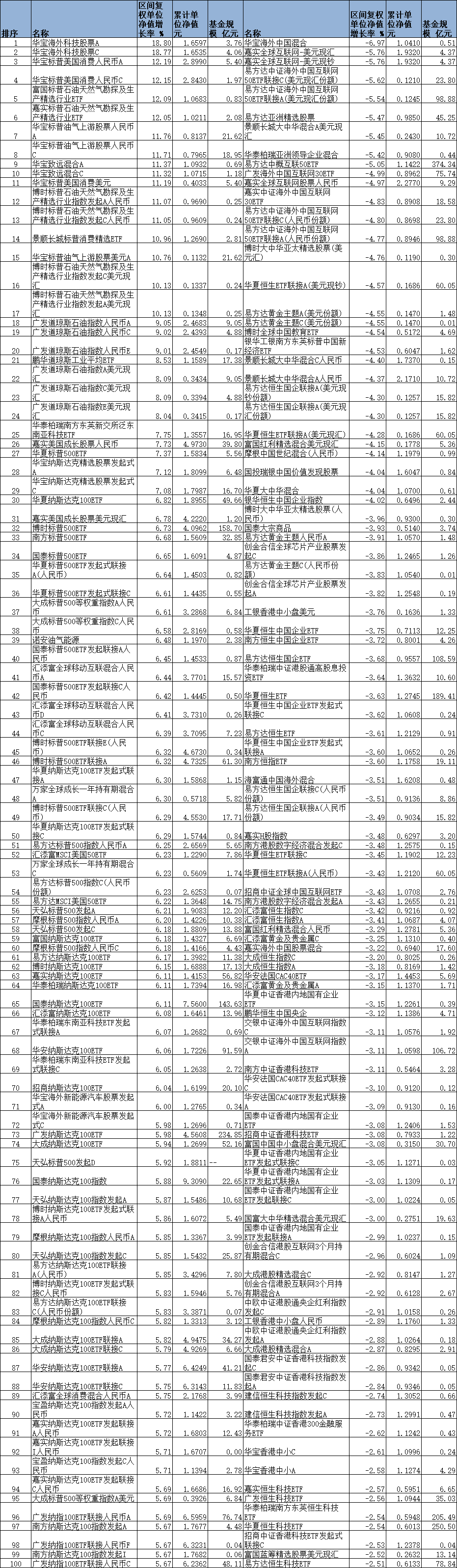

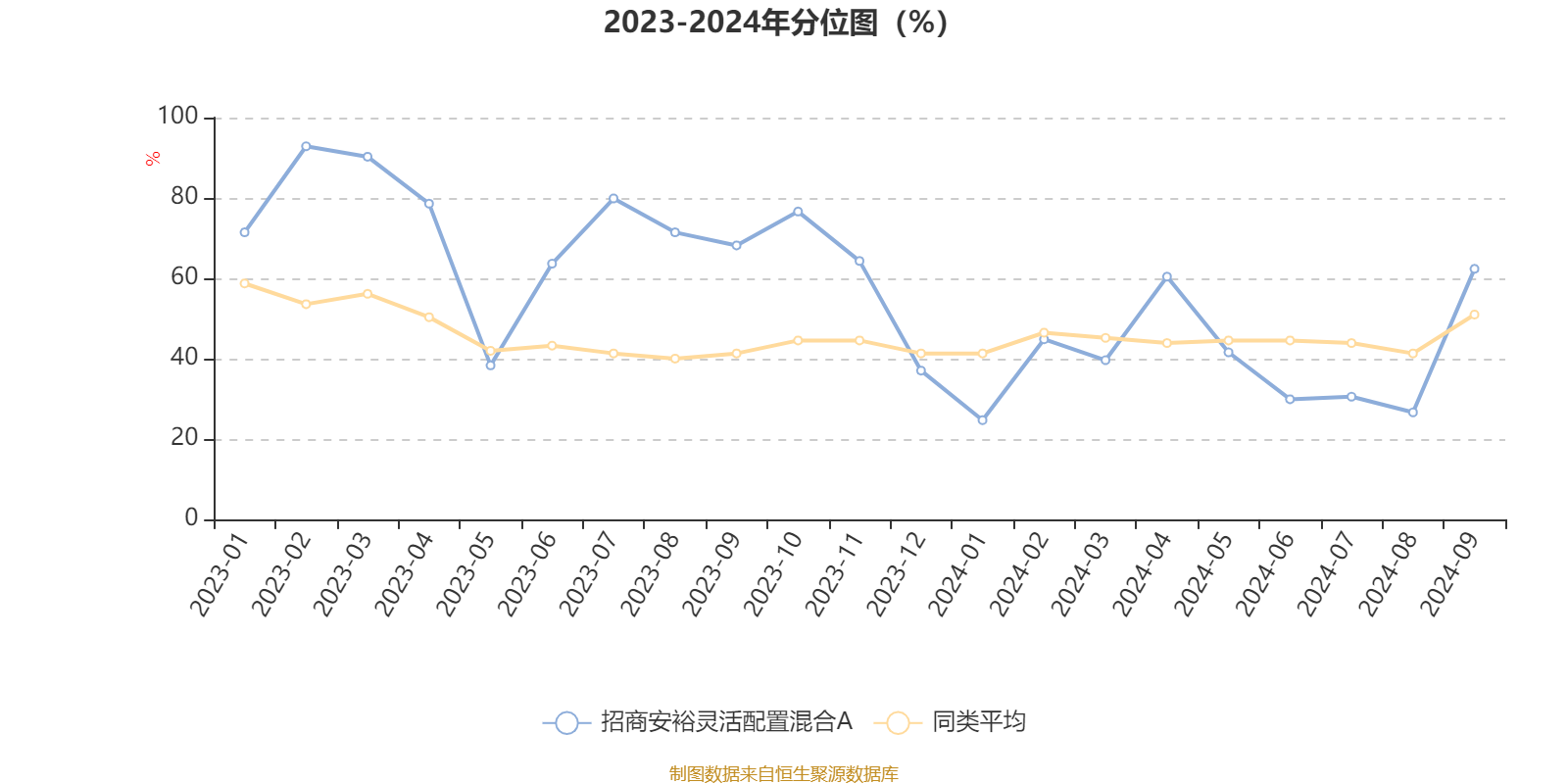

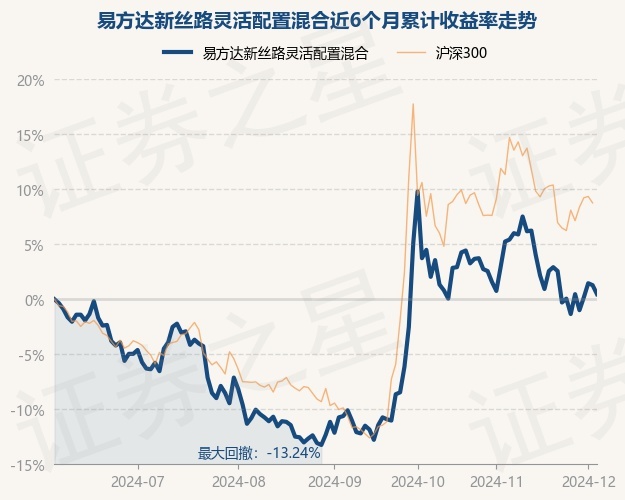

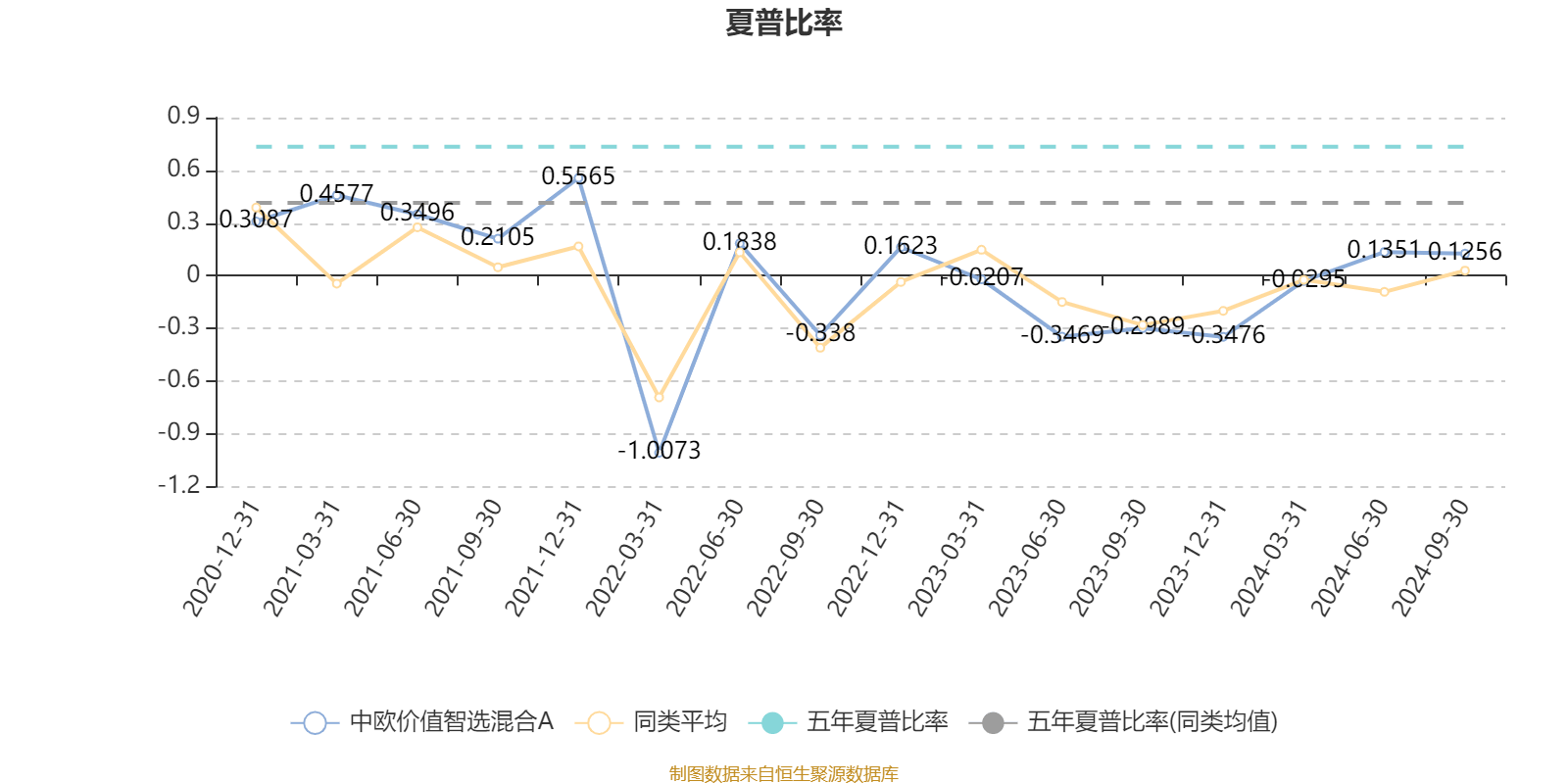

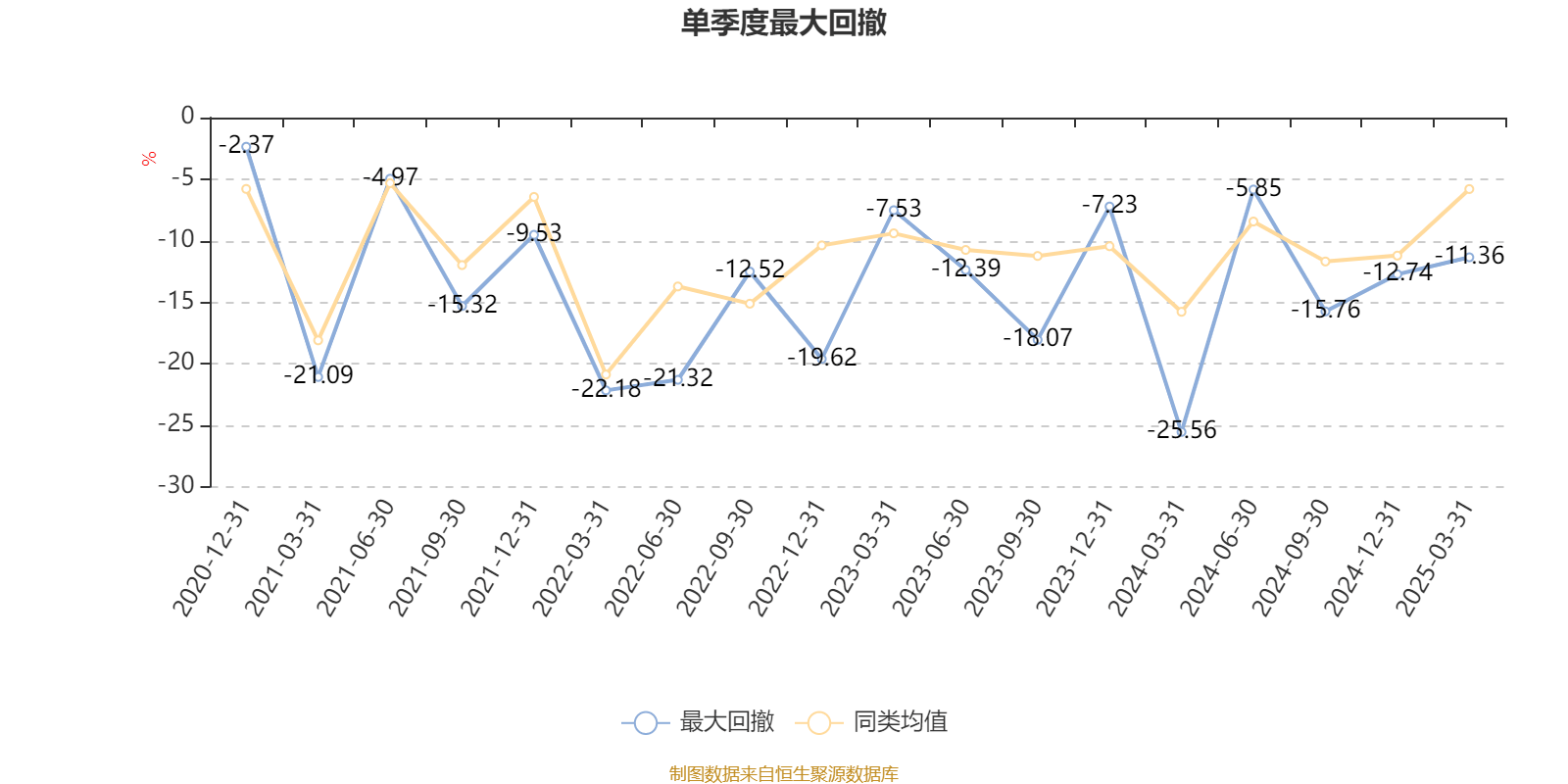

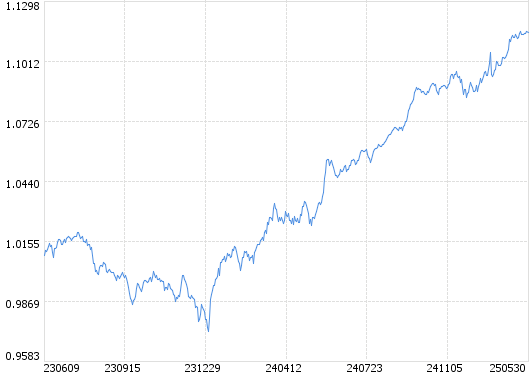

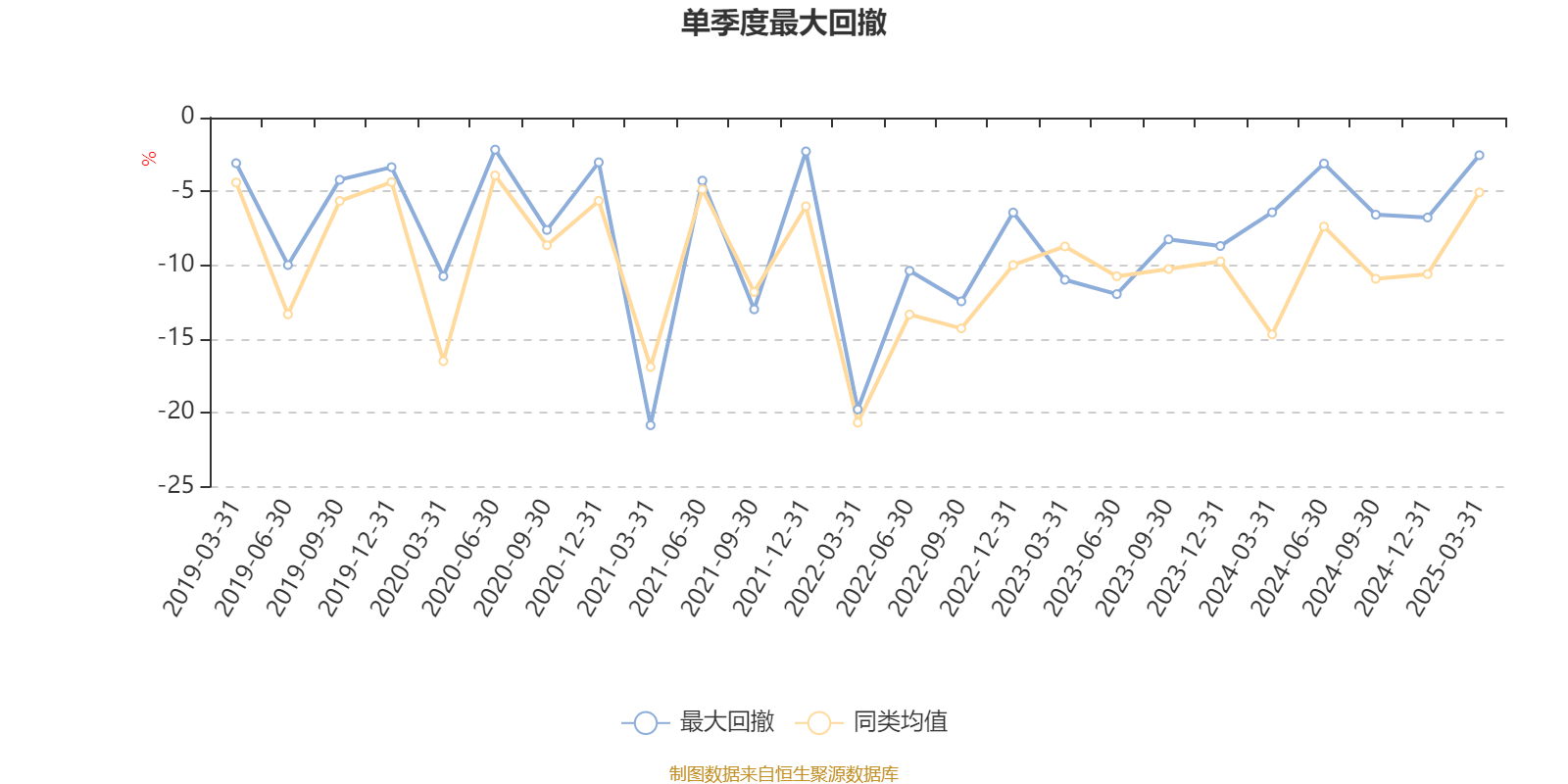

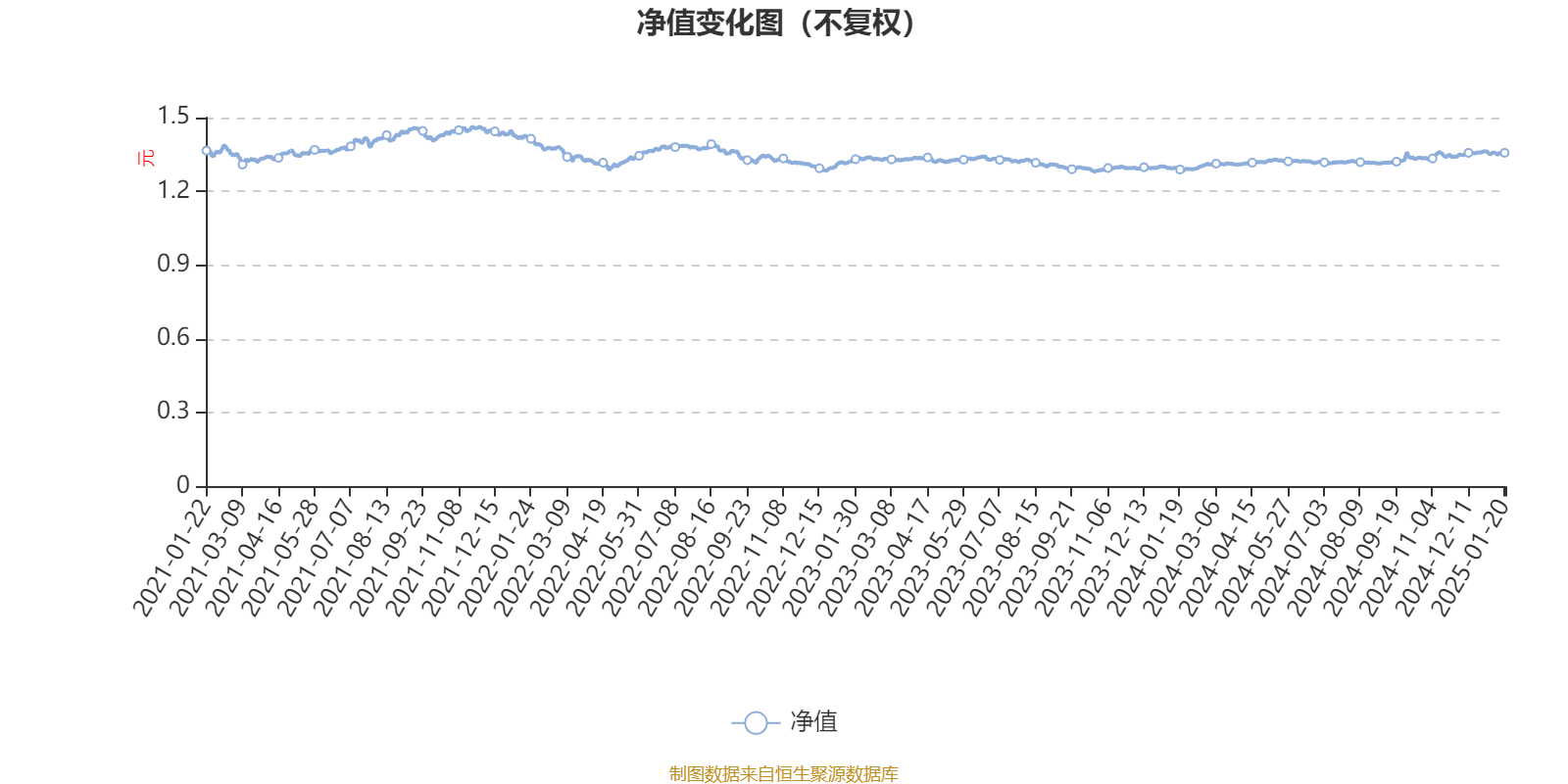

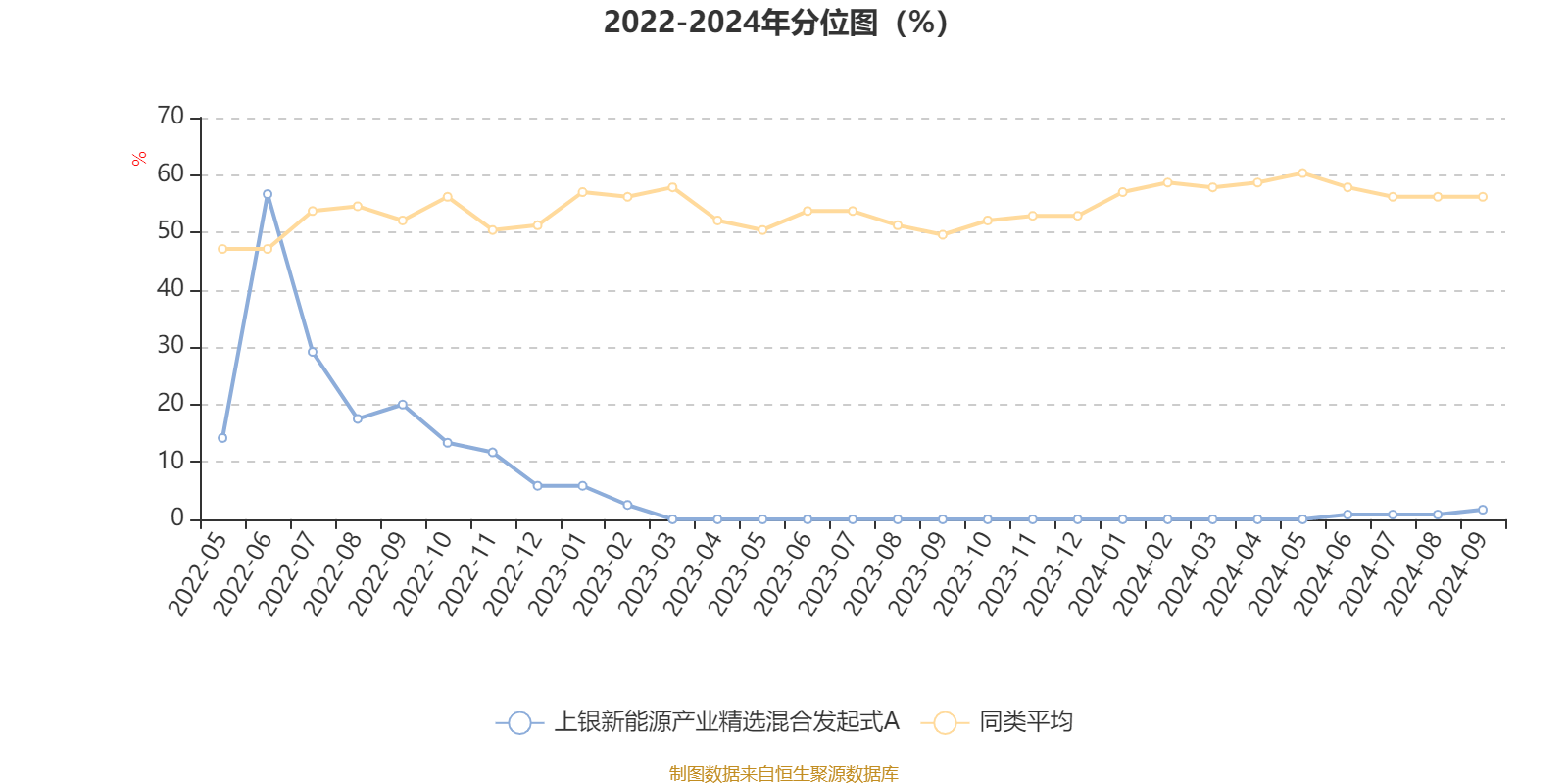

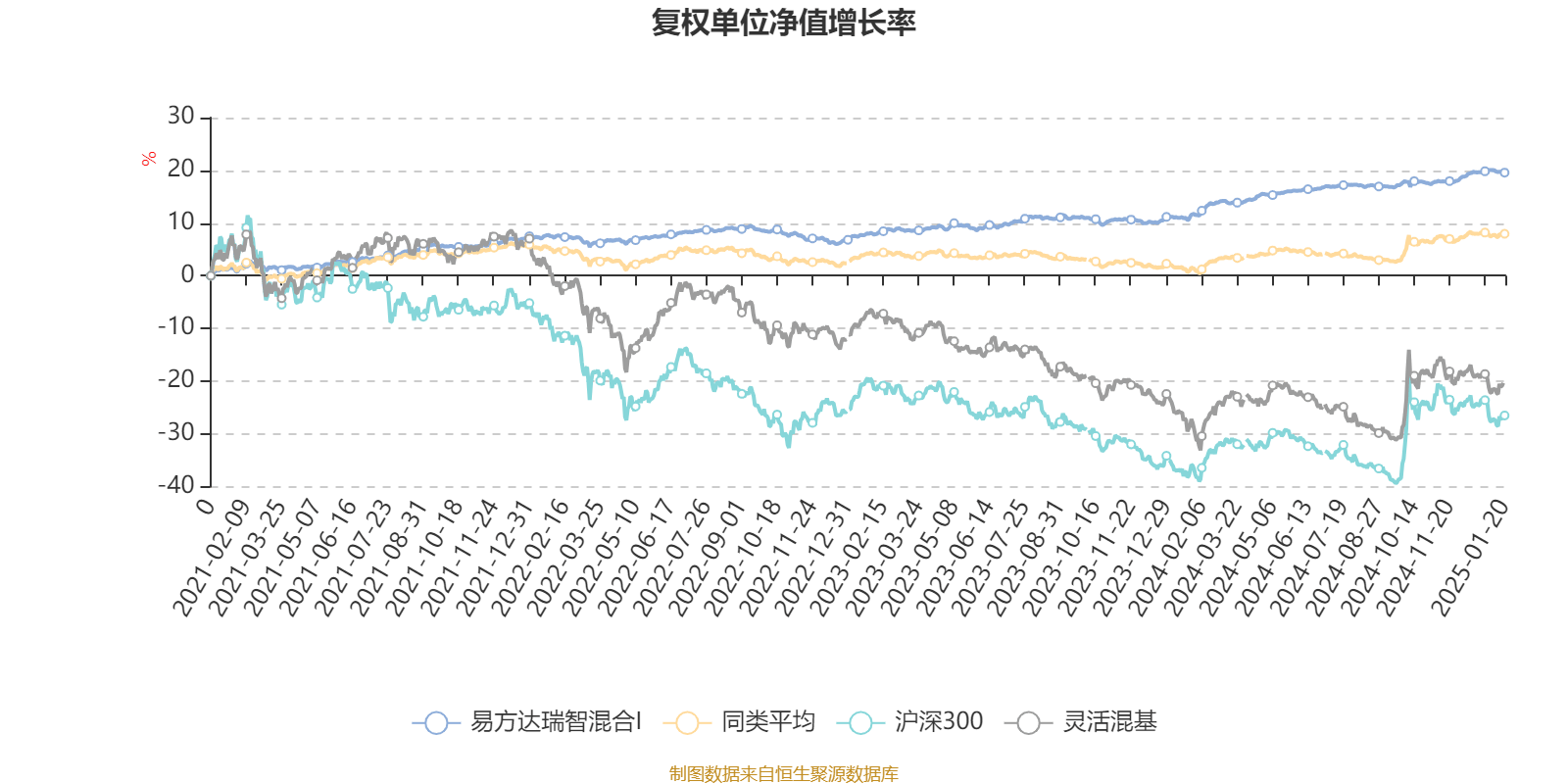

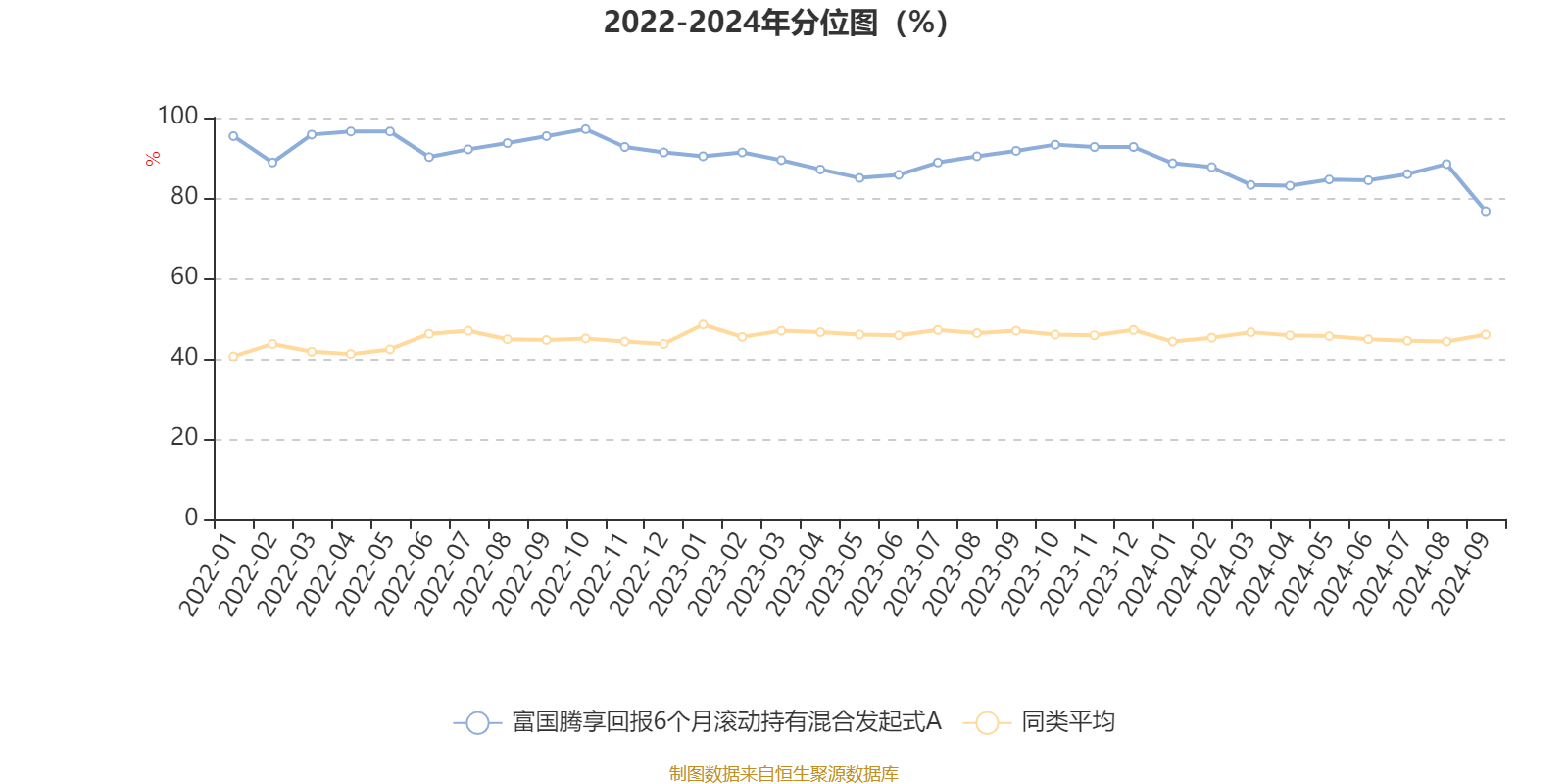

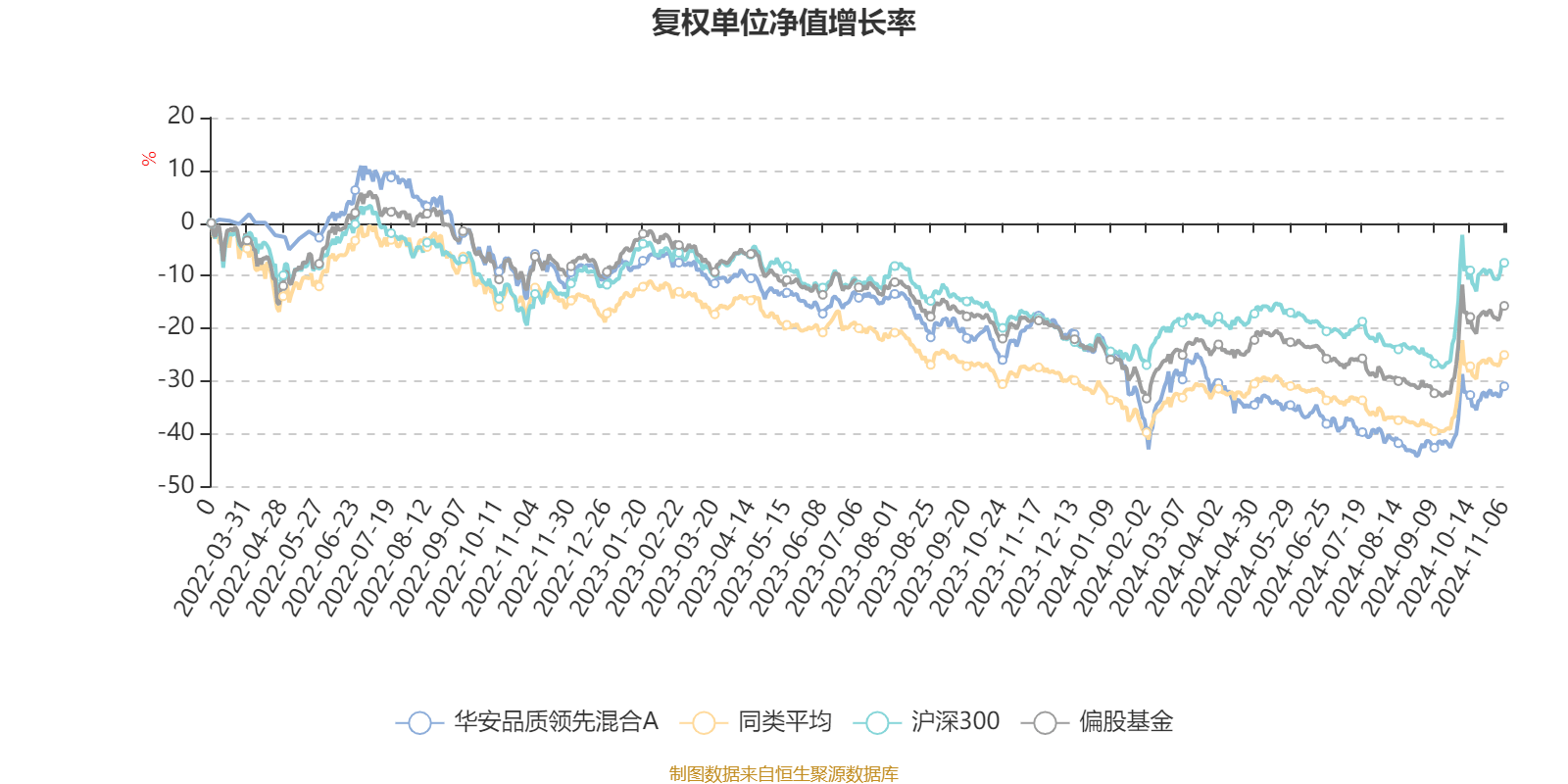

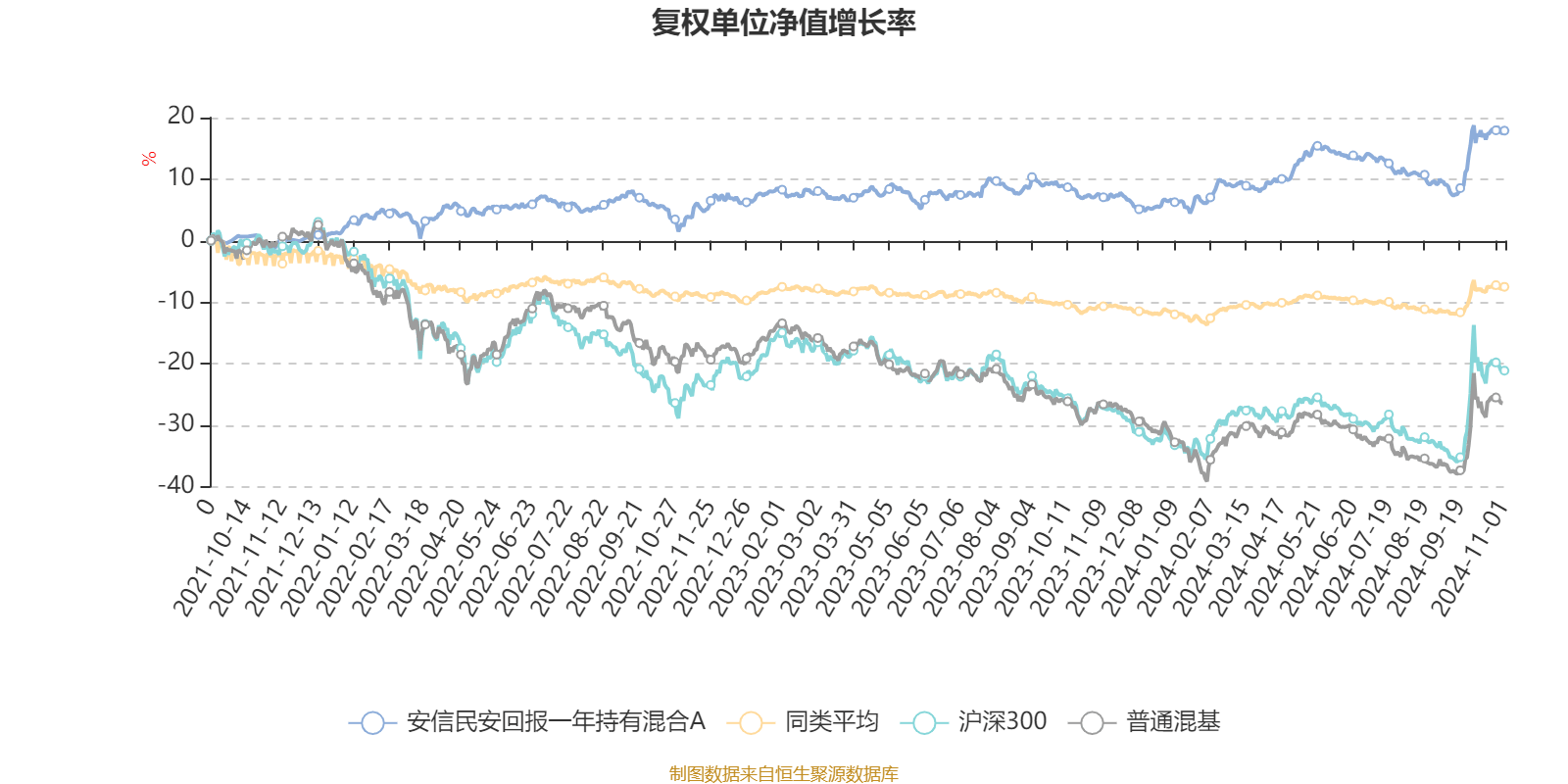

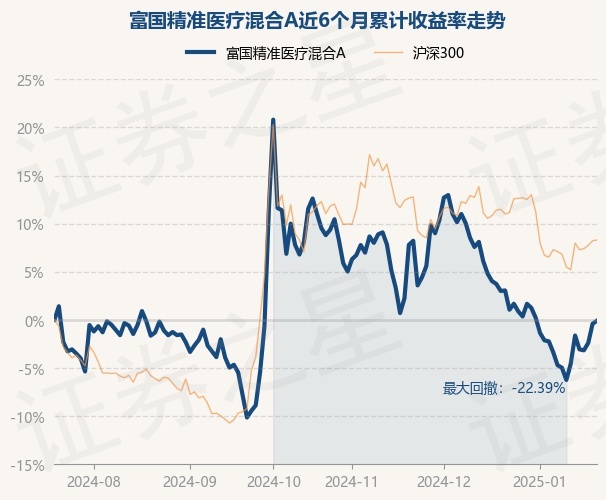

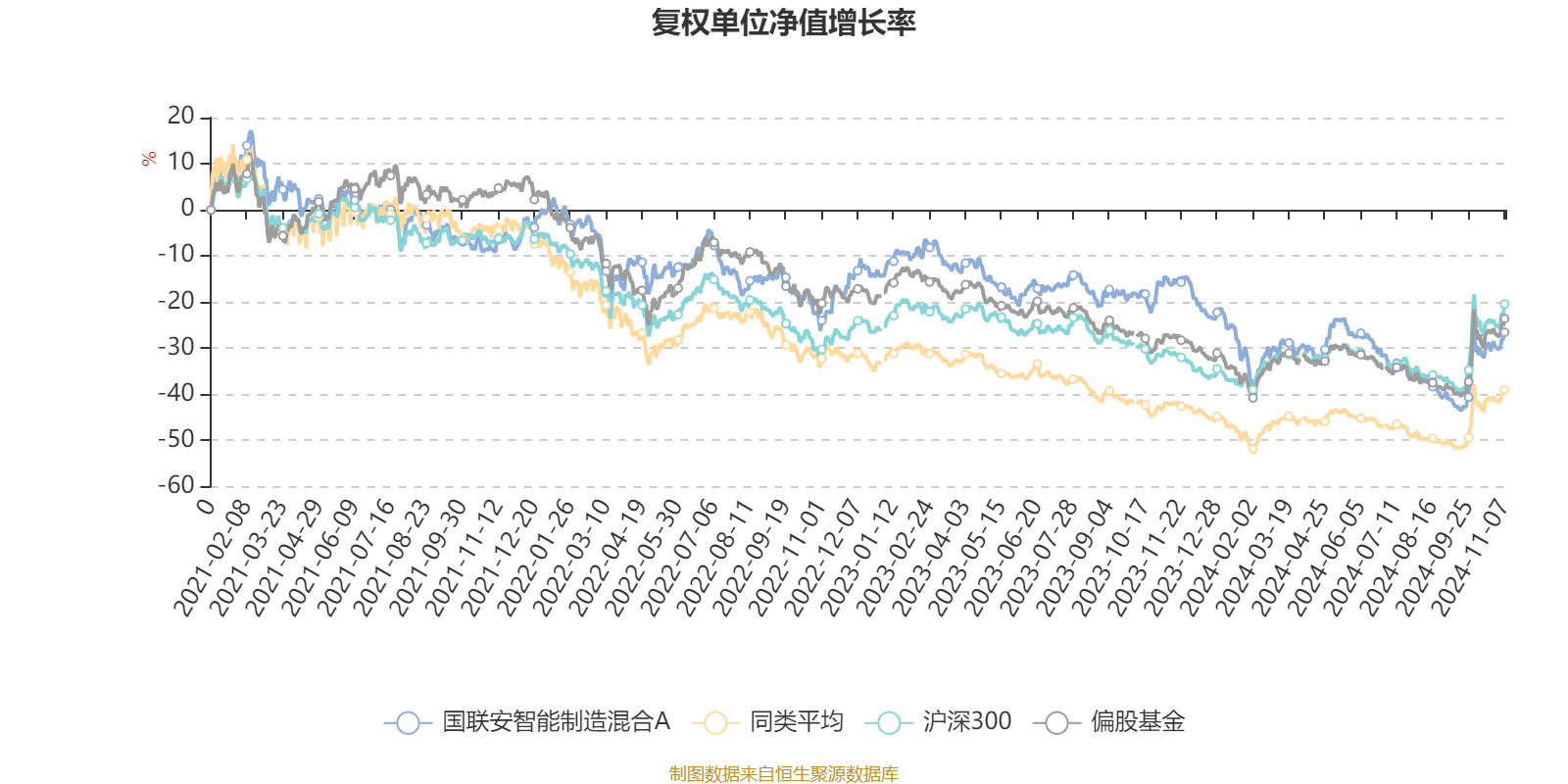

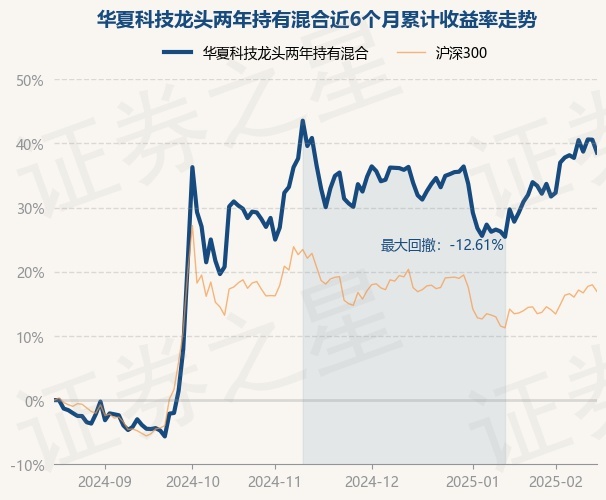

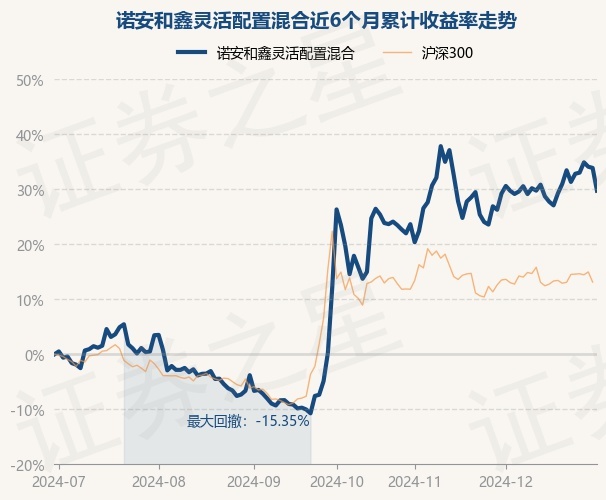

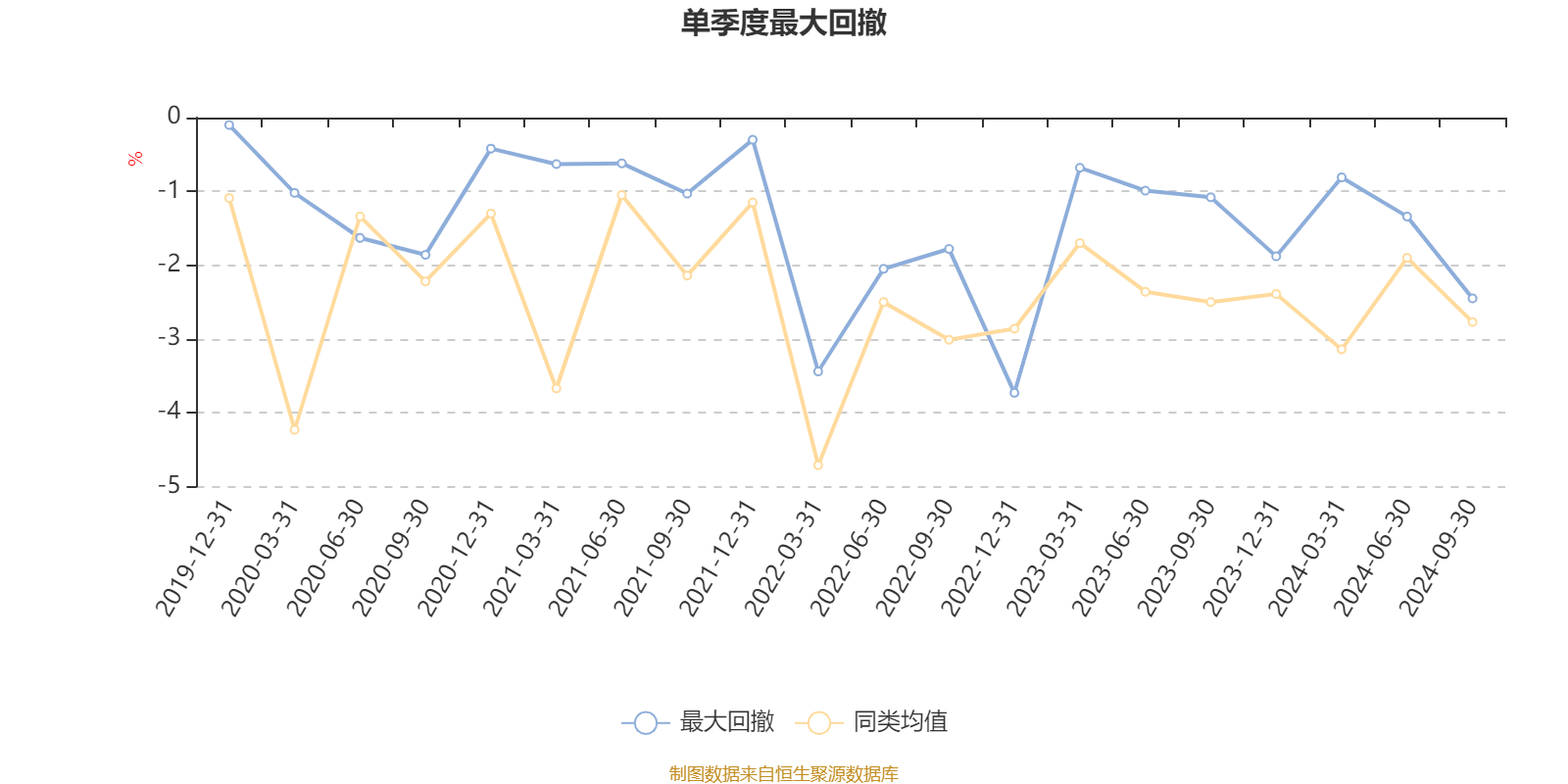

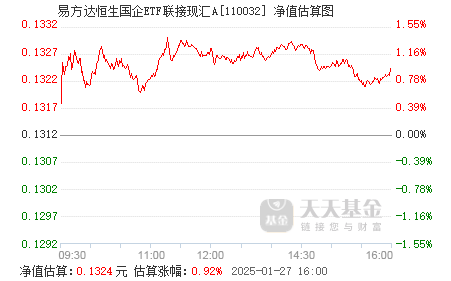

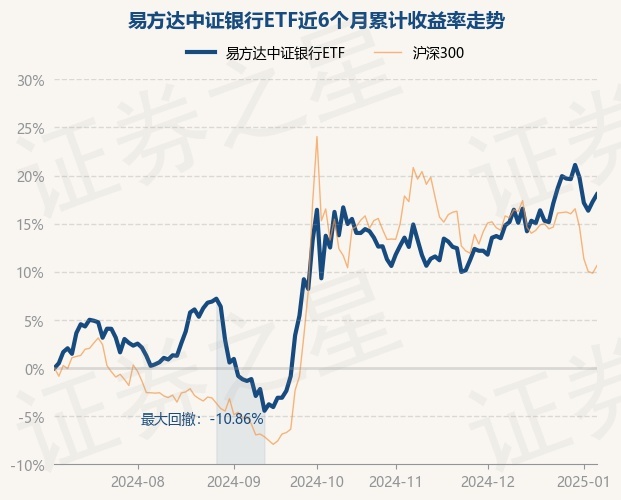

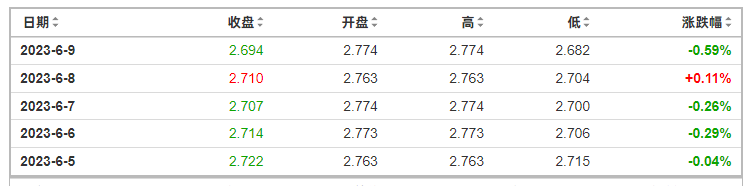

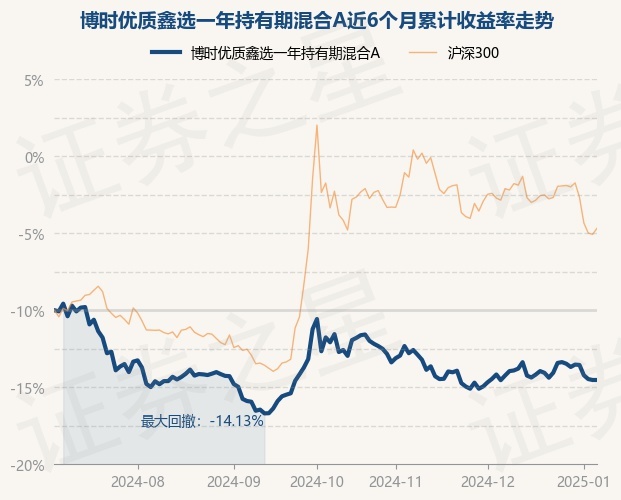

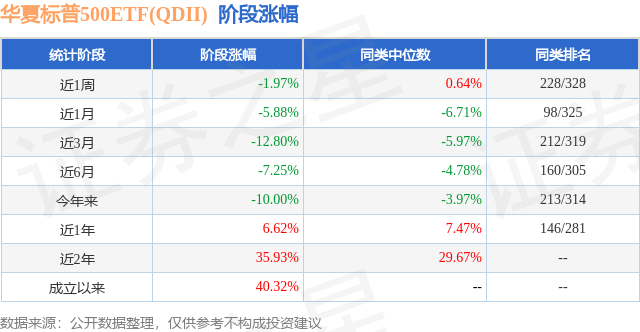

从业绩表现来看,华夏标普500ETF(QDII)基金过去一年净值涨幅为17.9%,在同类基金中排名279/376,同类基金过去一年净值涨幅中位数为25.36%。而基金过去一年的最大回撤为-18.38%,成立以来的最大回撤为-18.38%。

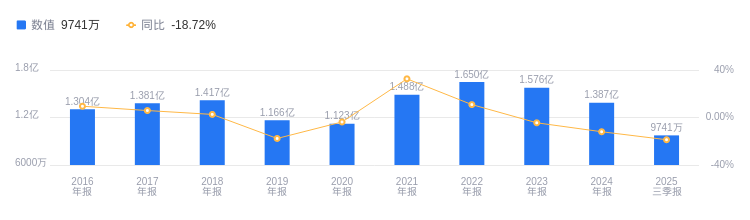

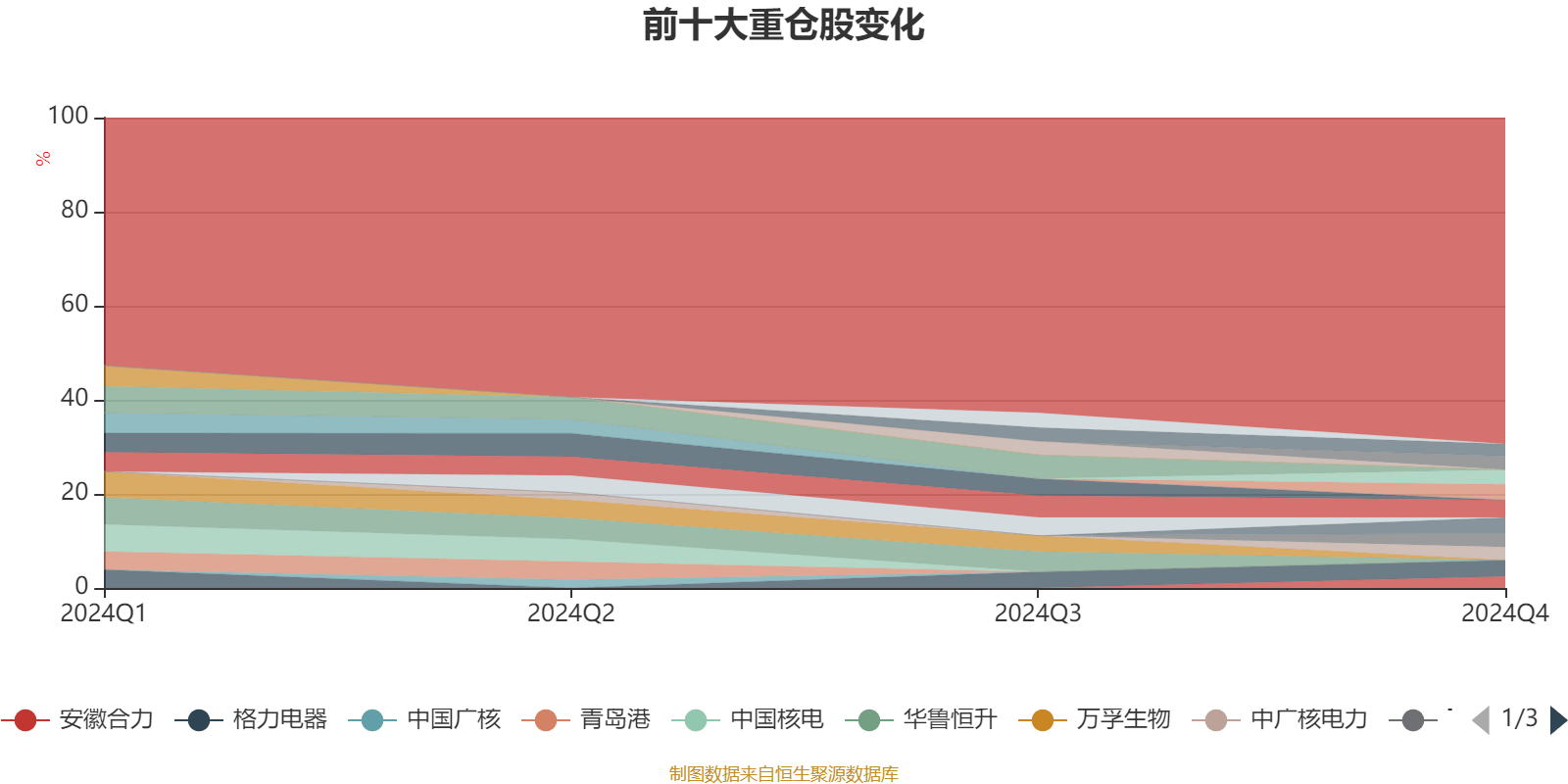

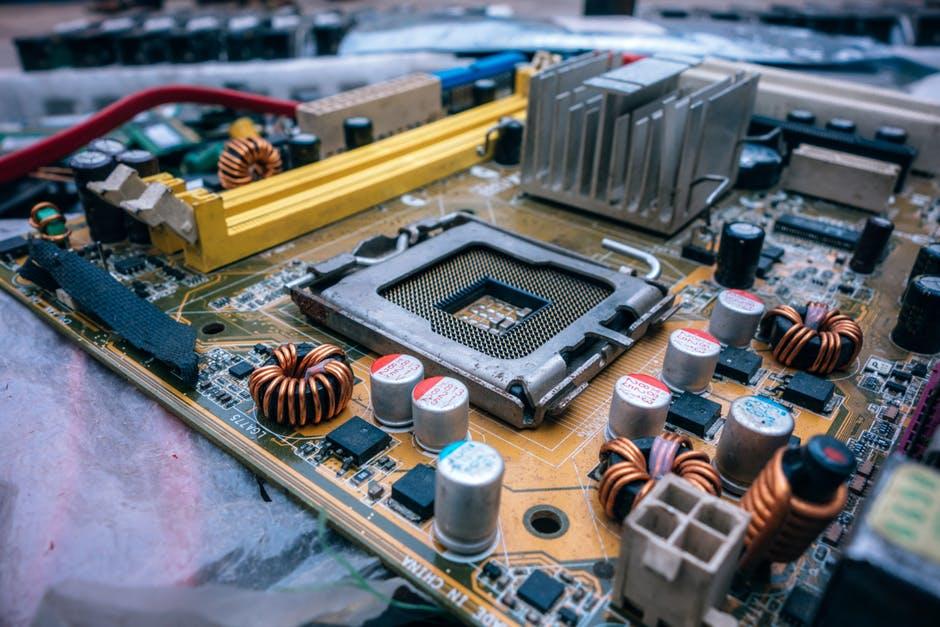

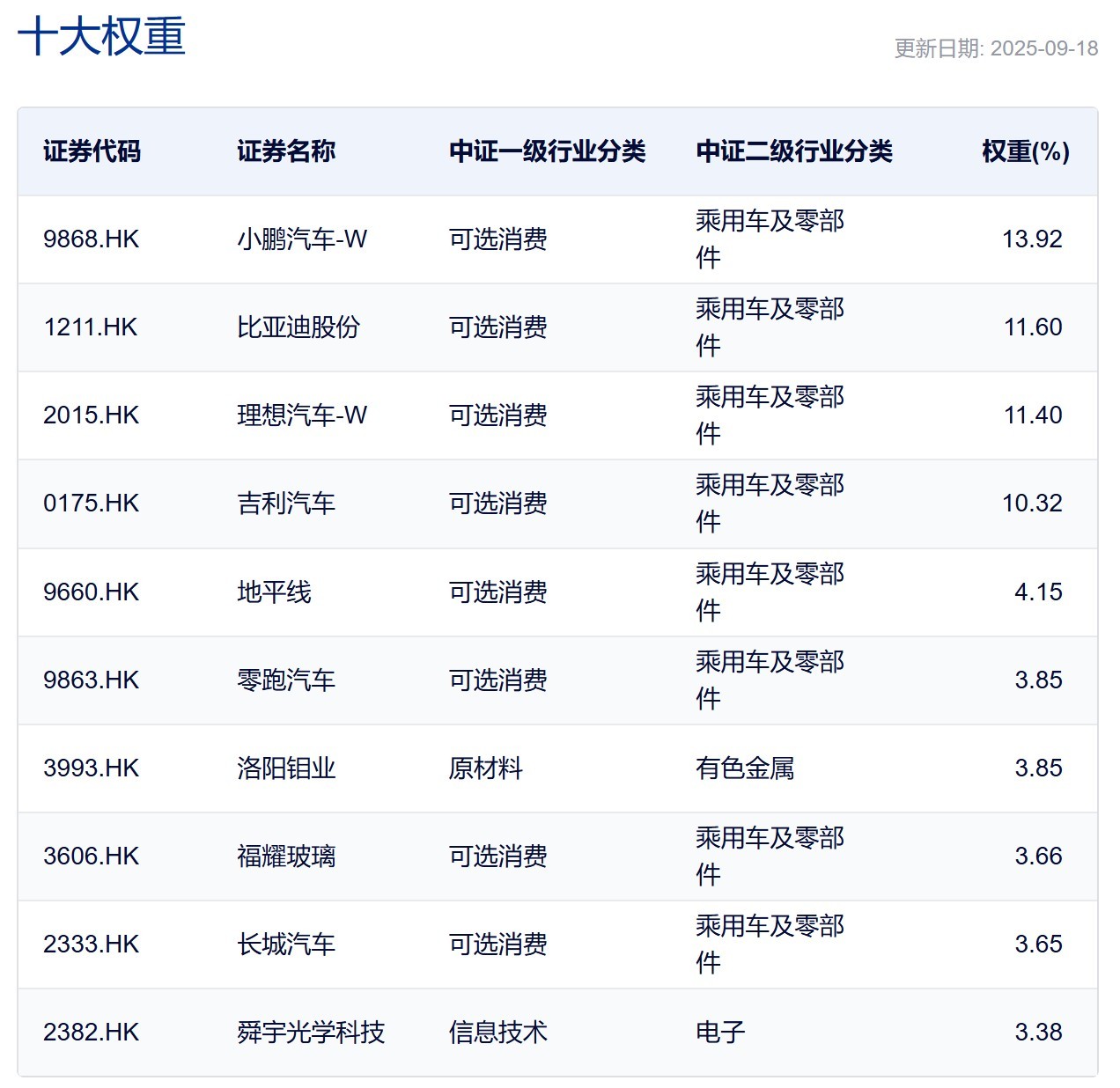

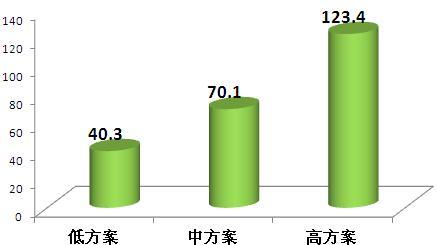

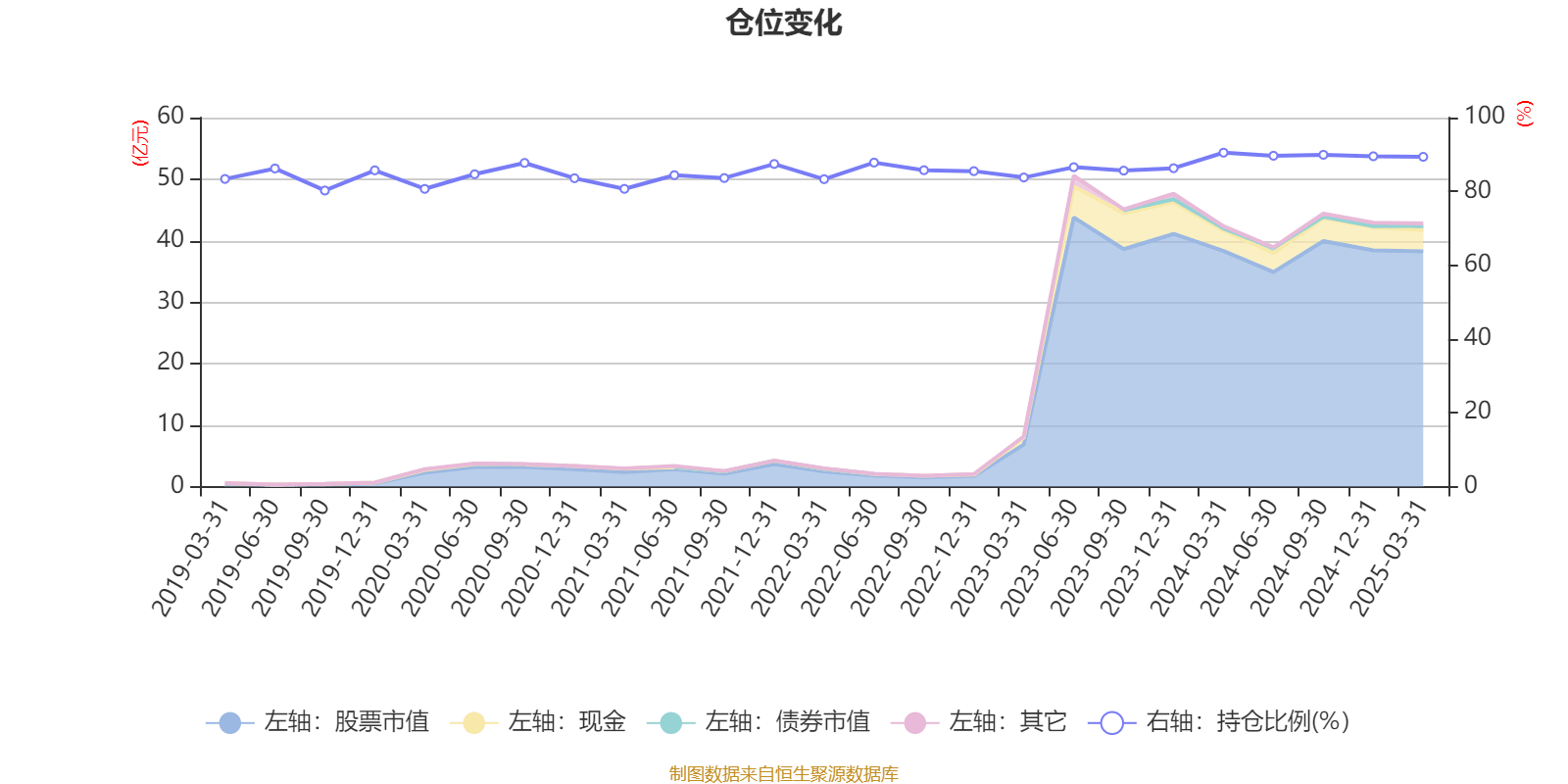

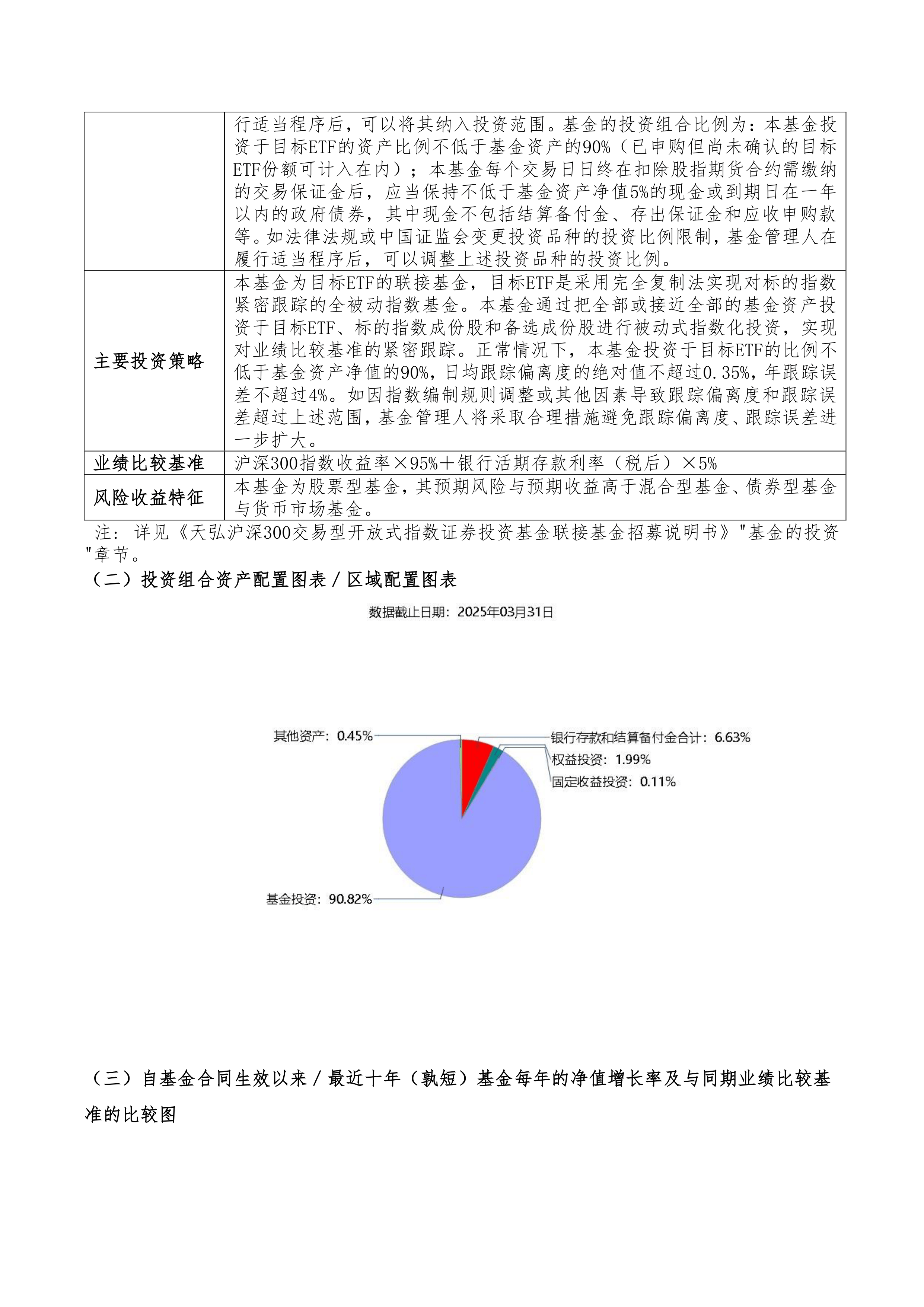

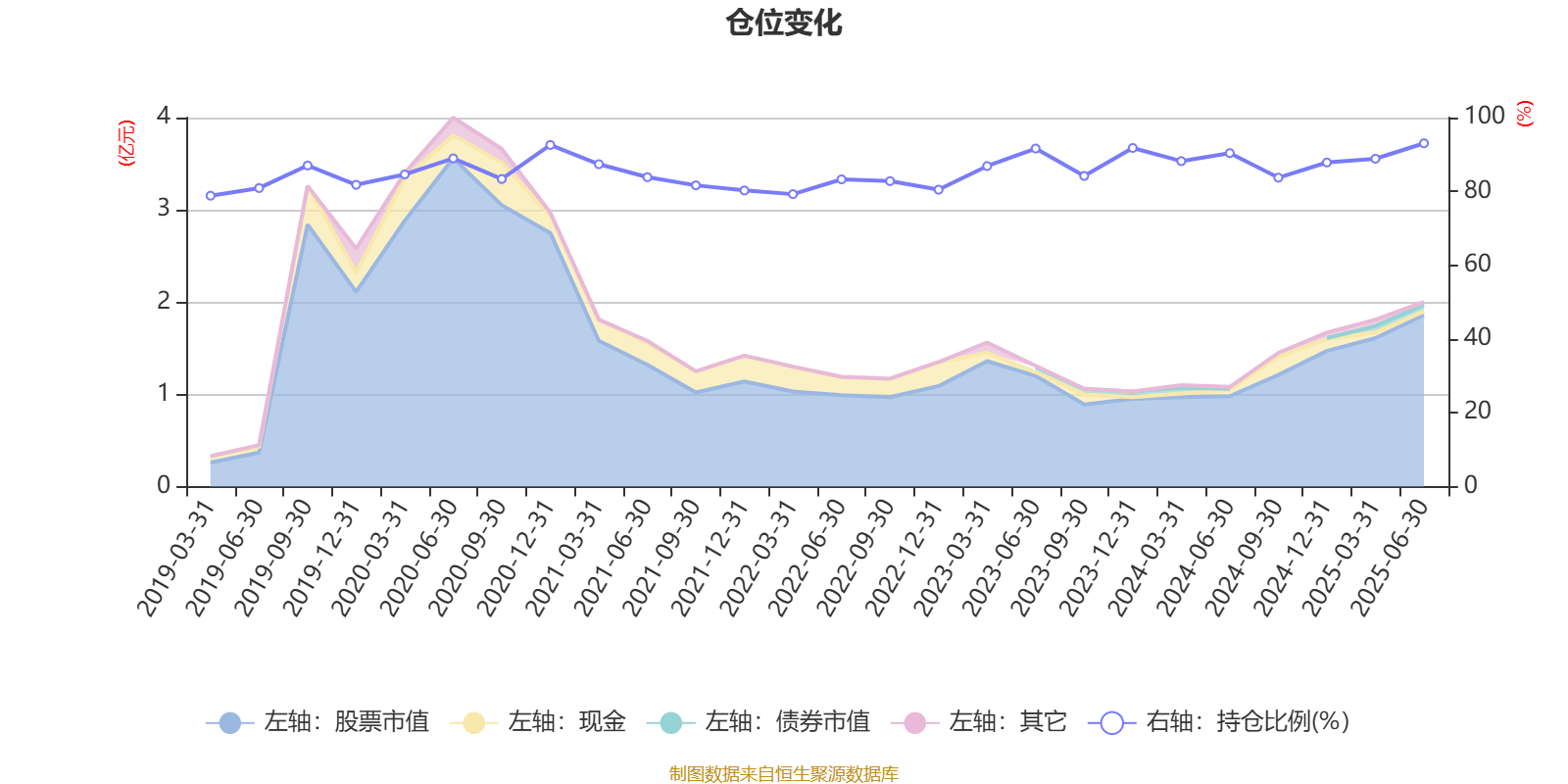

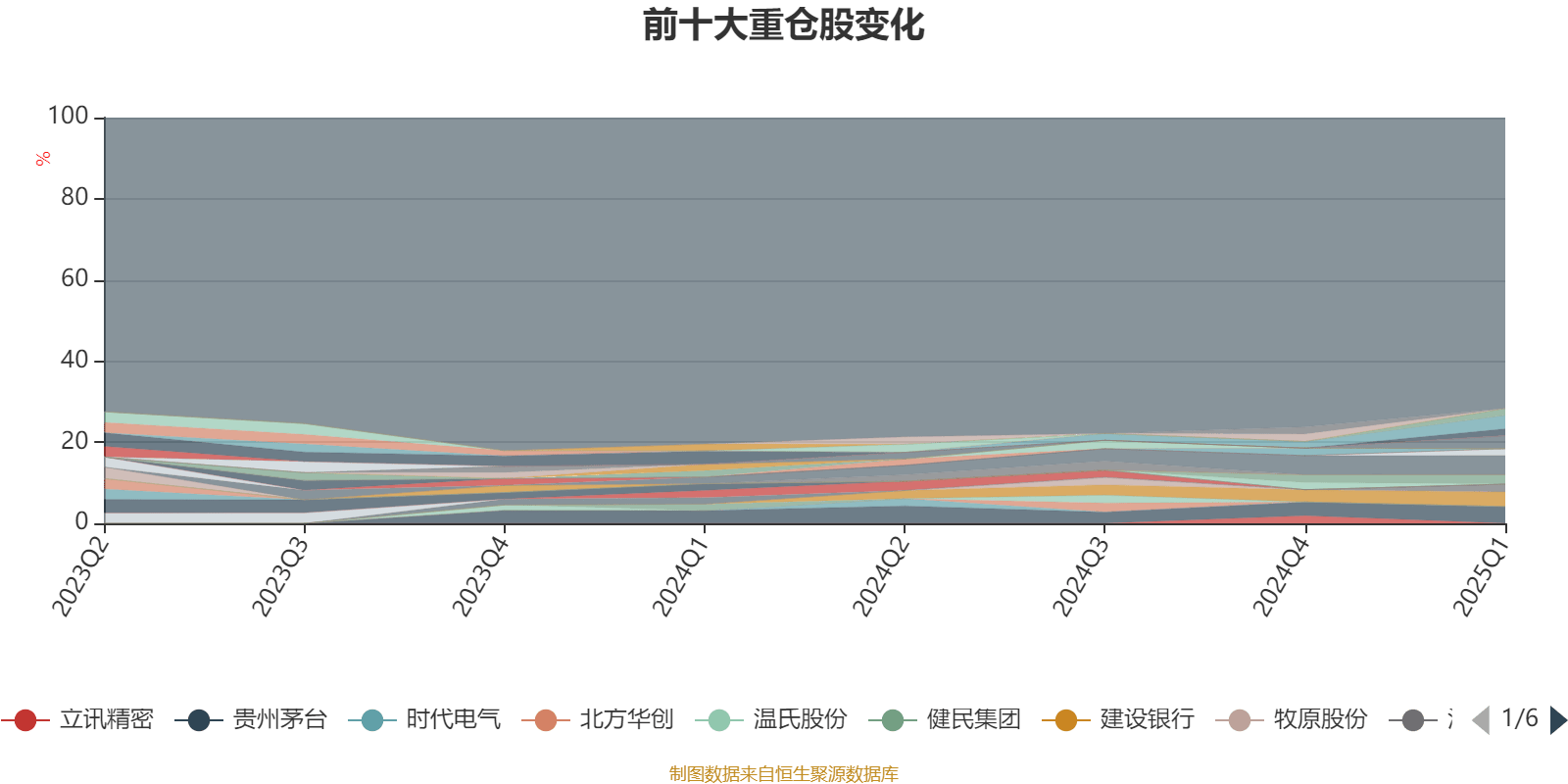

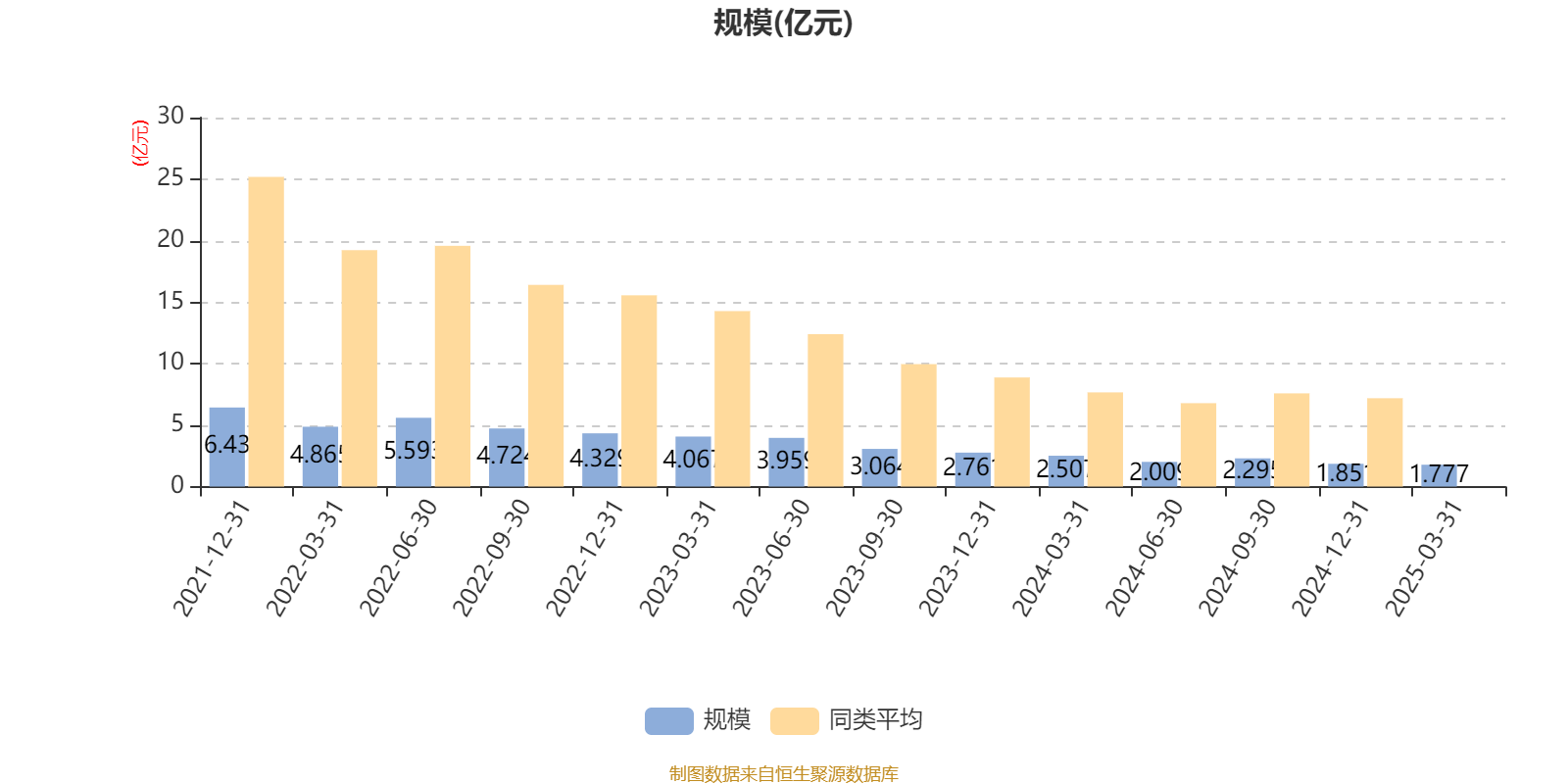

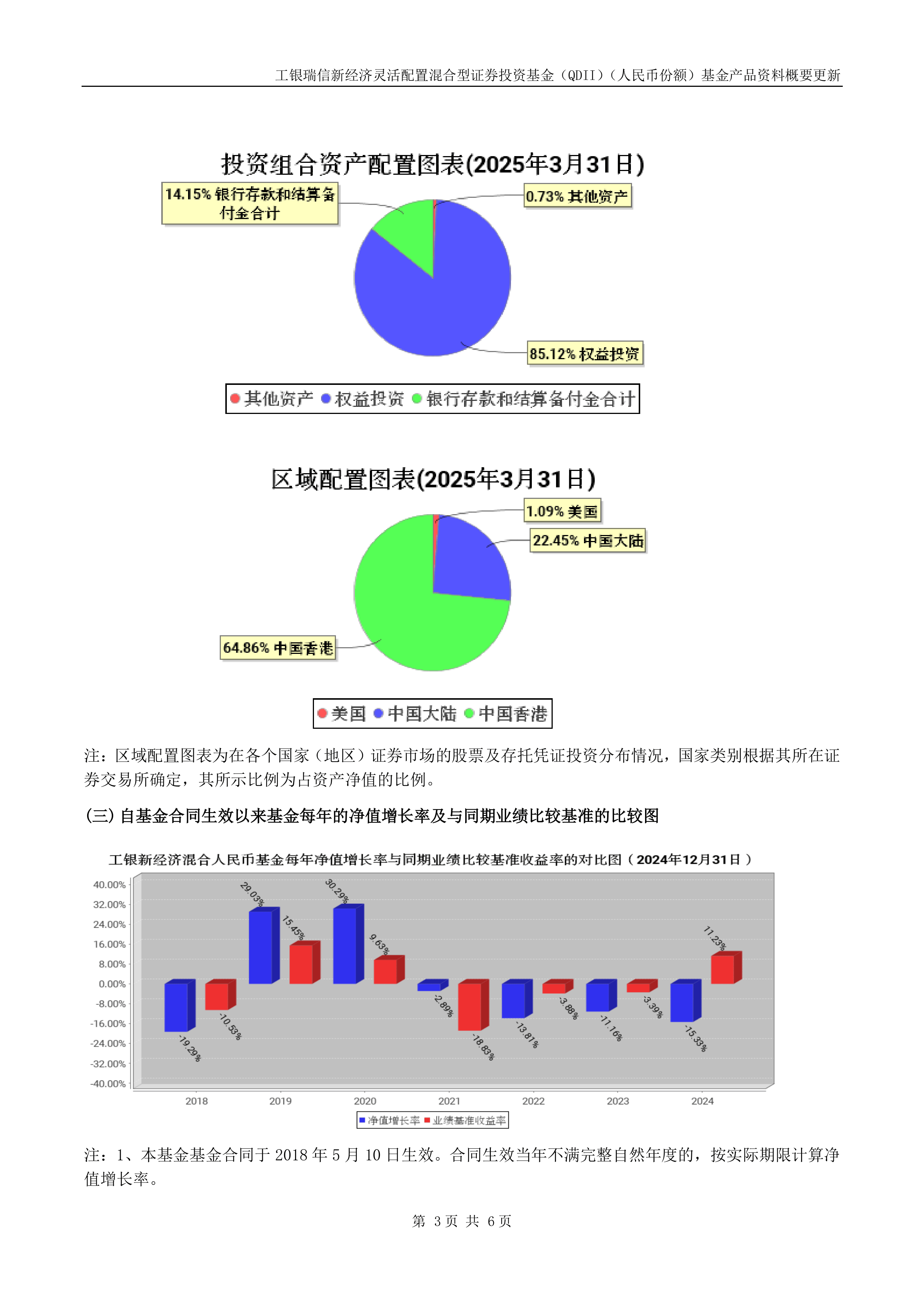

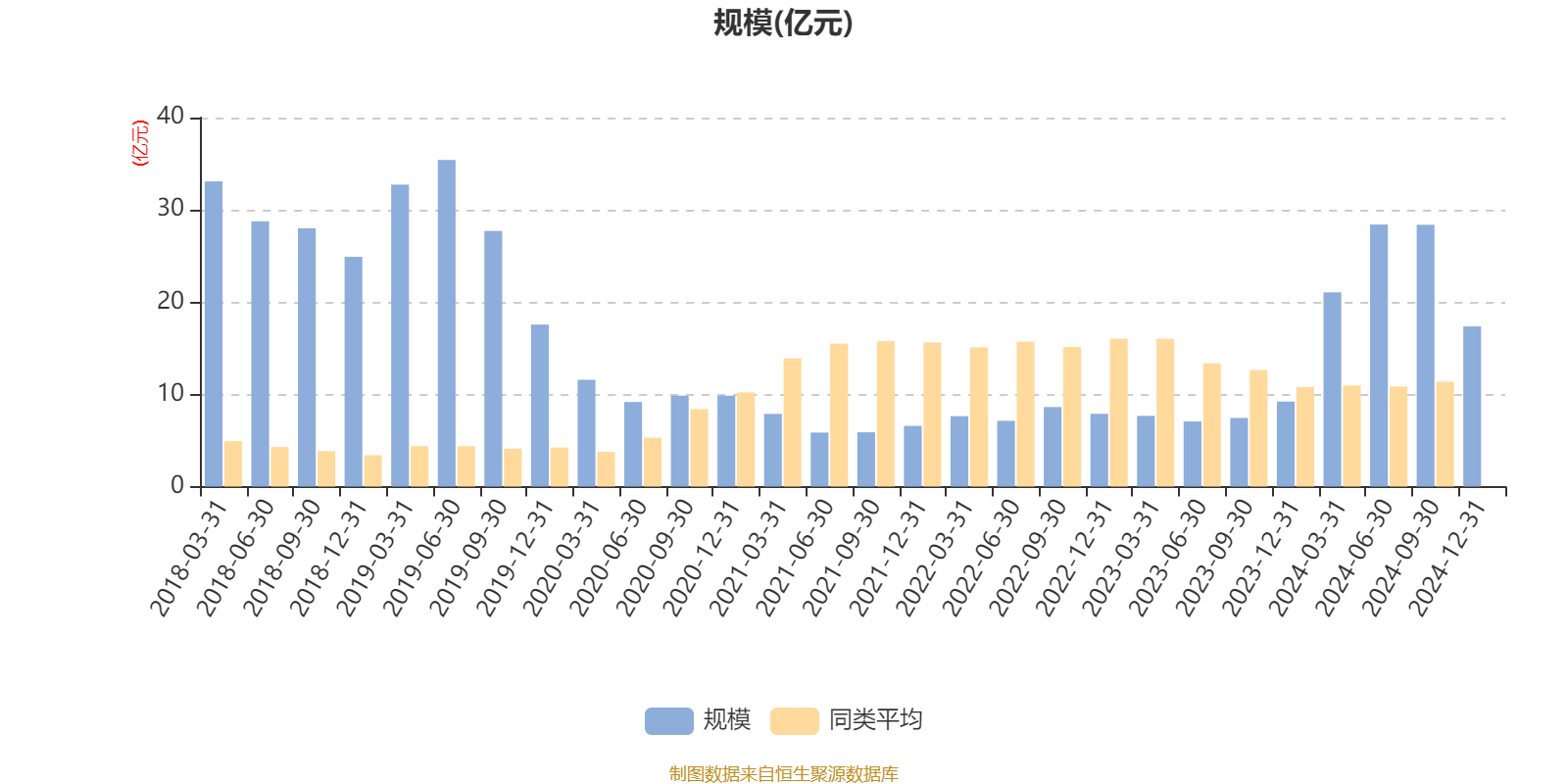

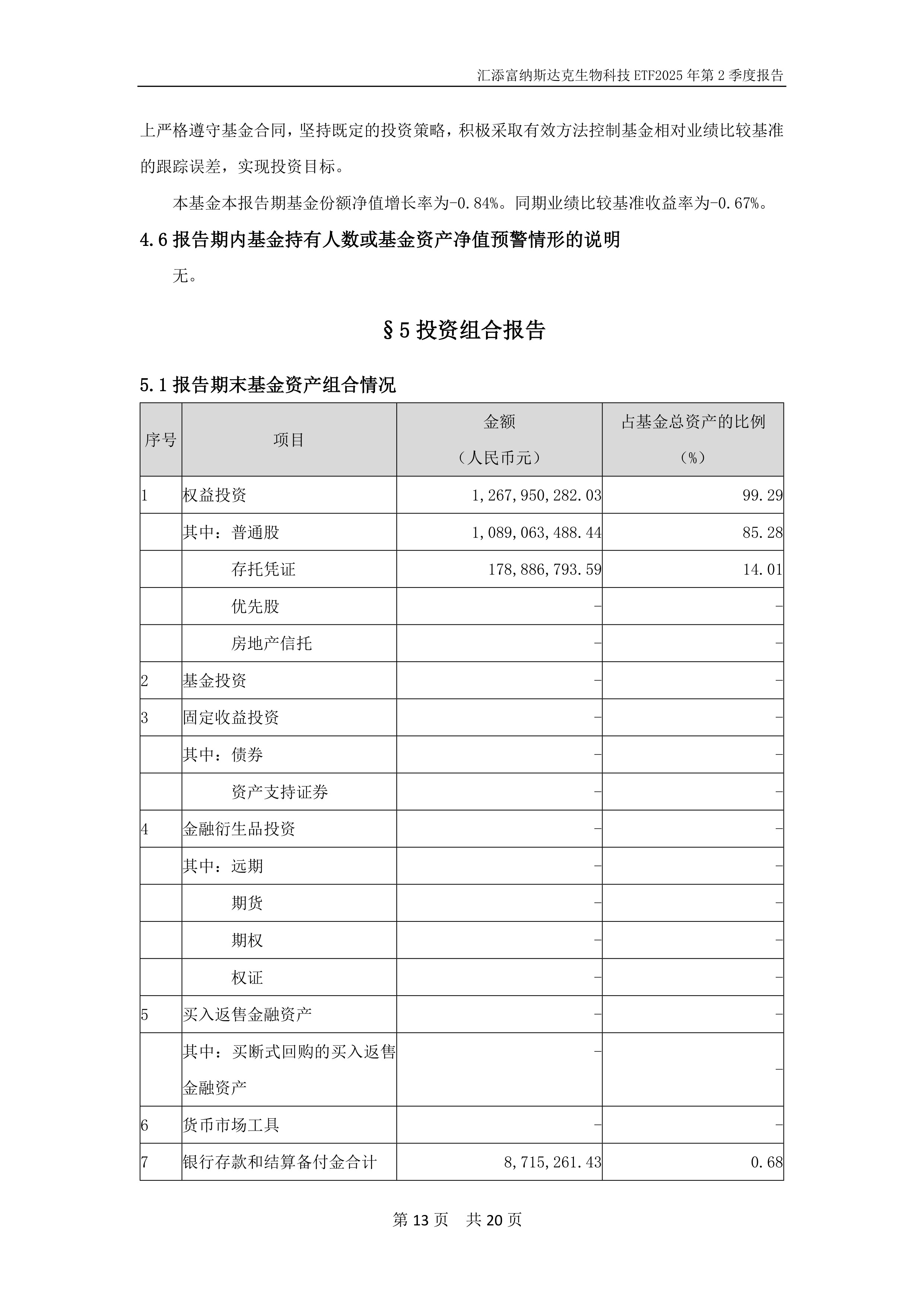

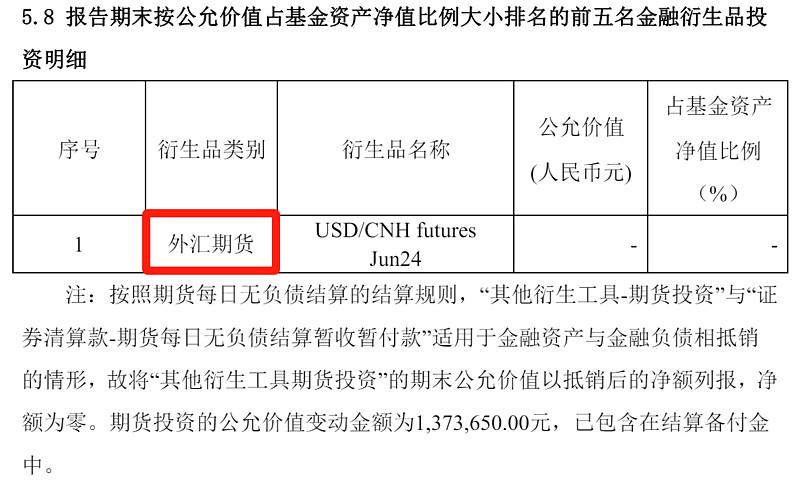

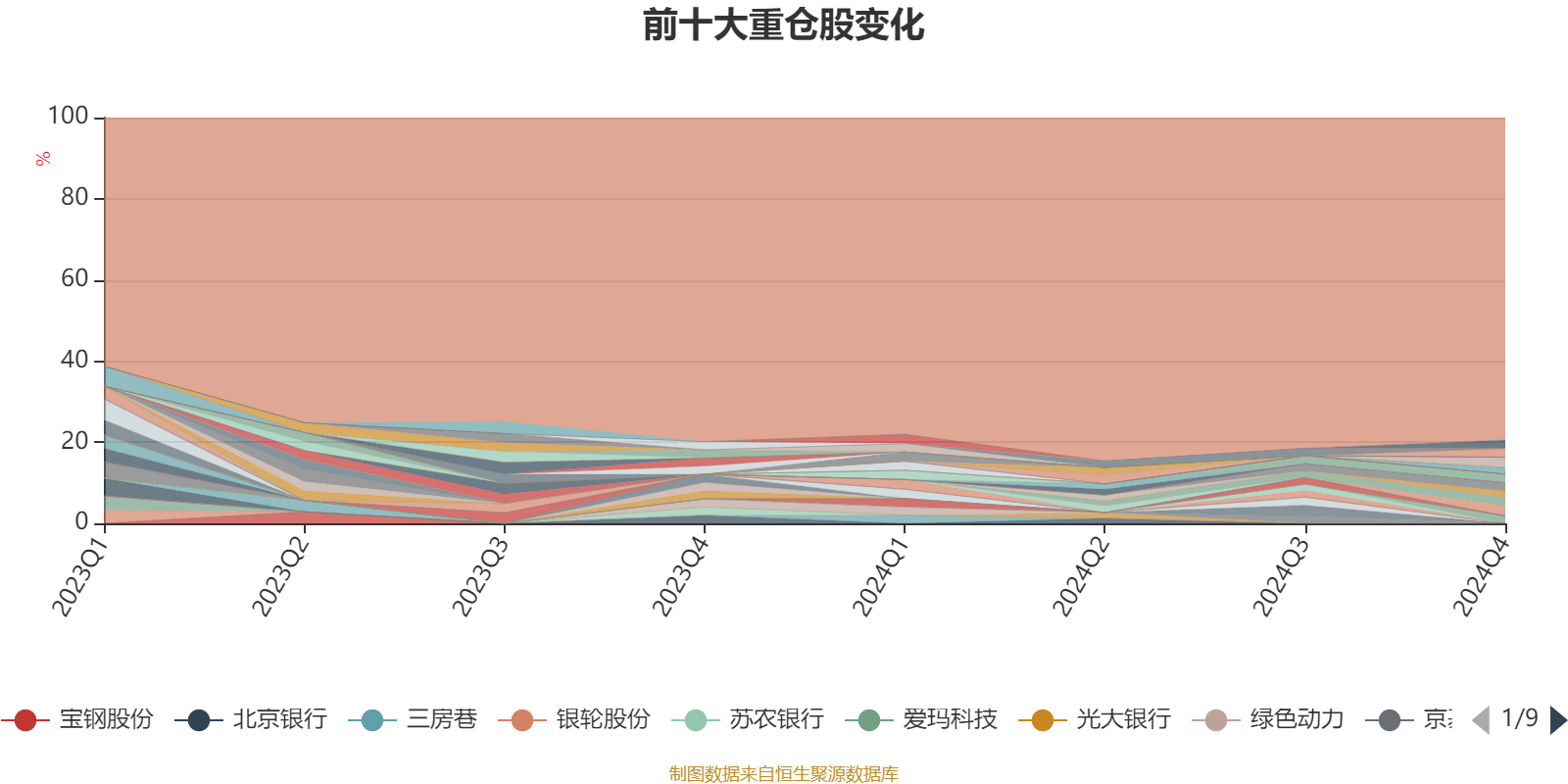

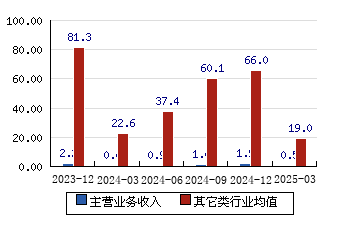

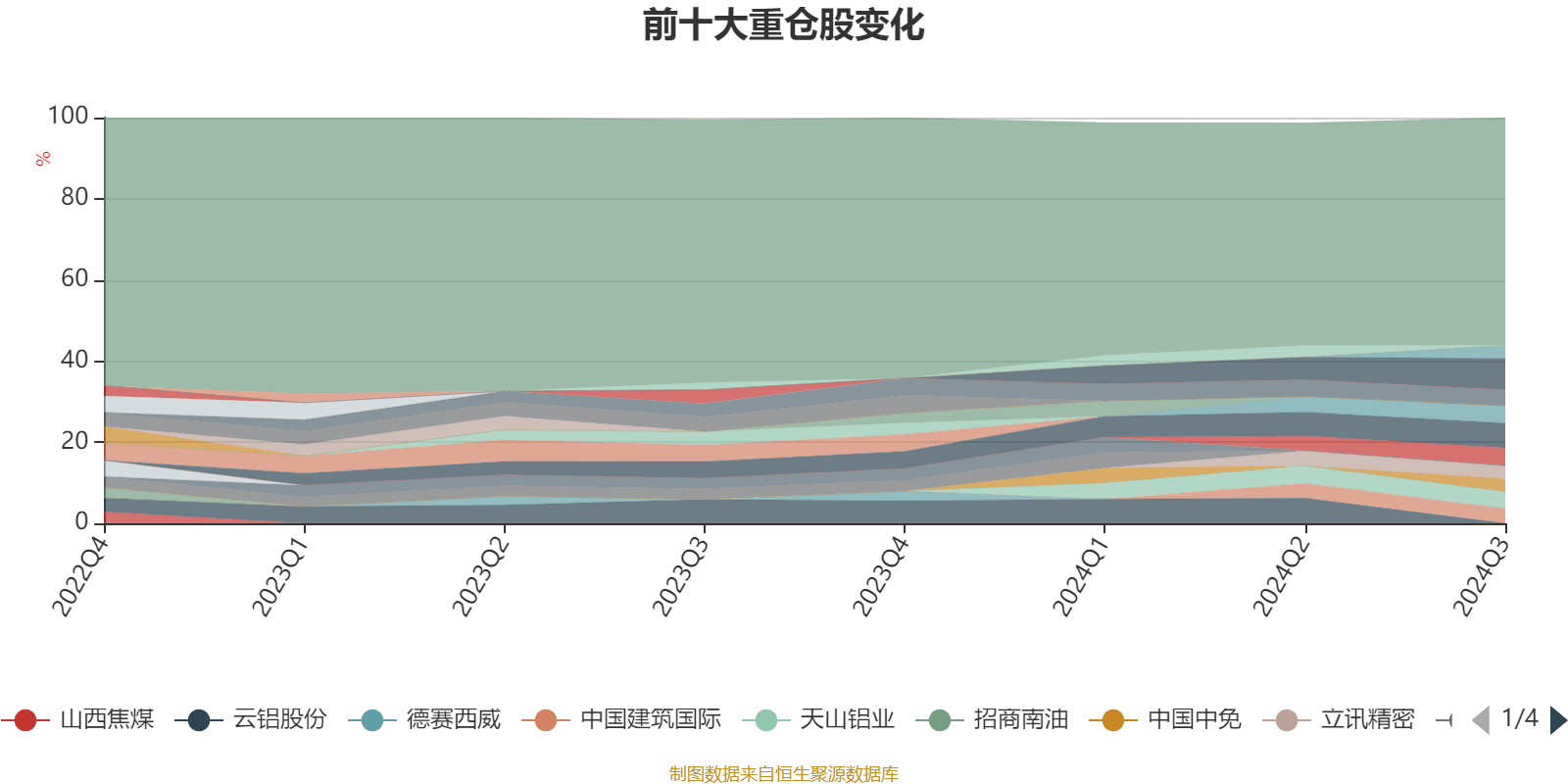

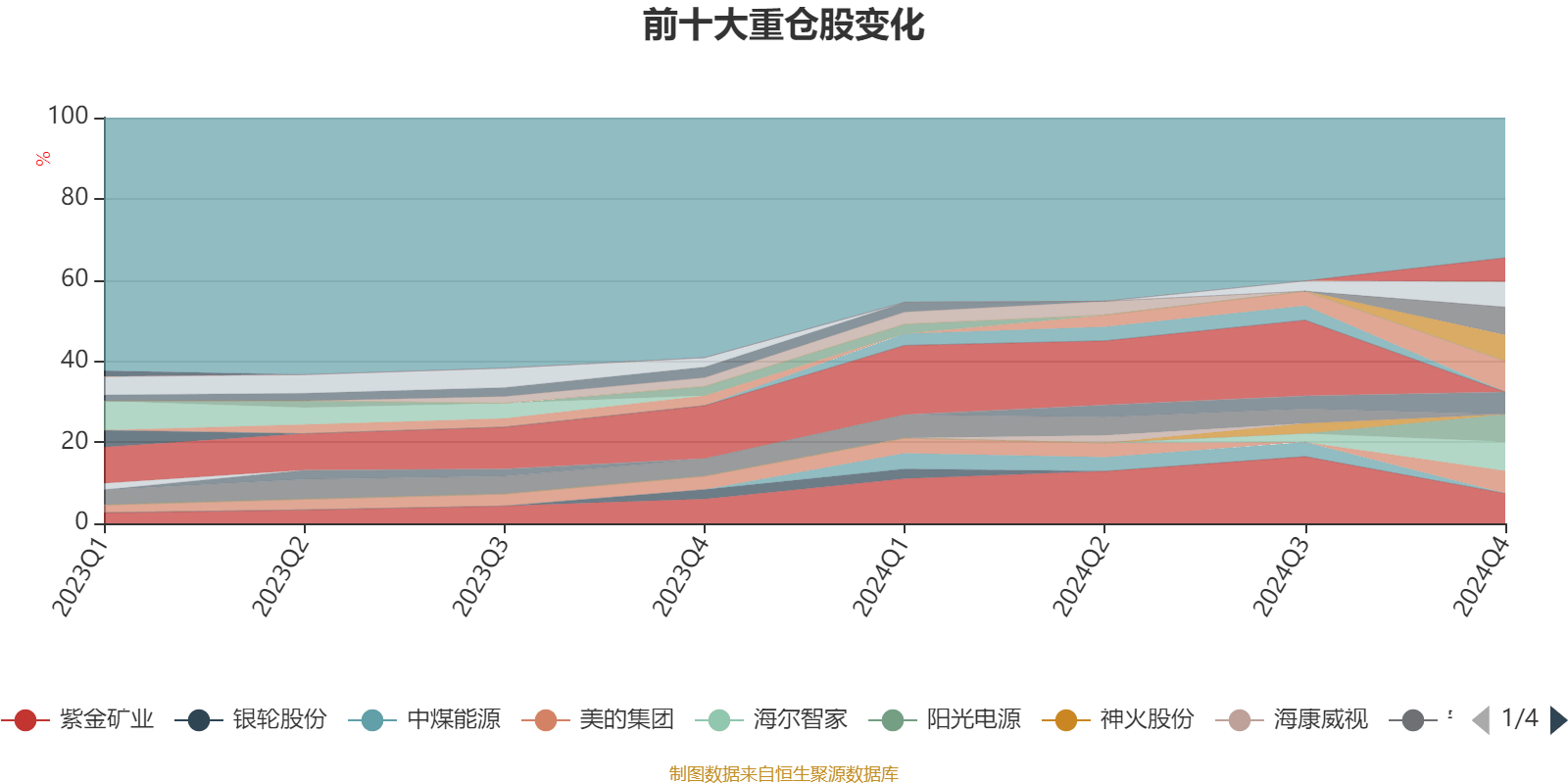

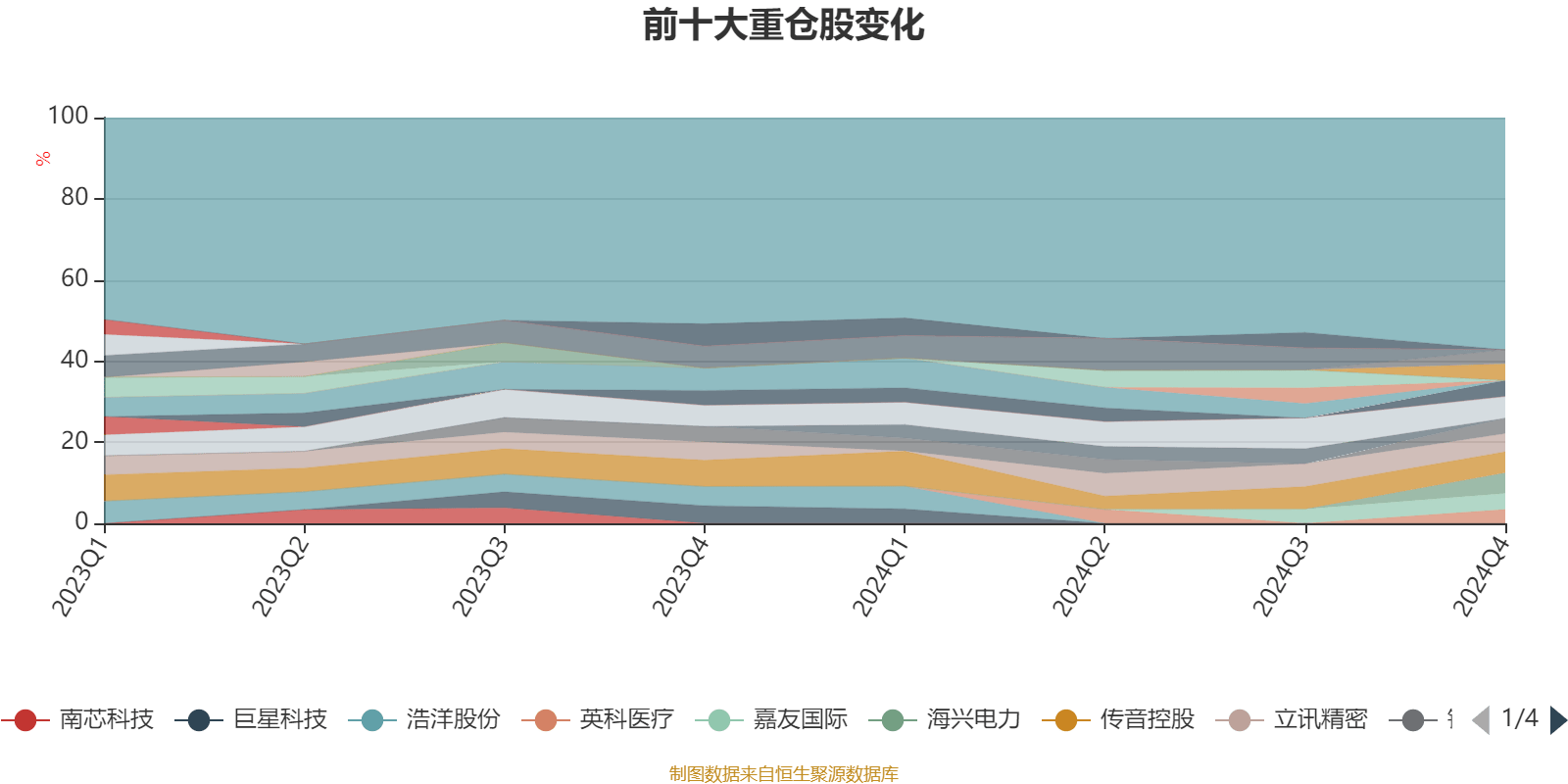

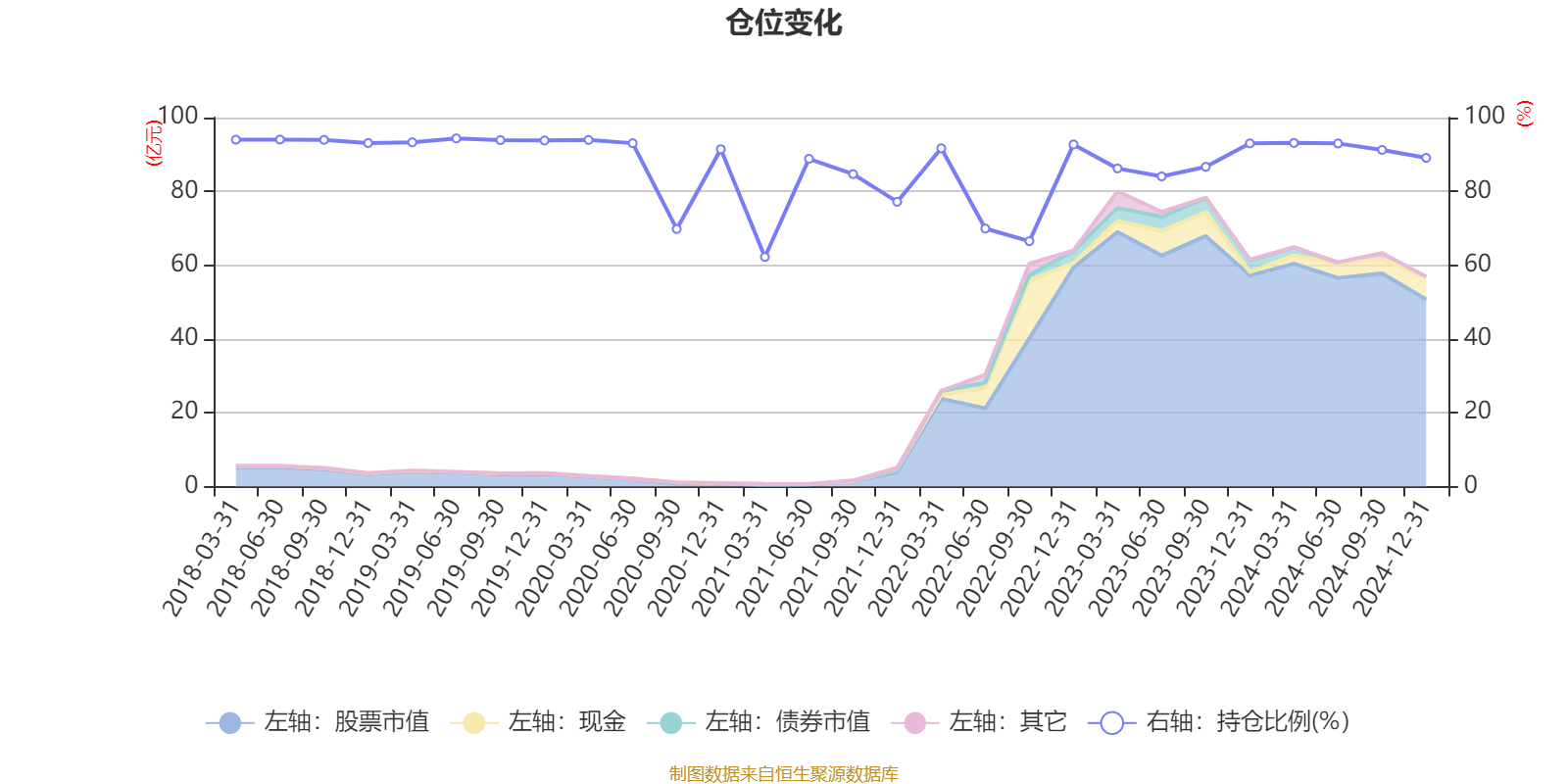

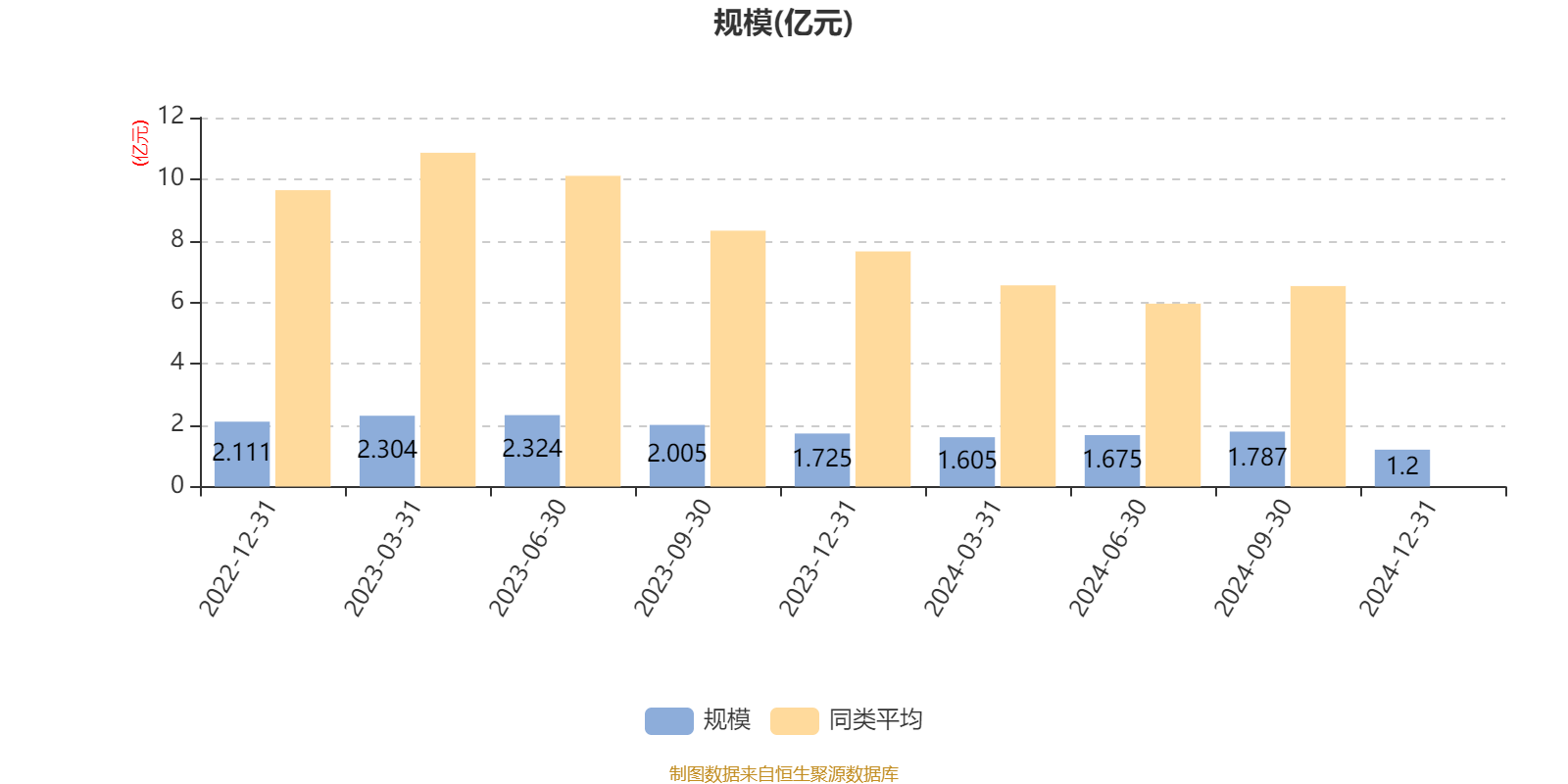

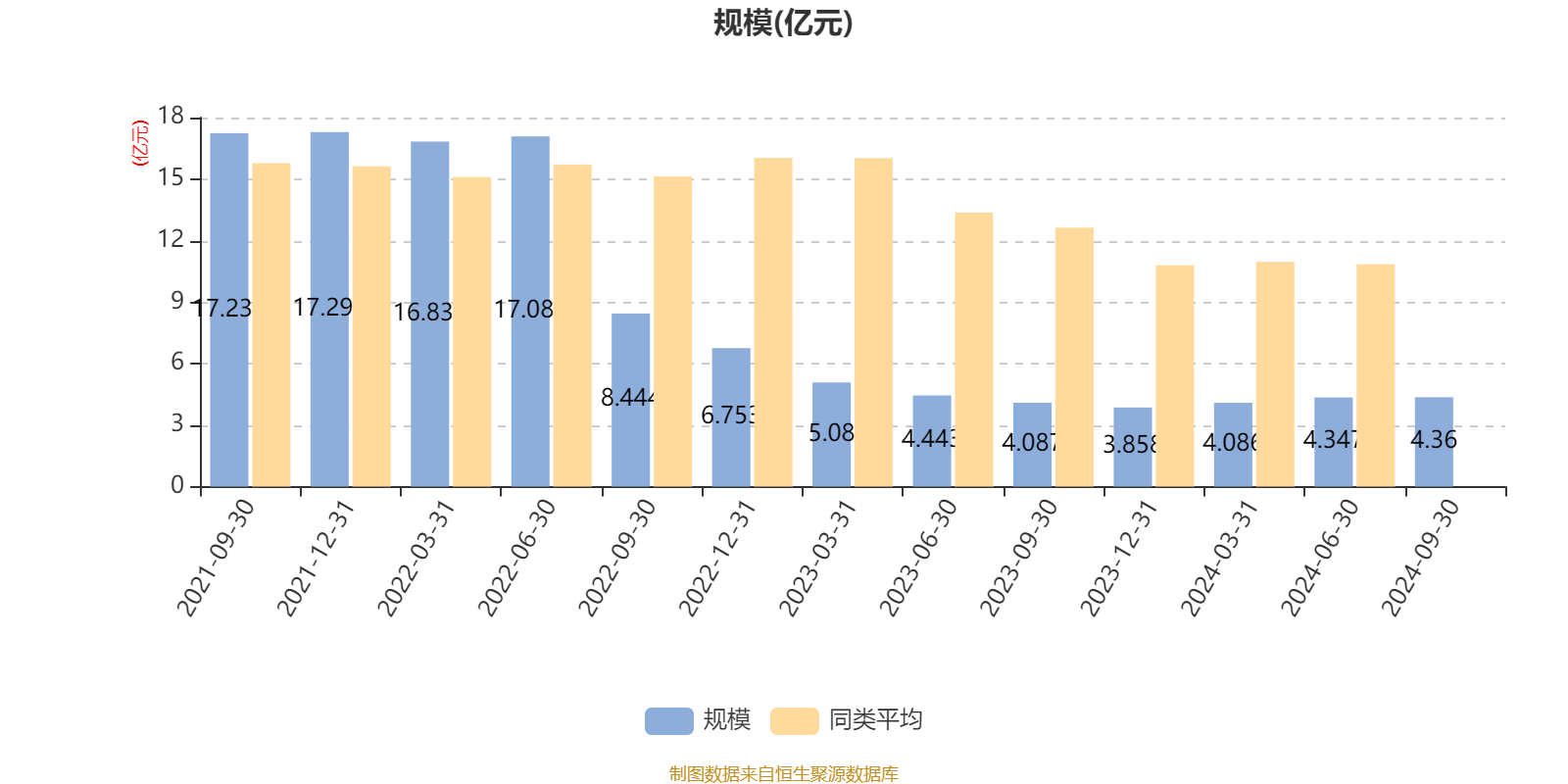

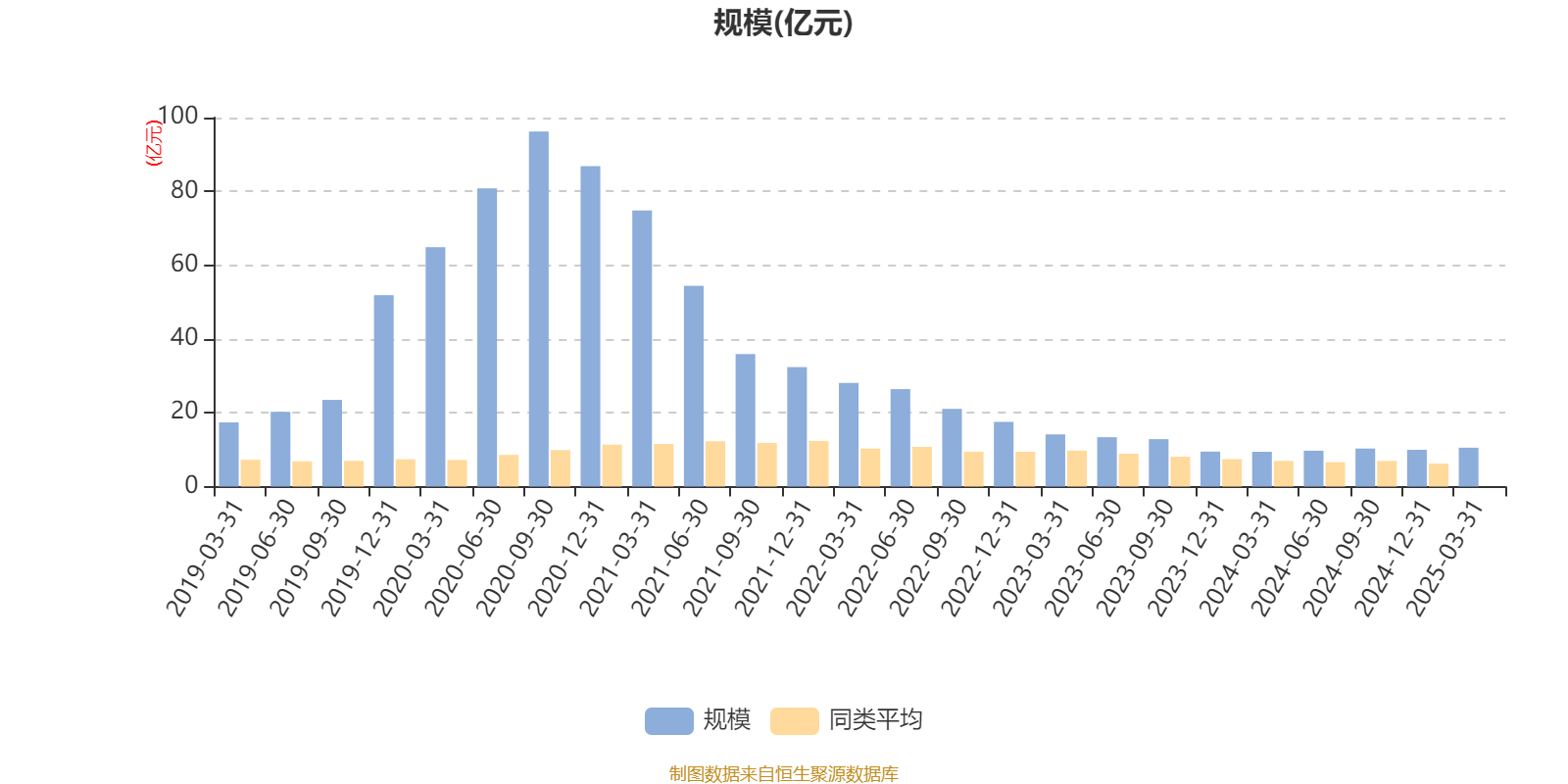

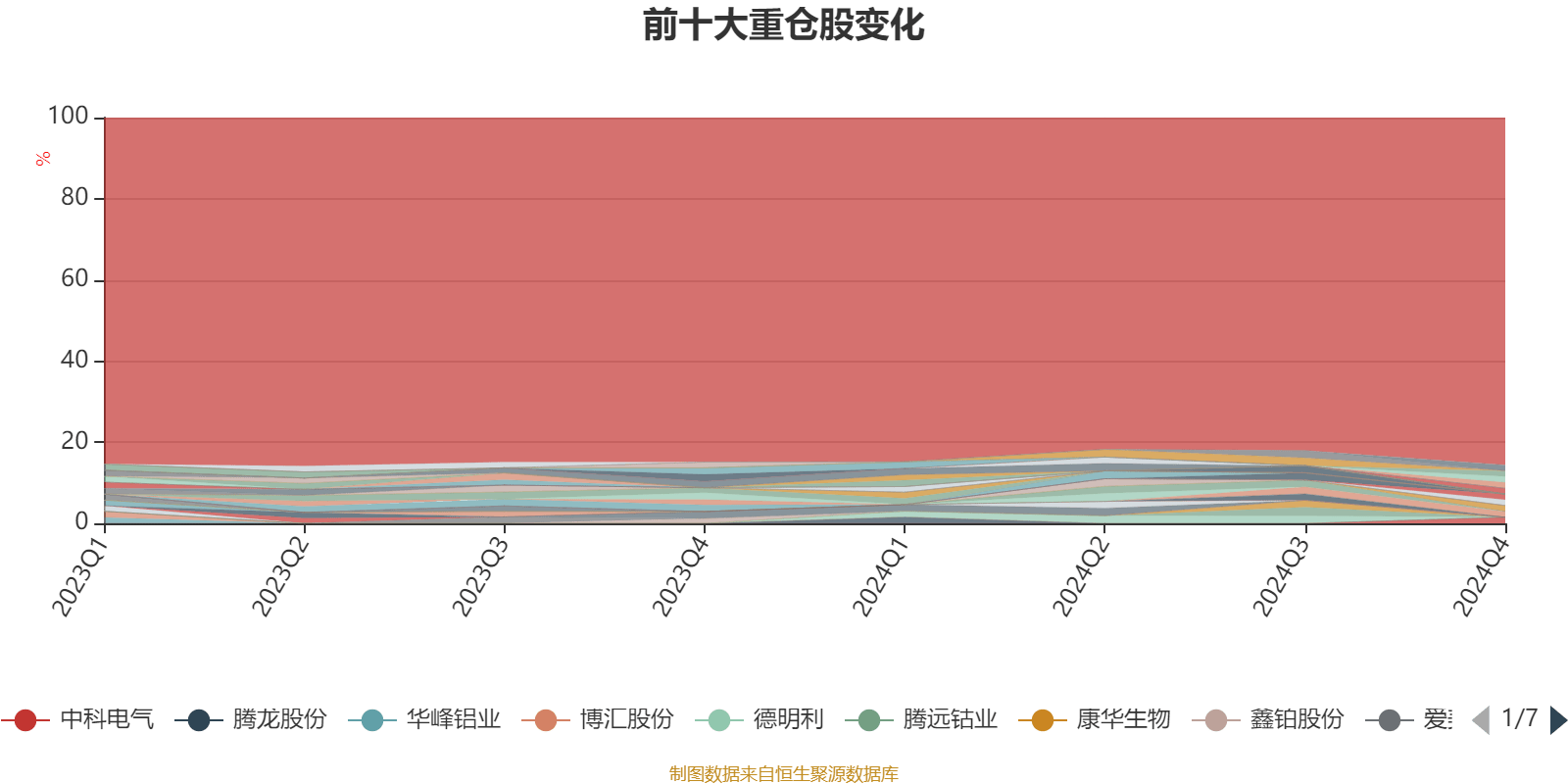

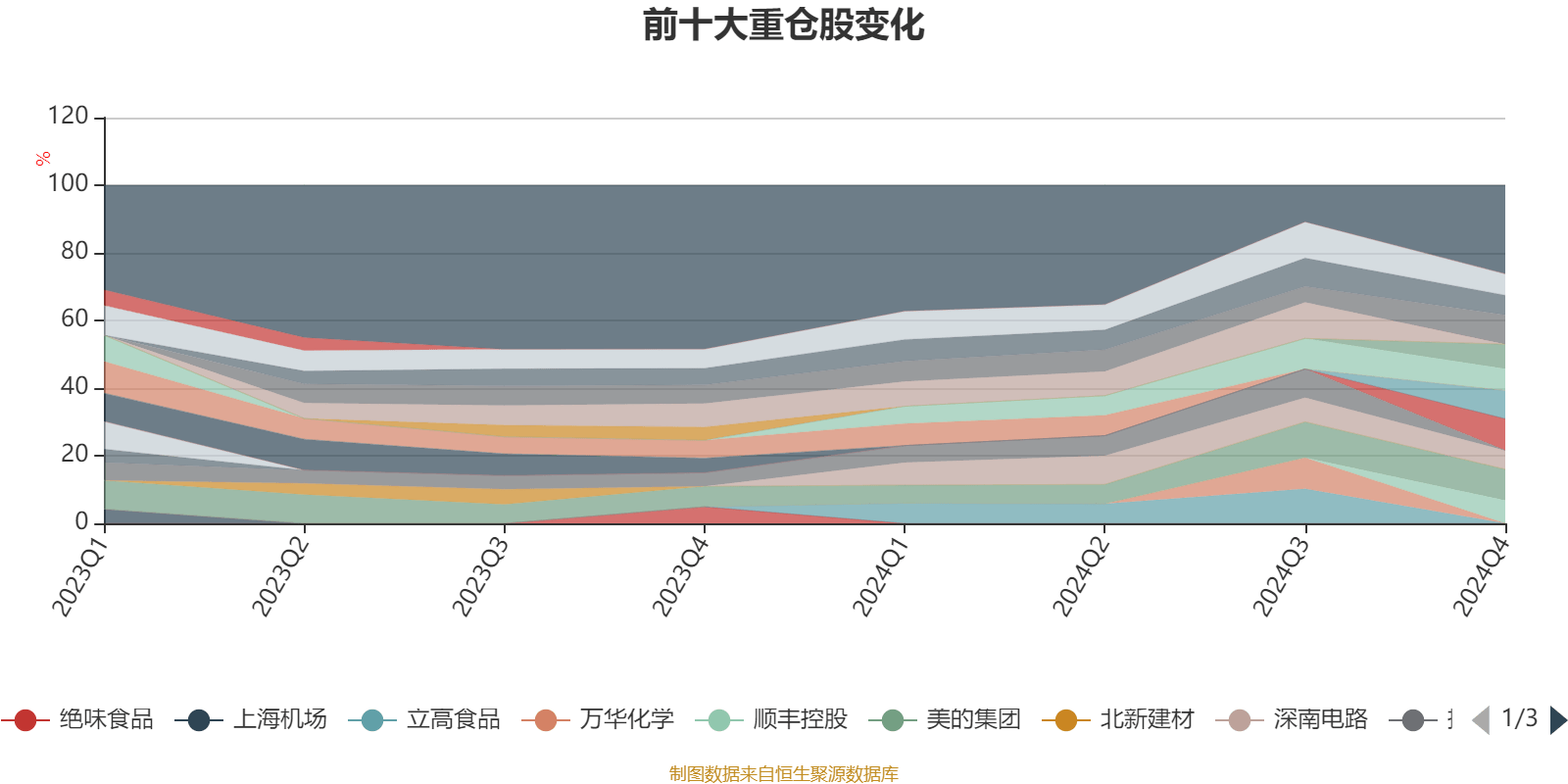

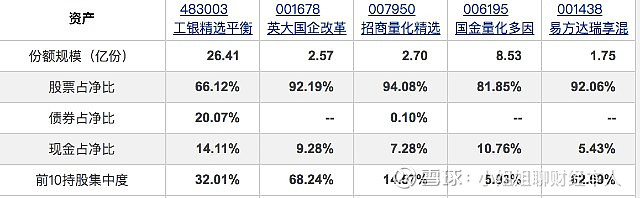

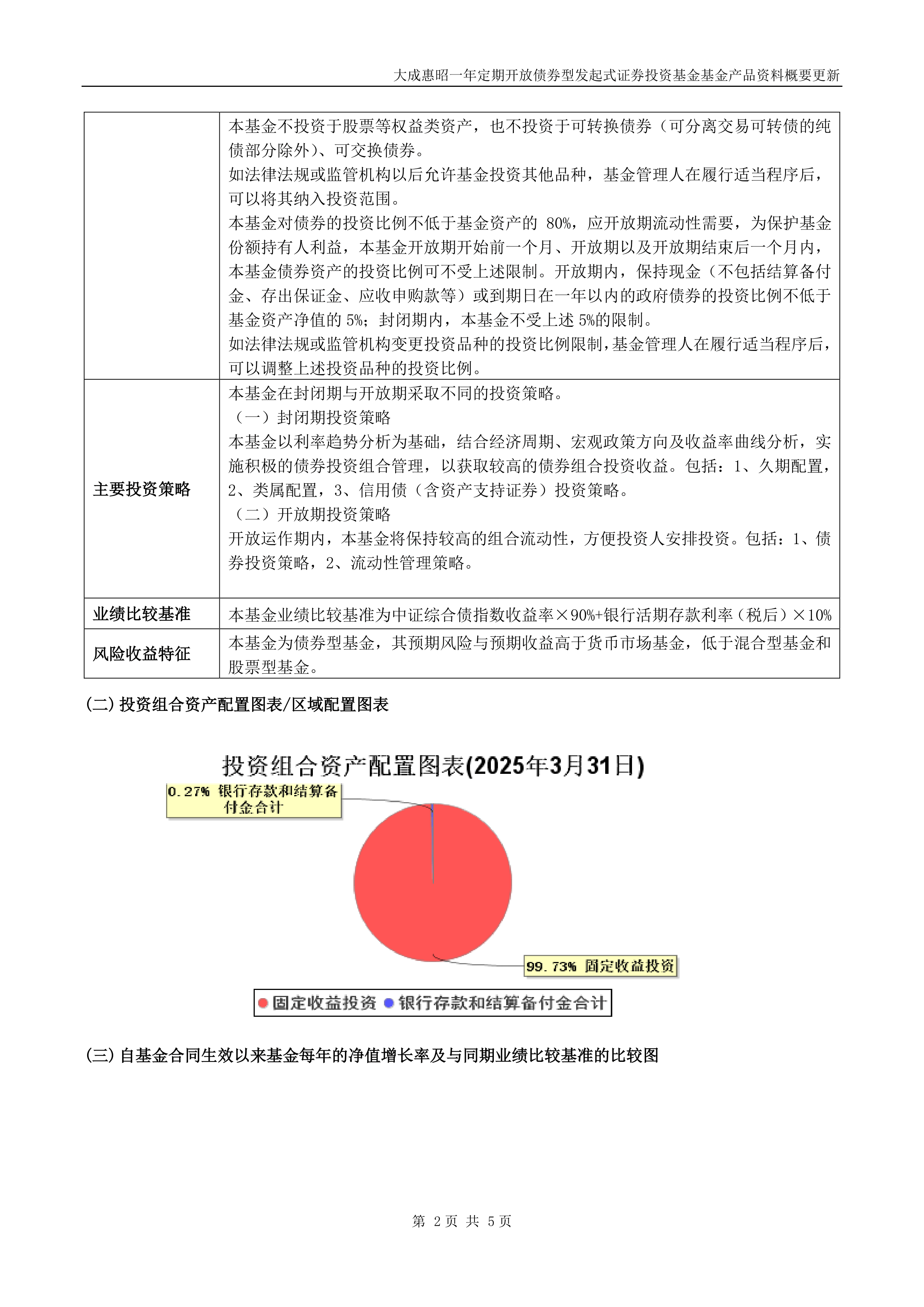

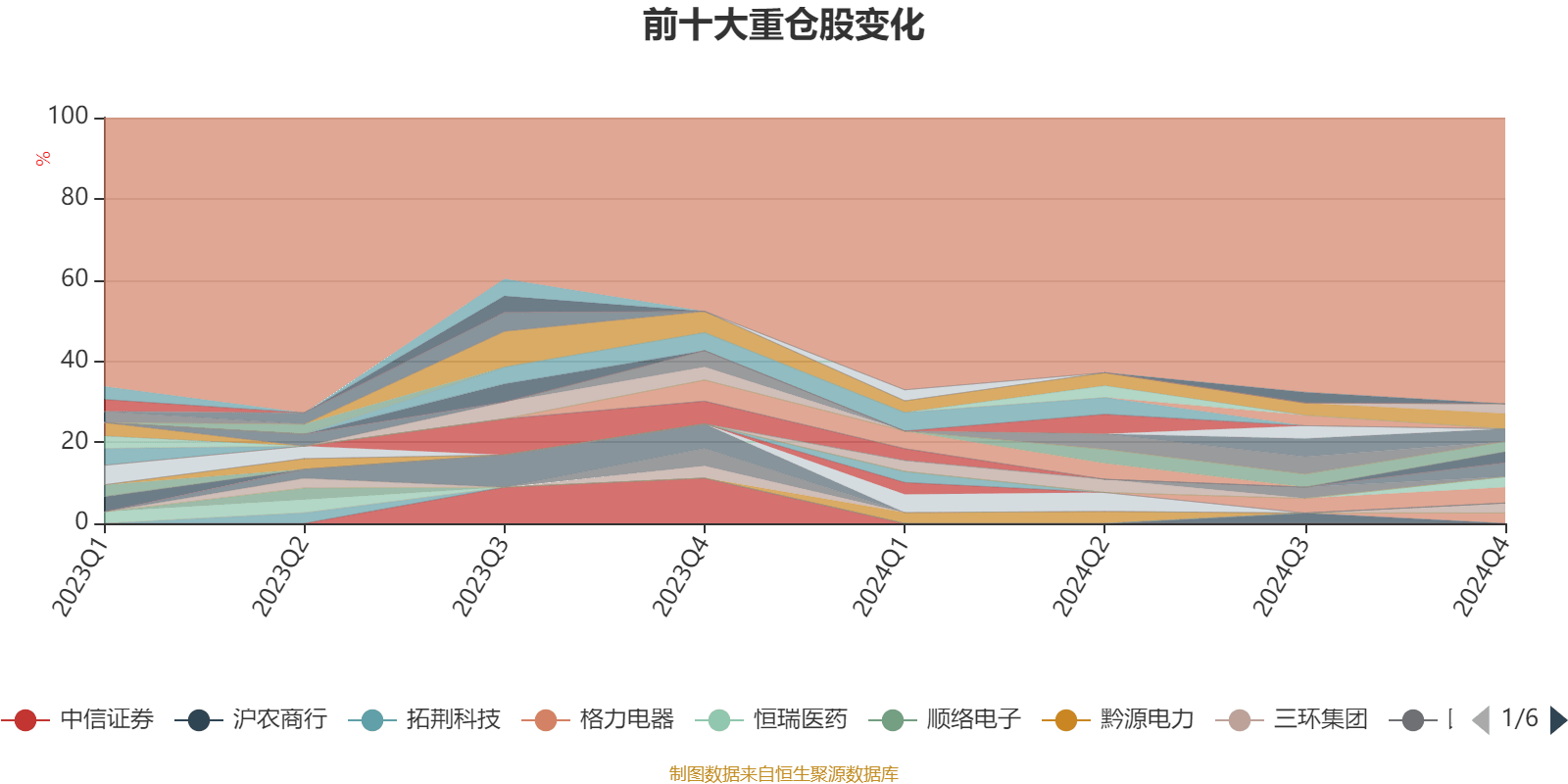

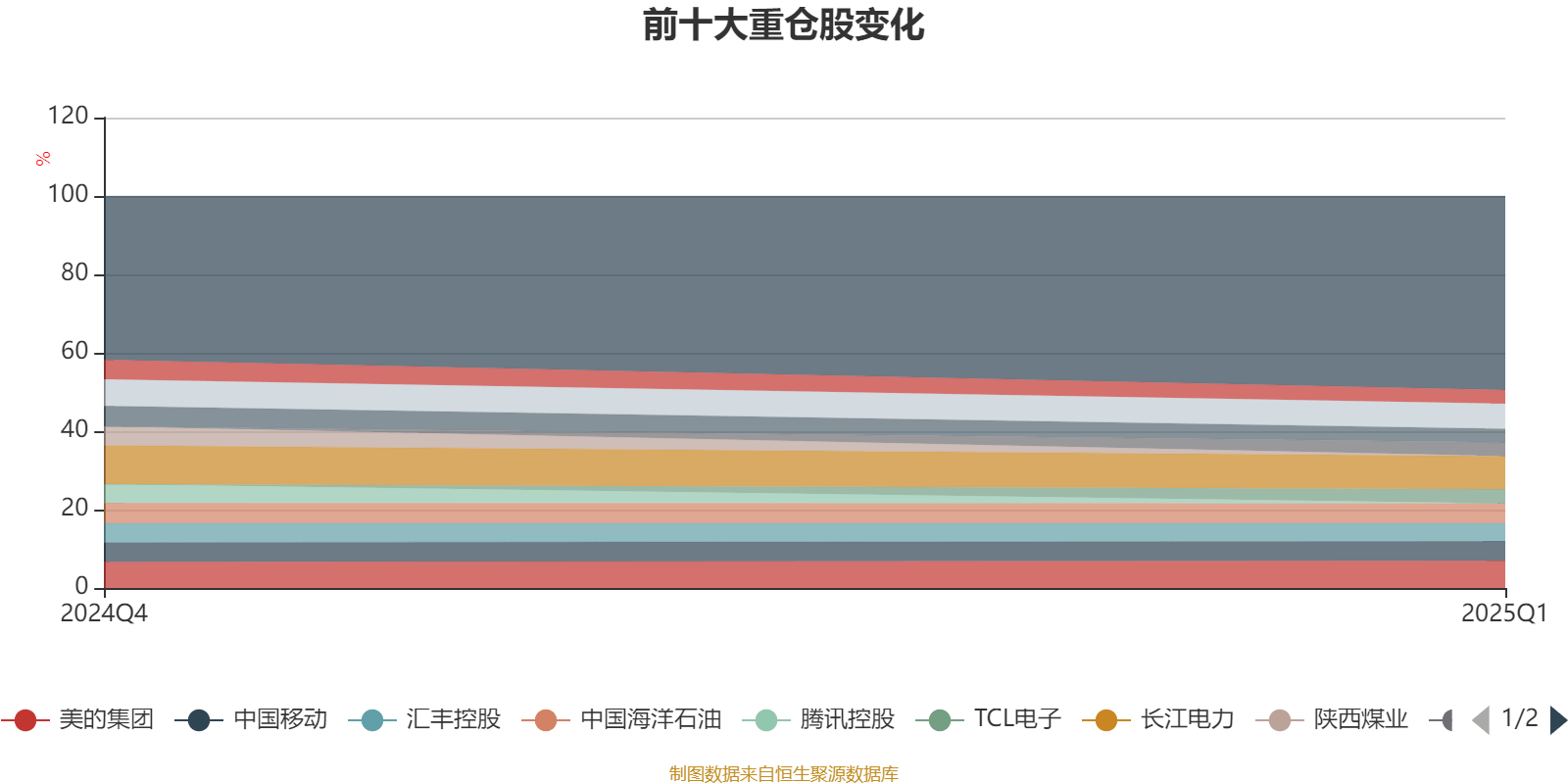

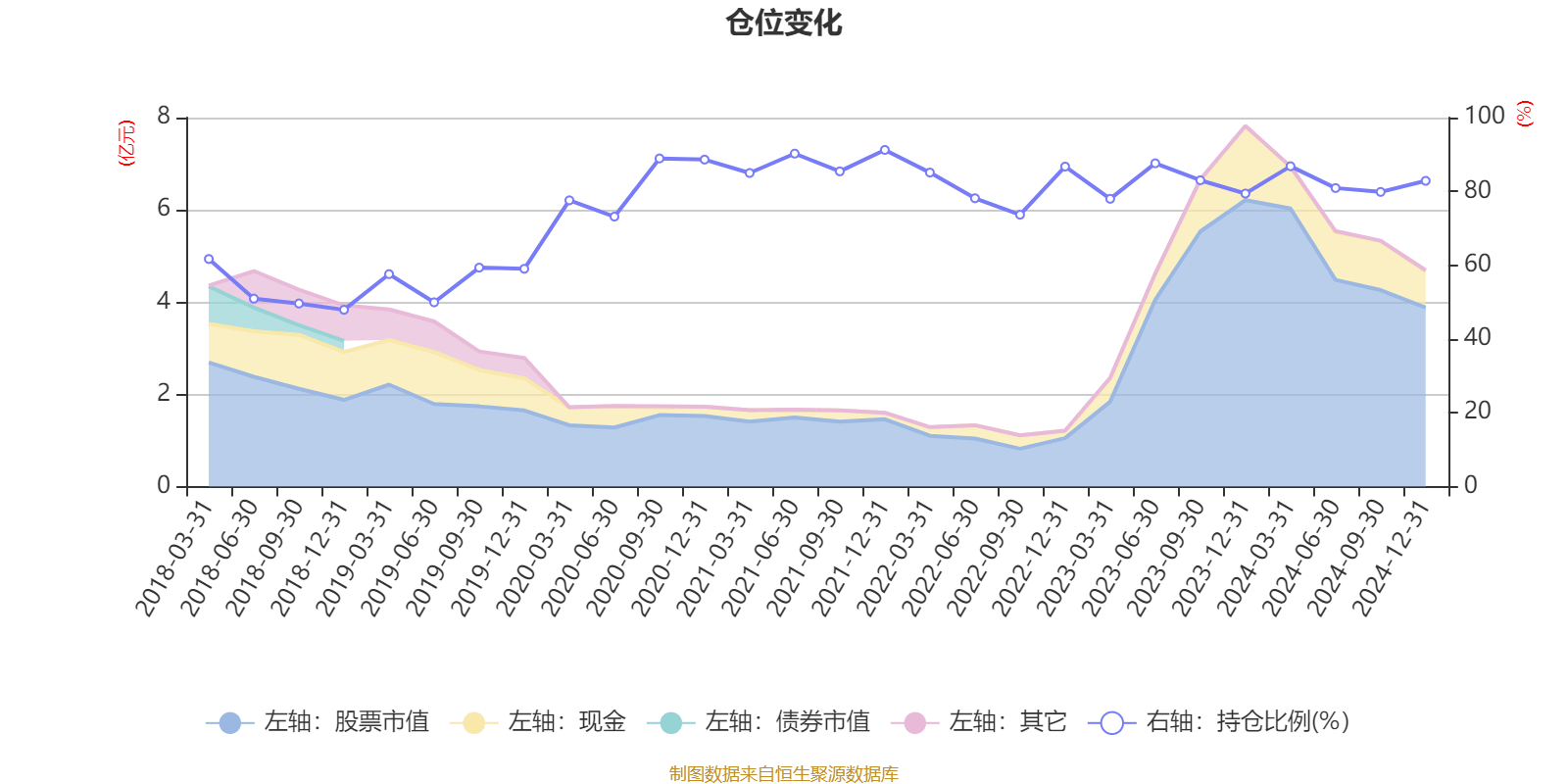

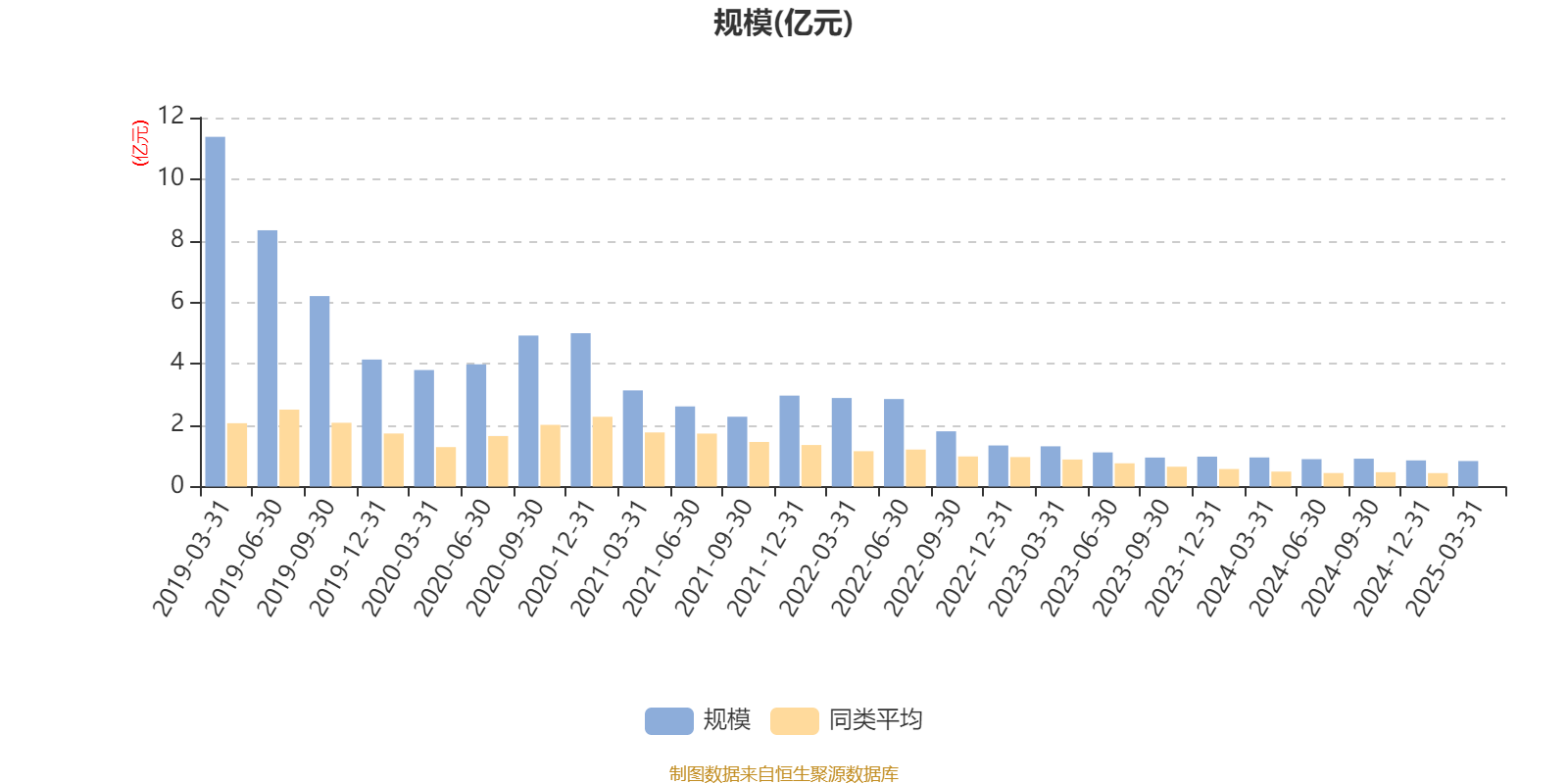

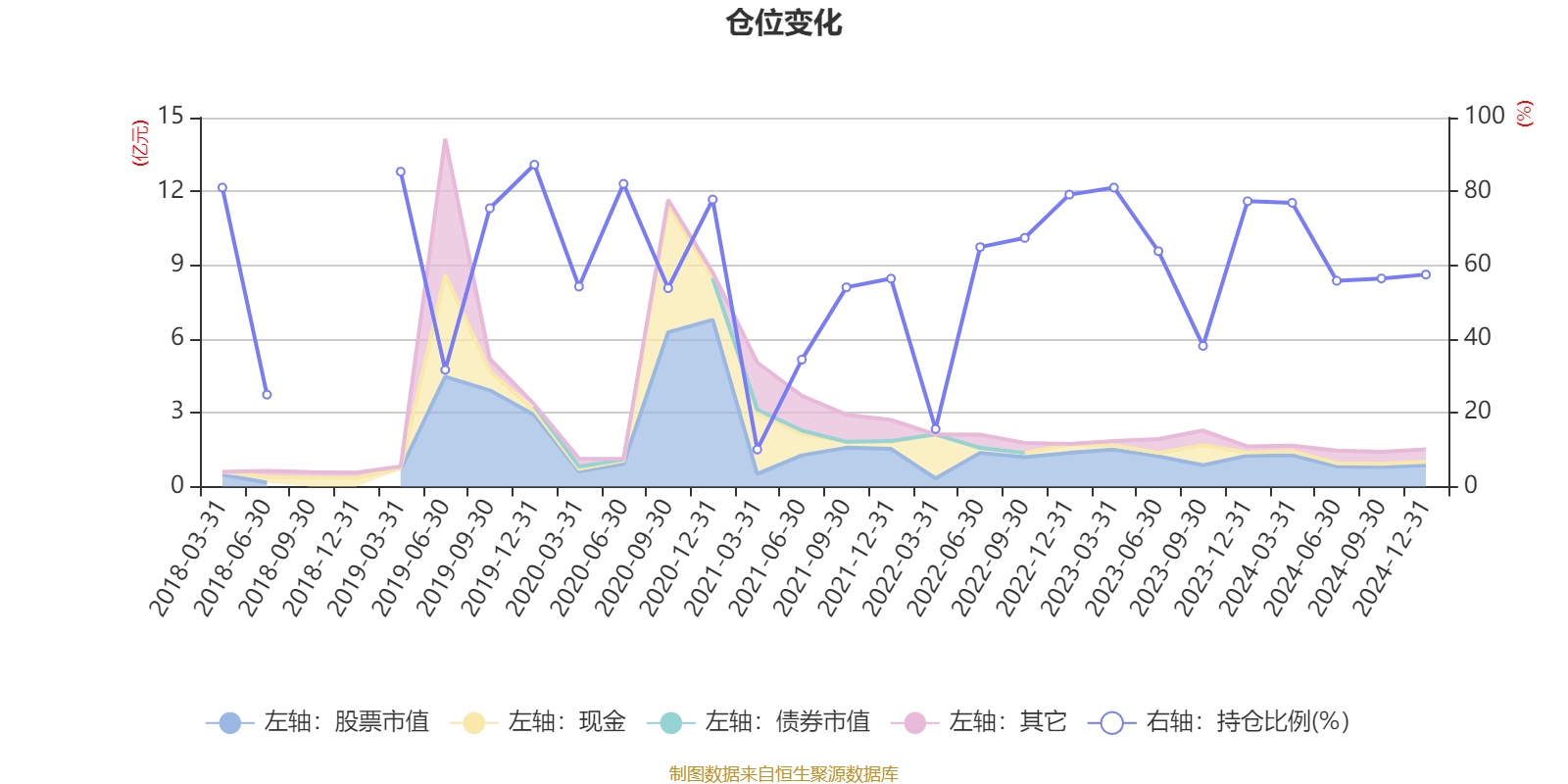

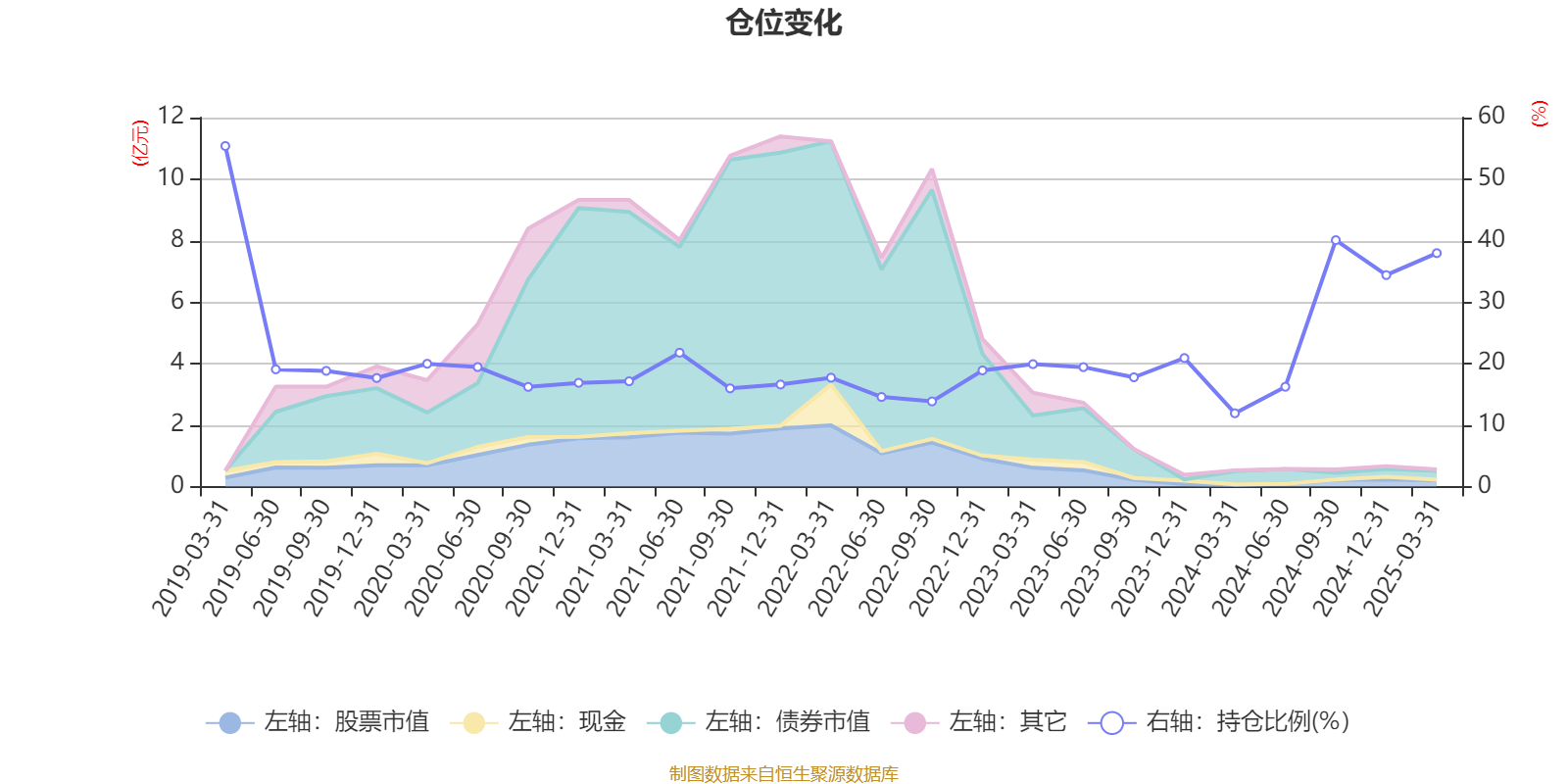

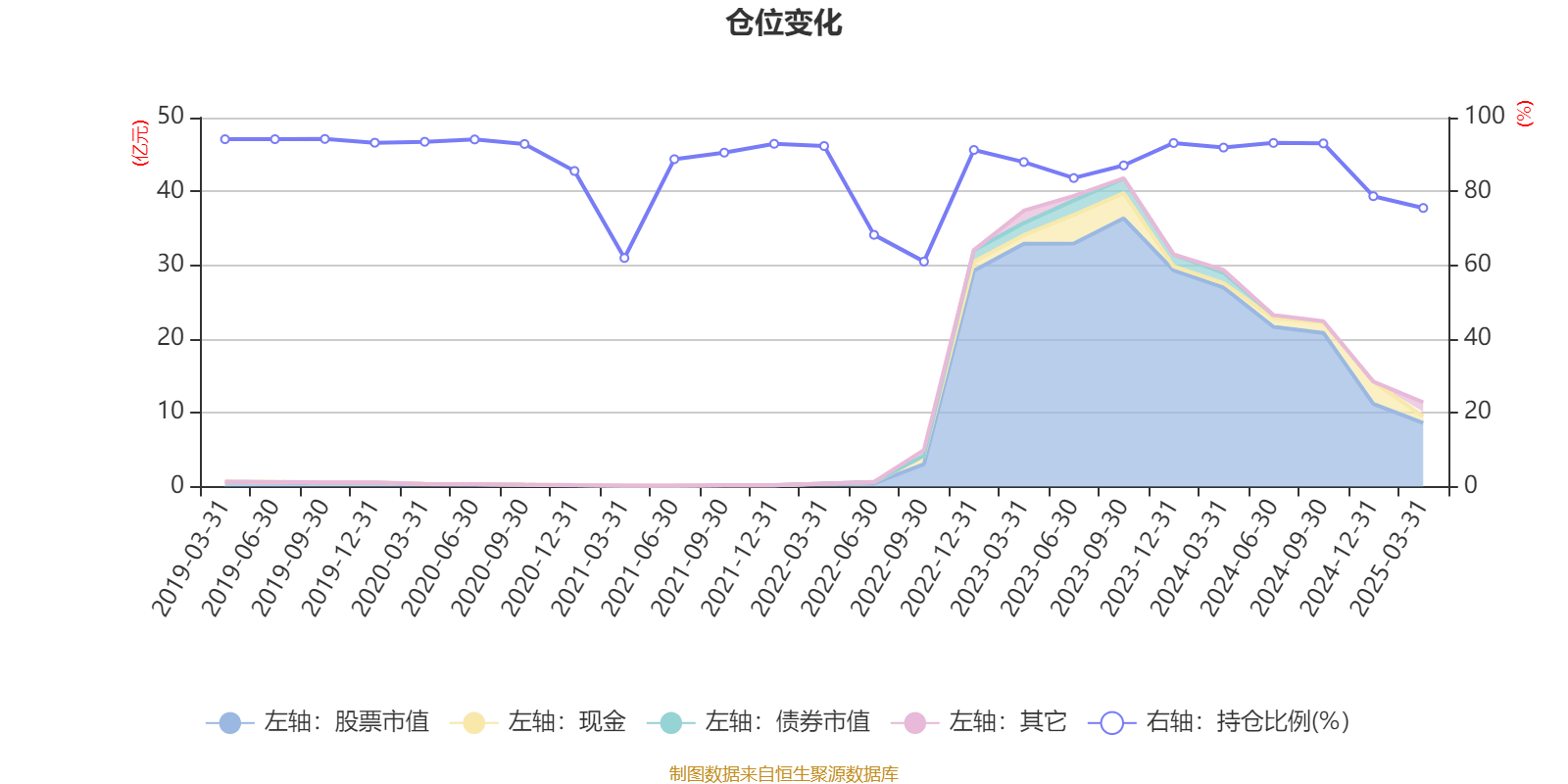

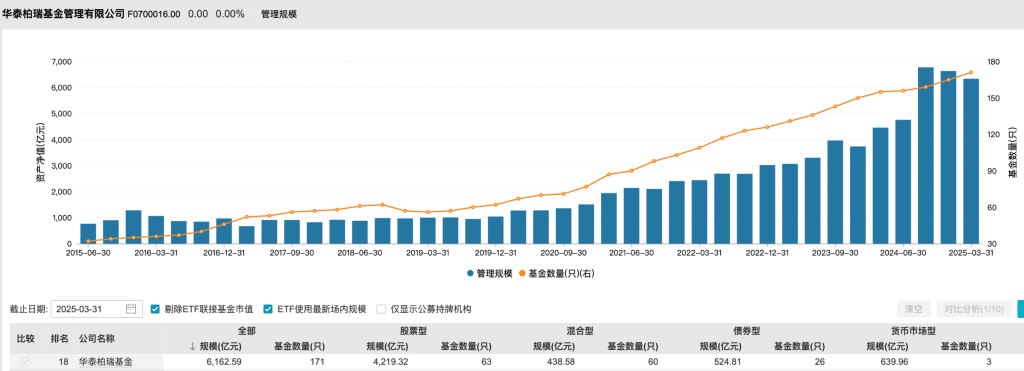

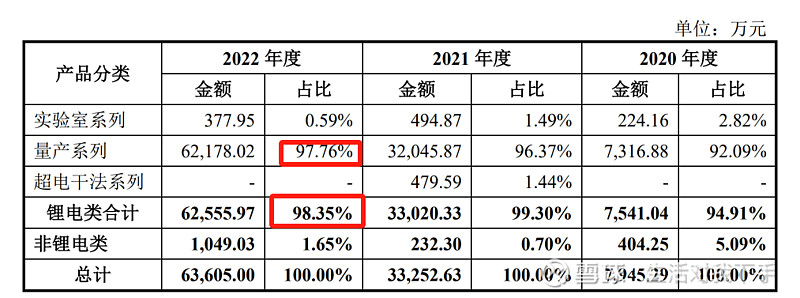

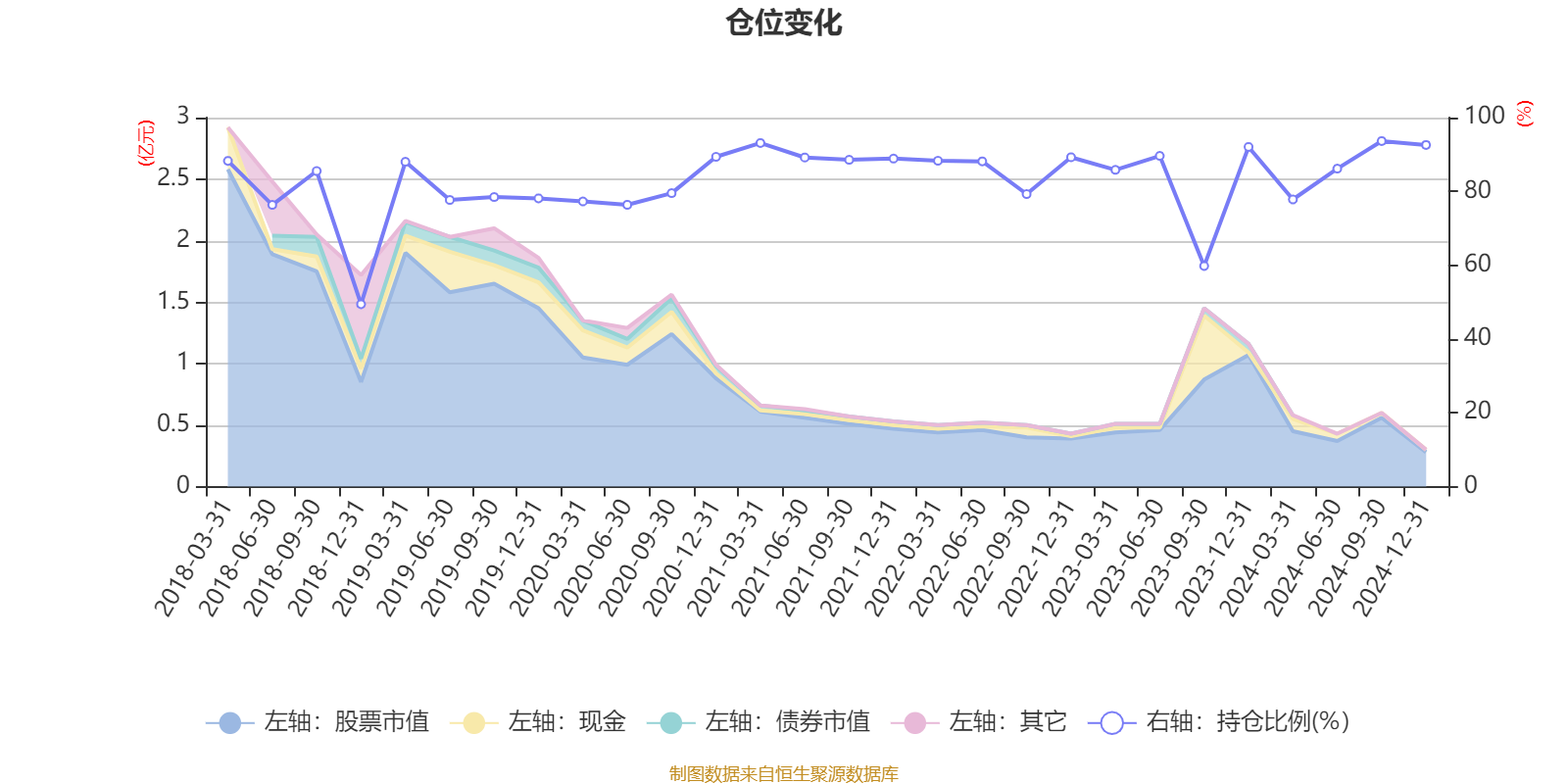

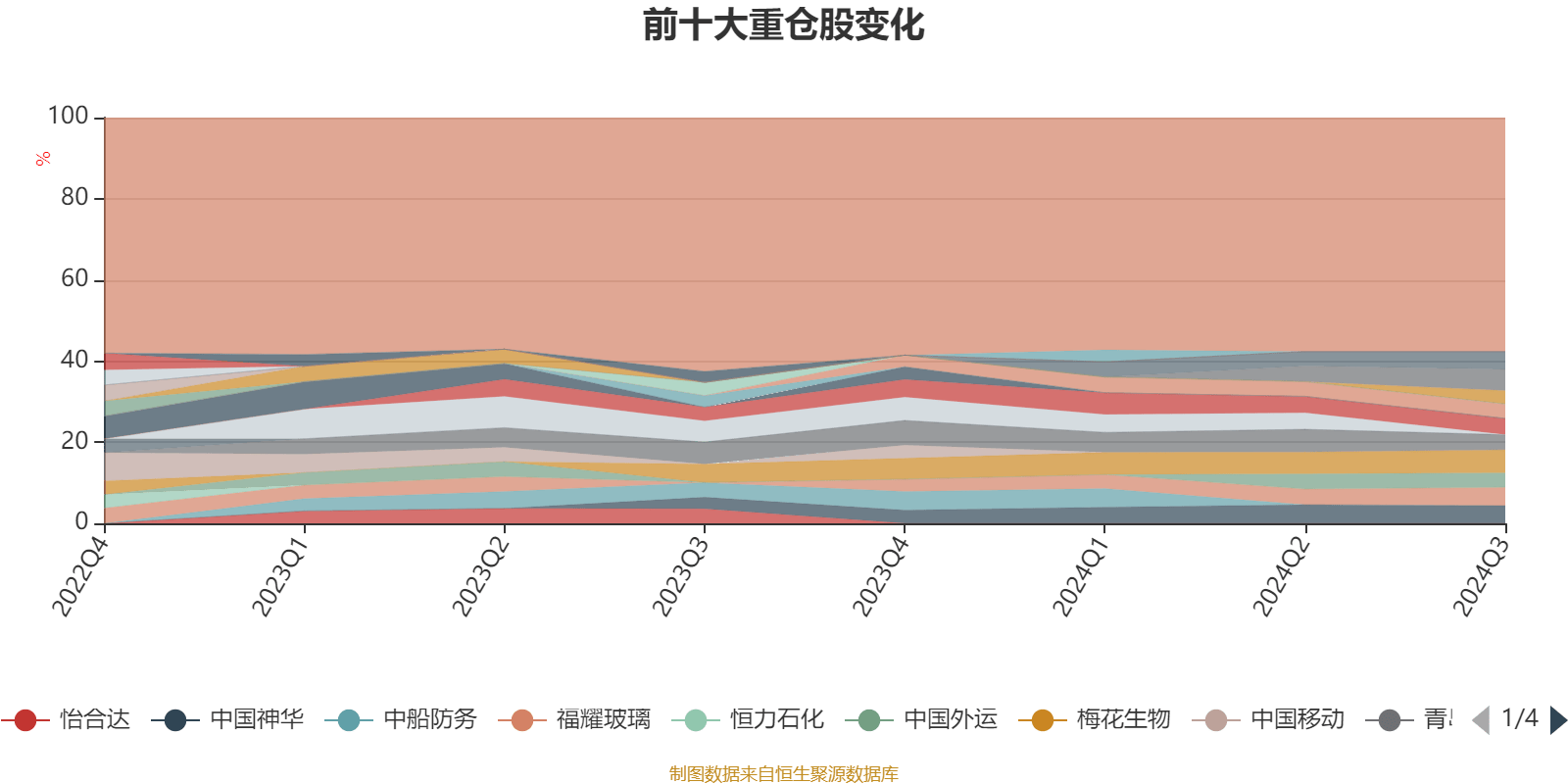

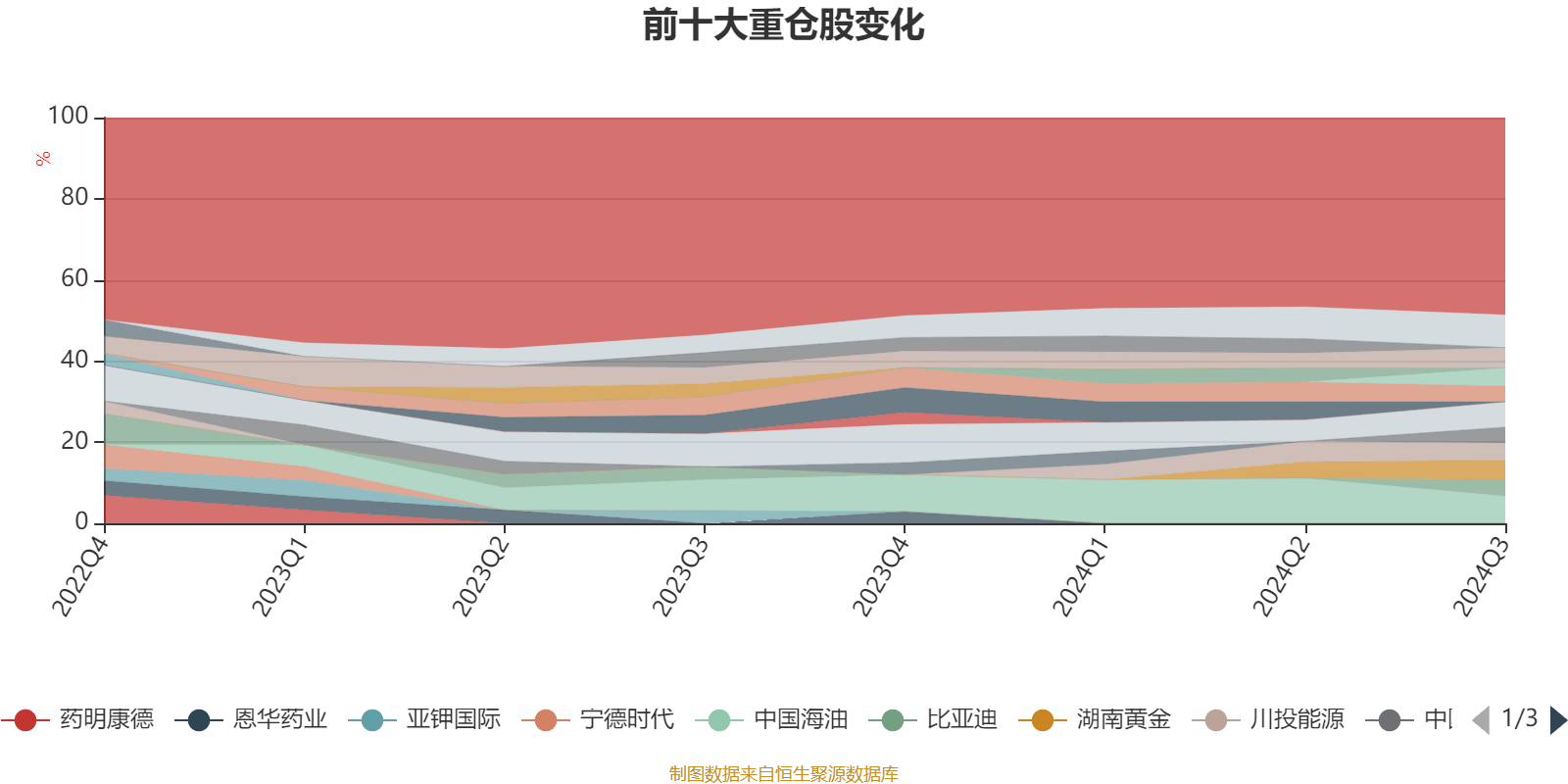

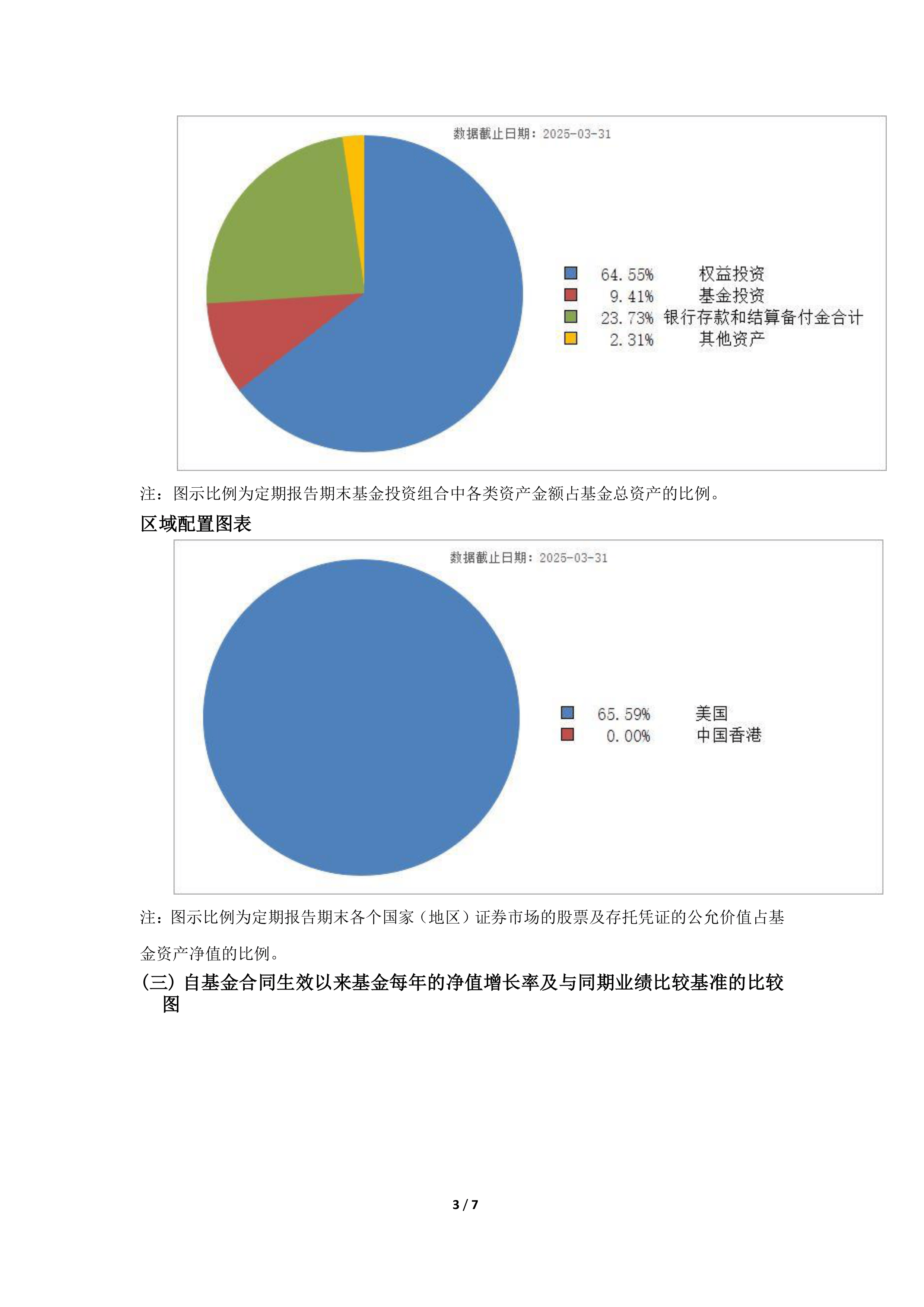

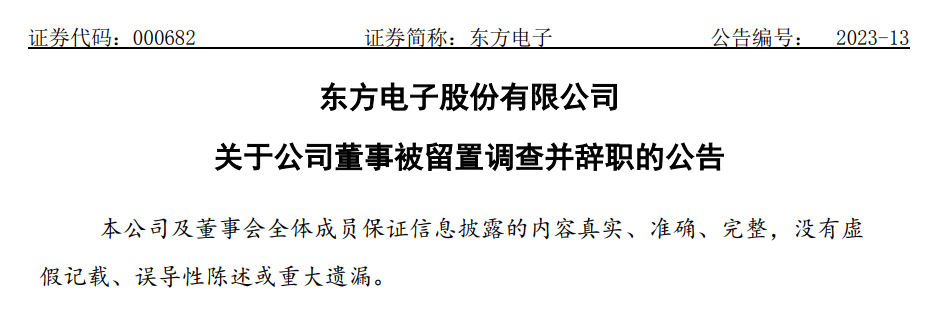

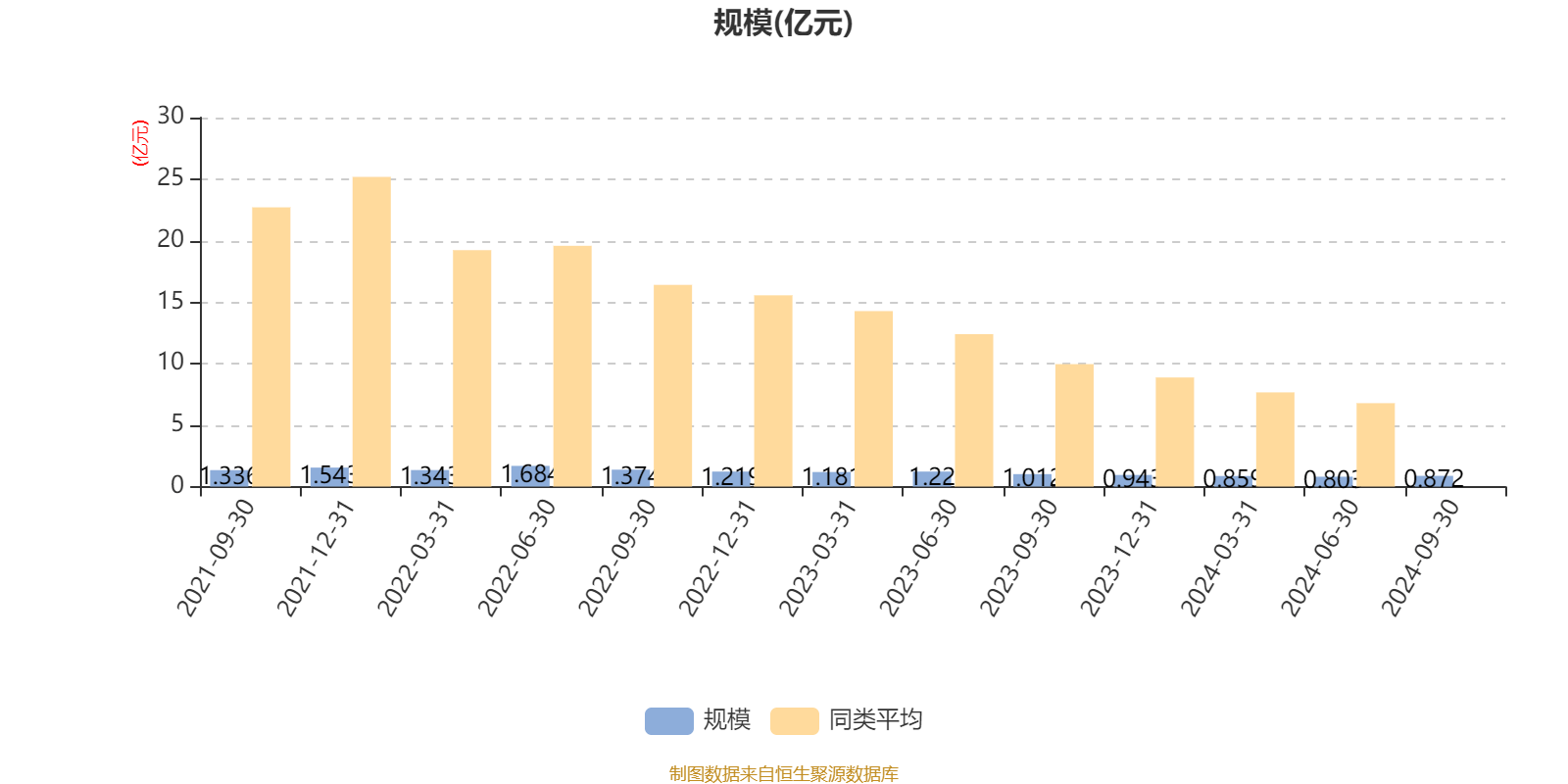

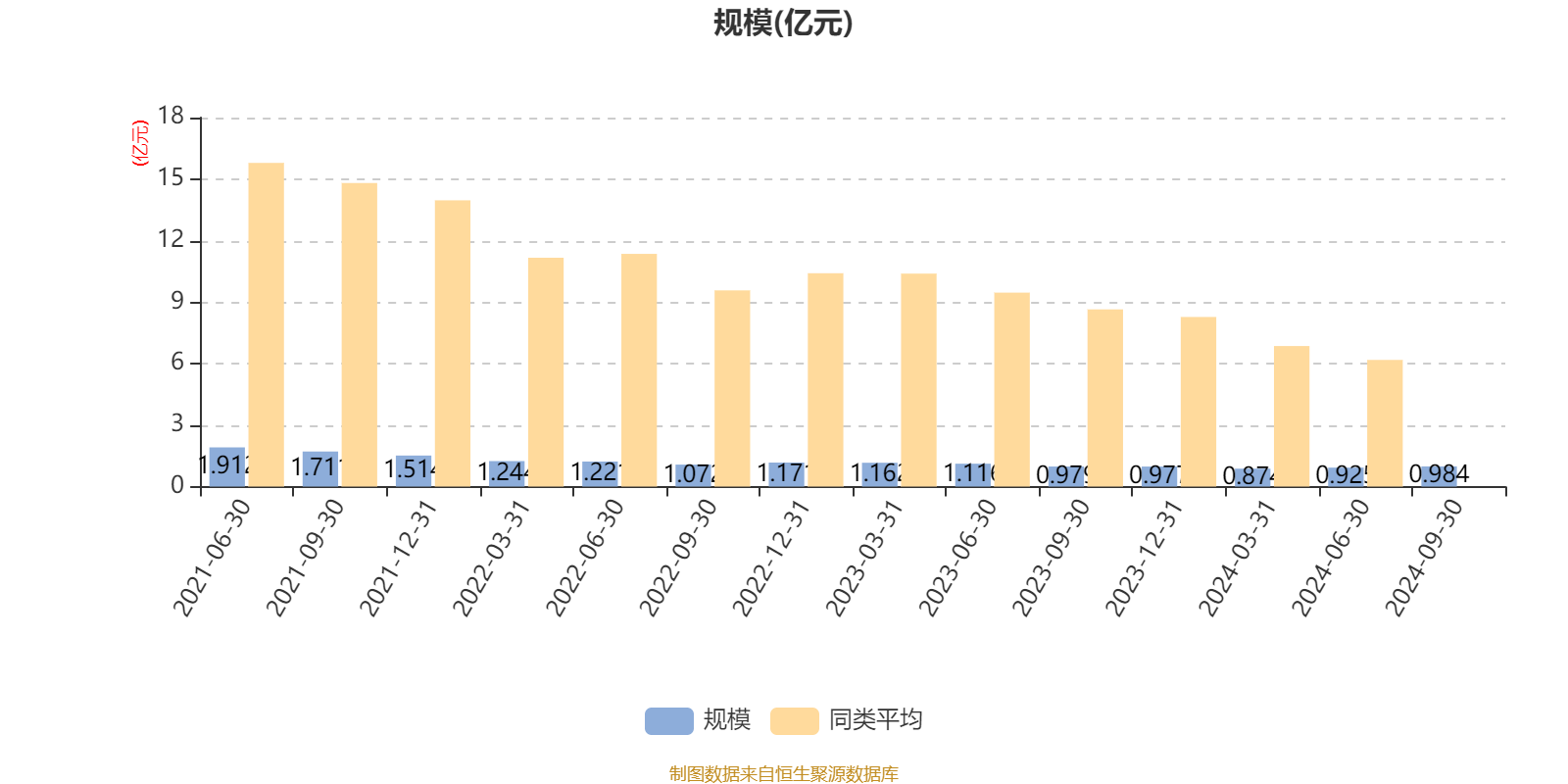

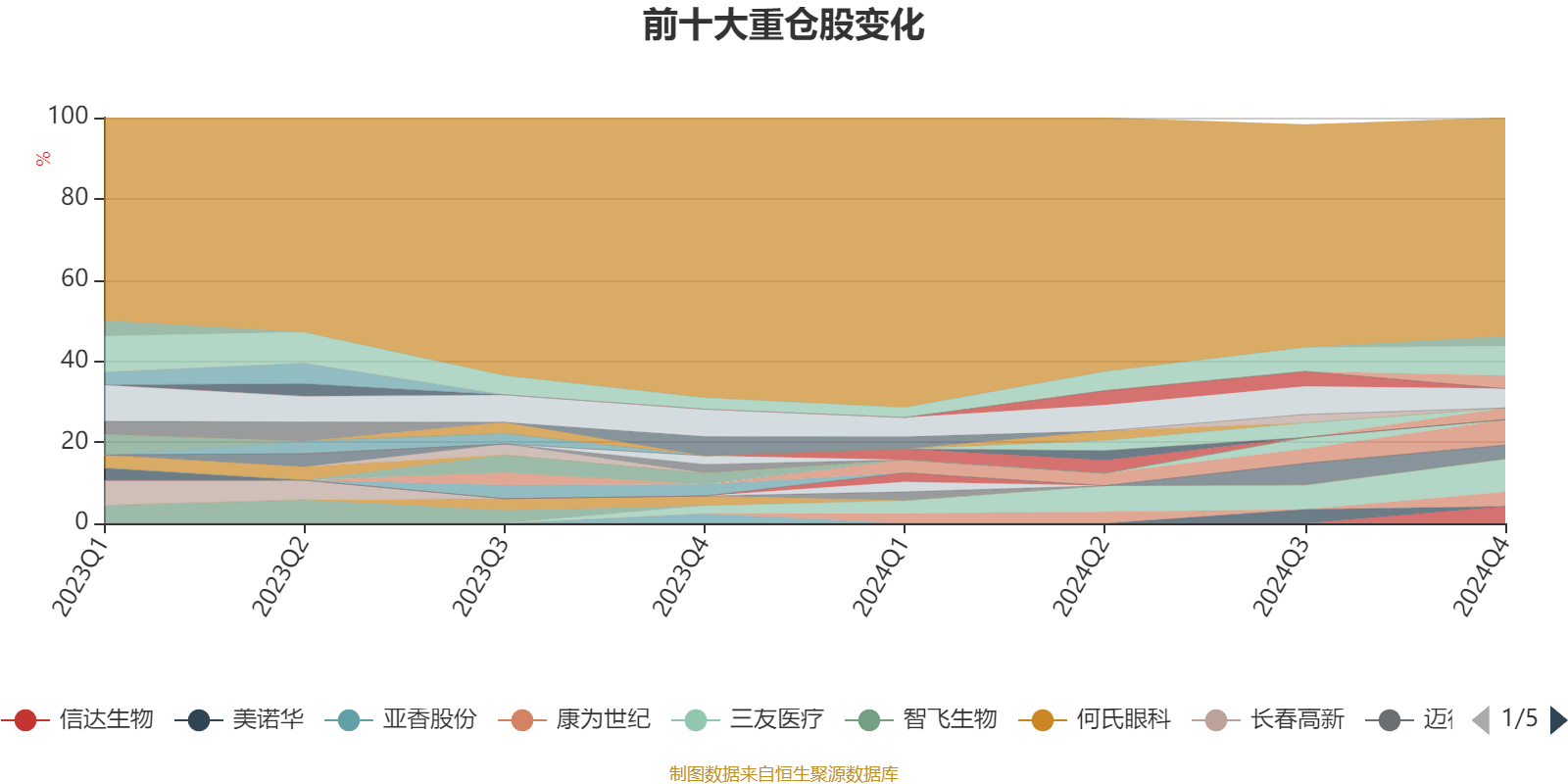

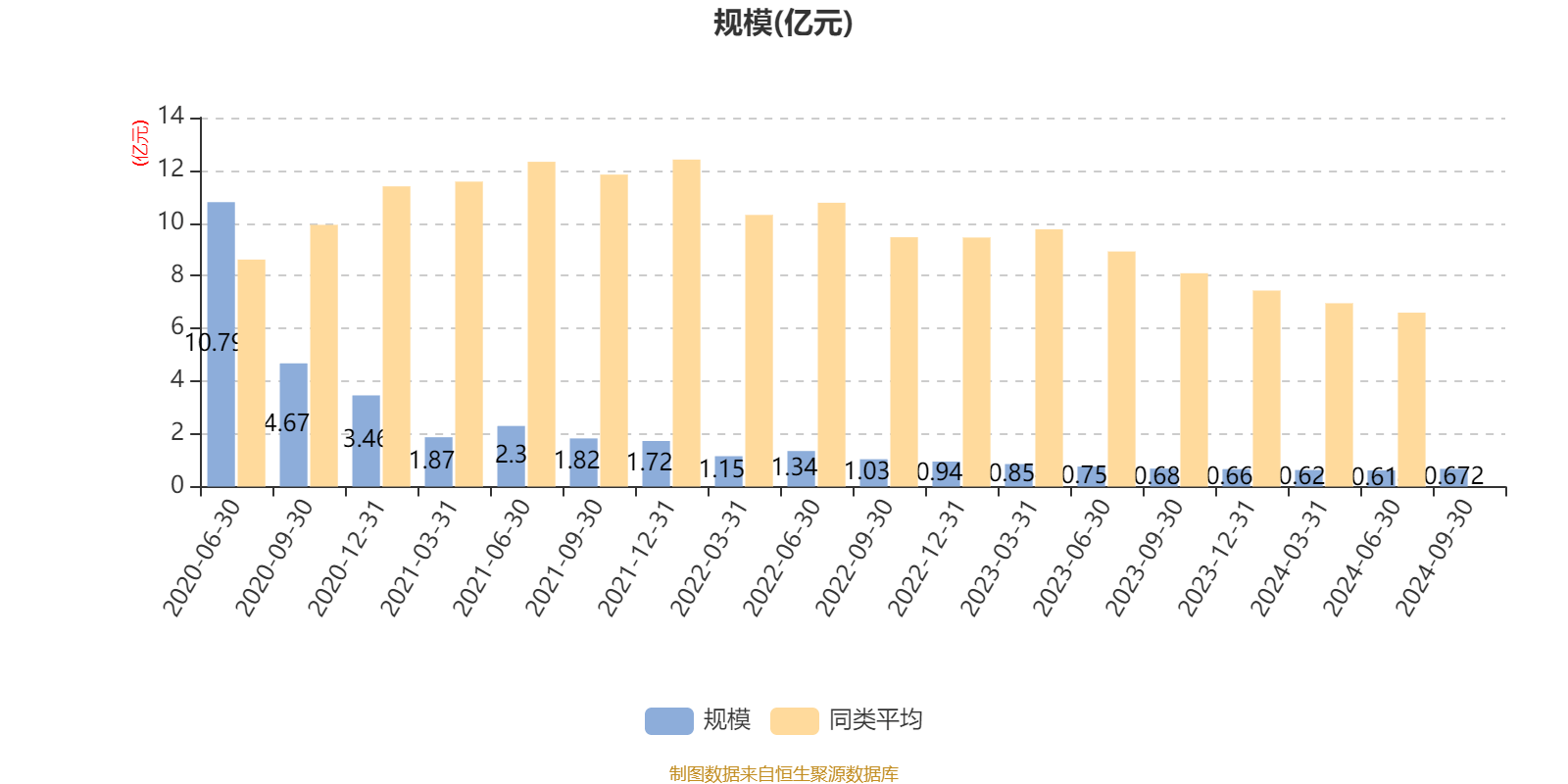

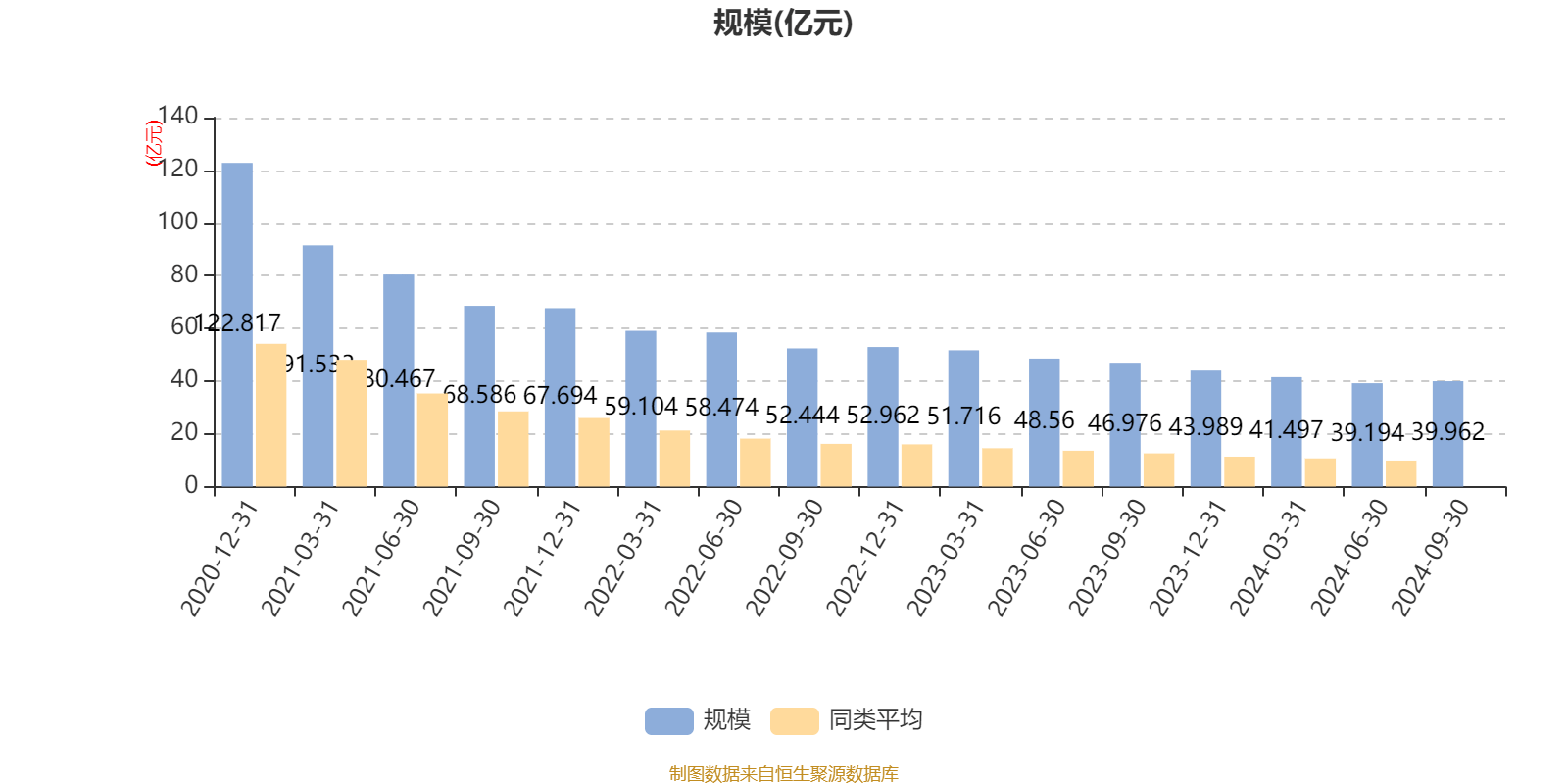

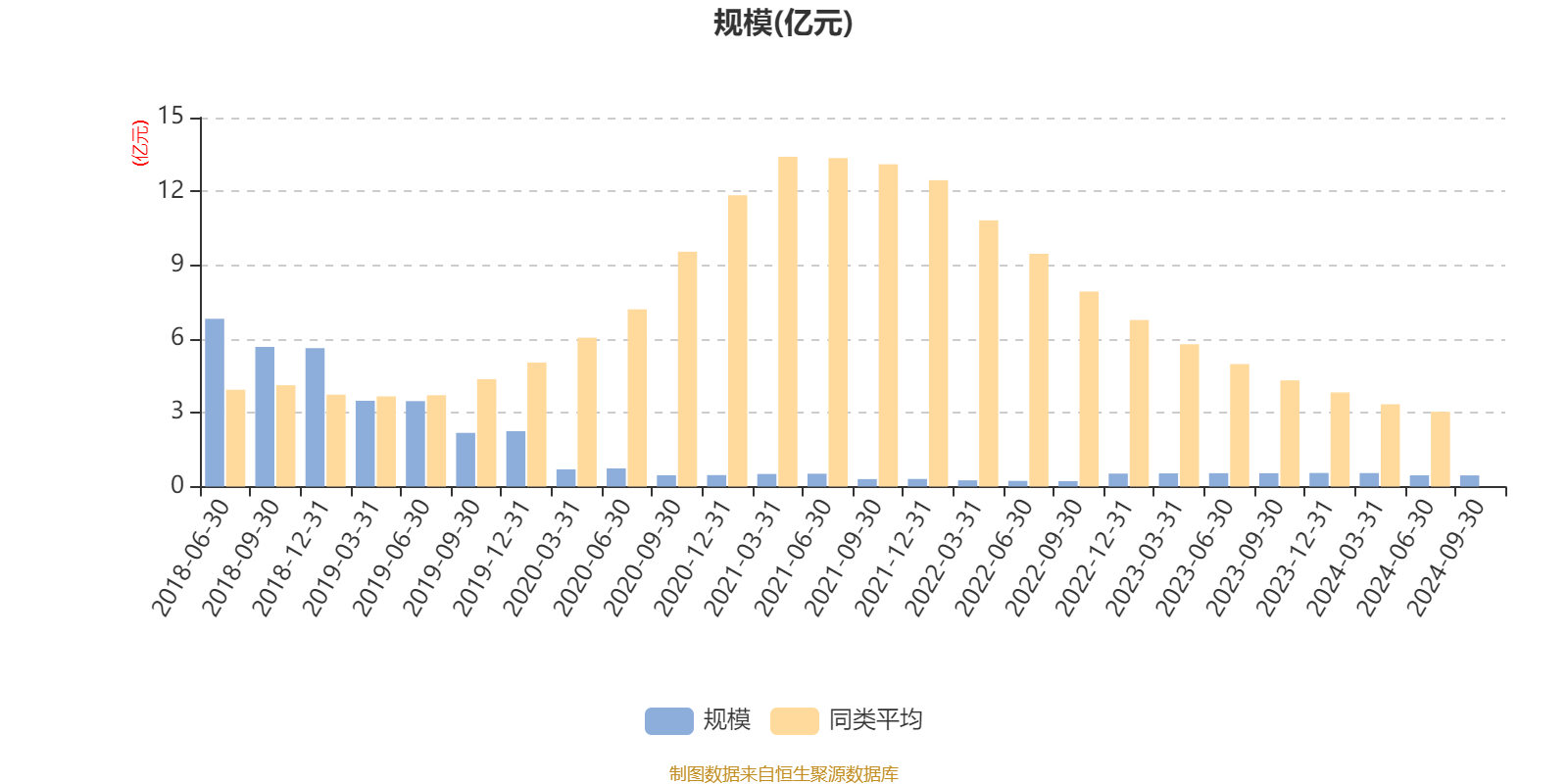

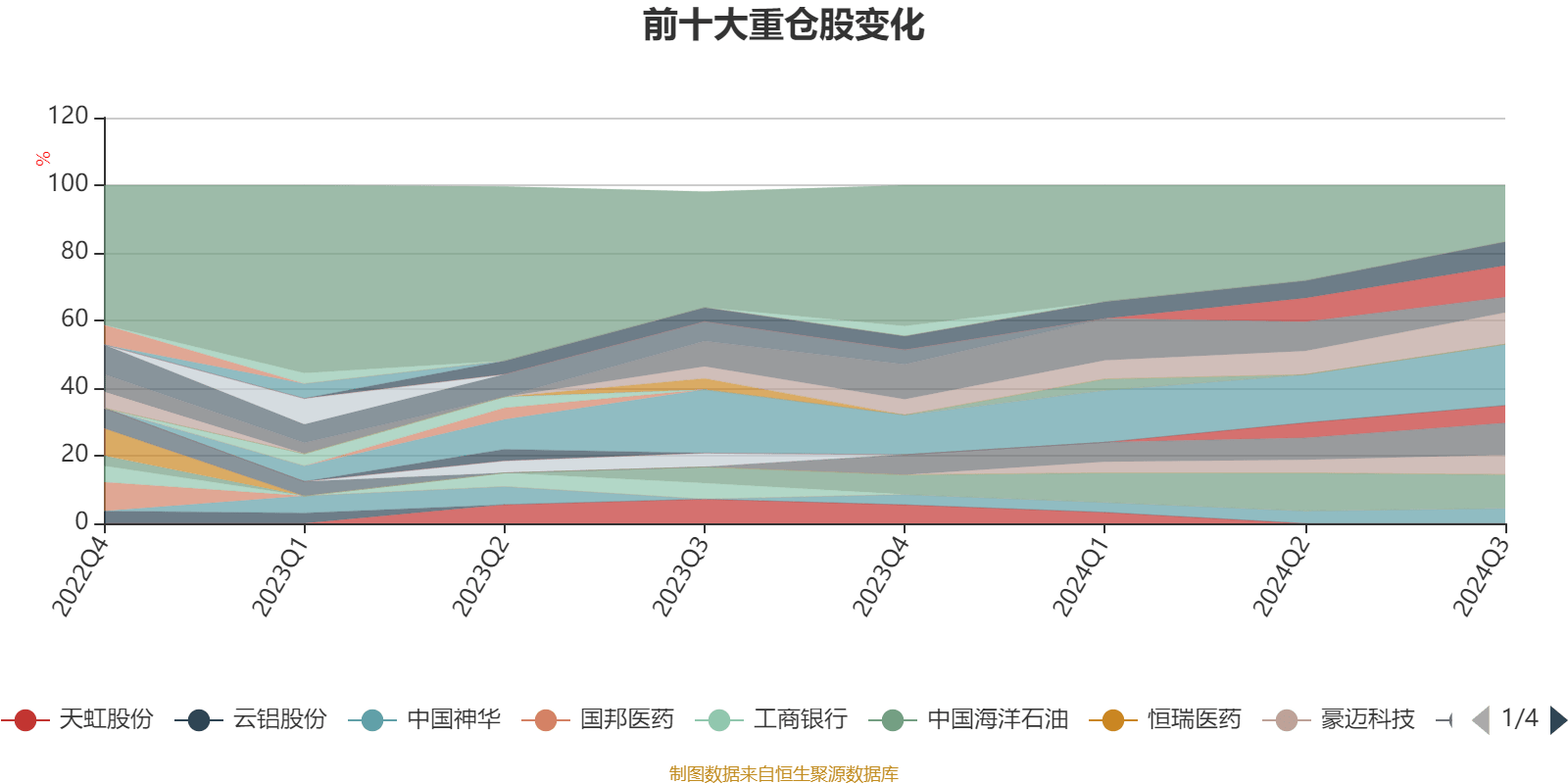

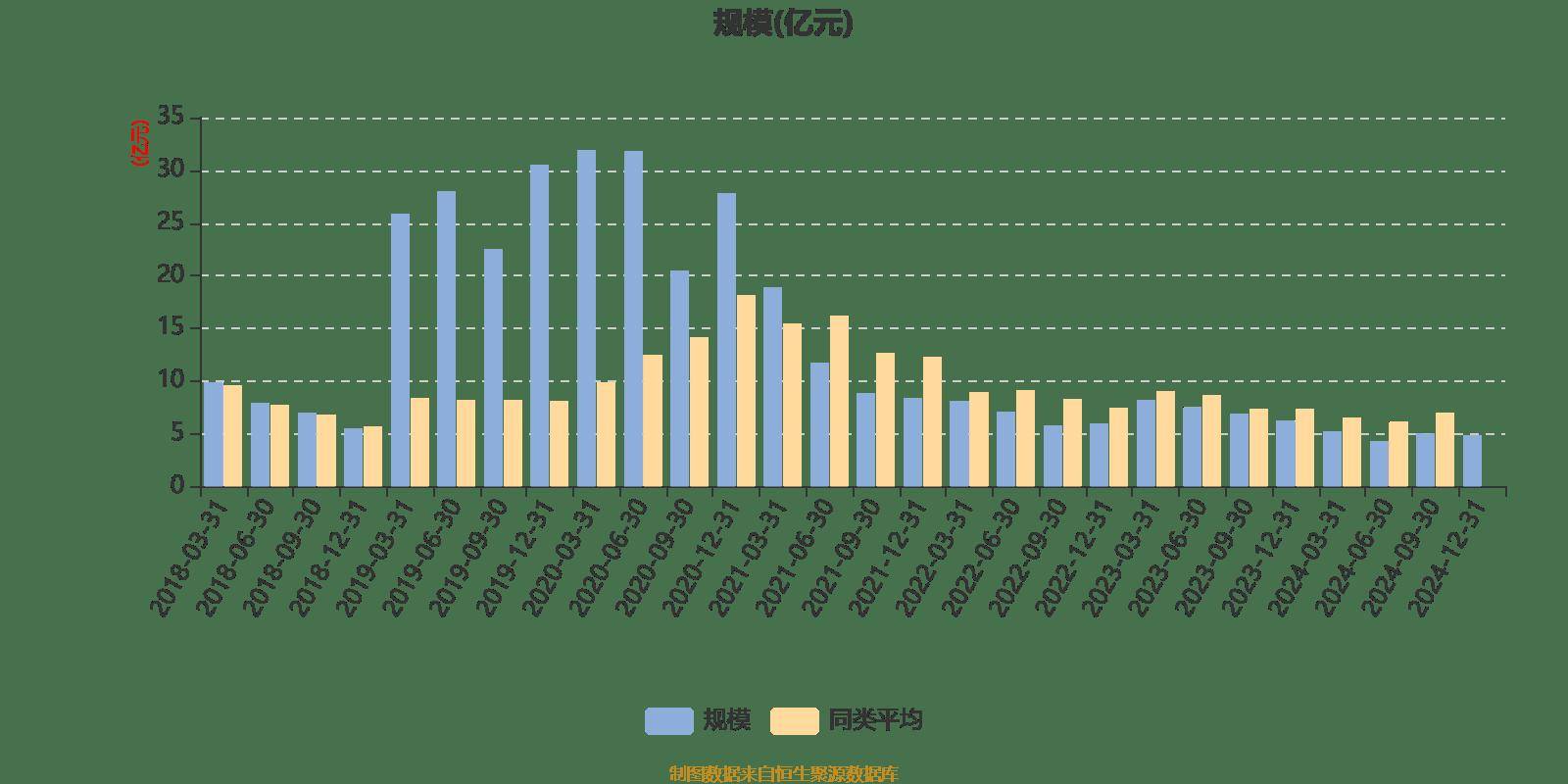

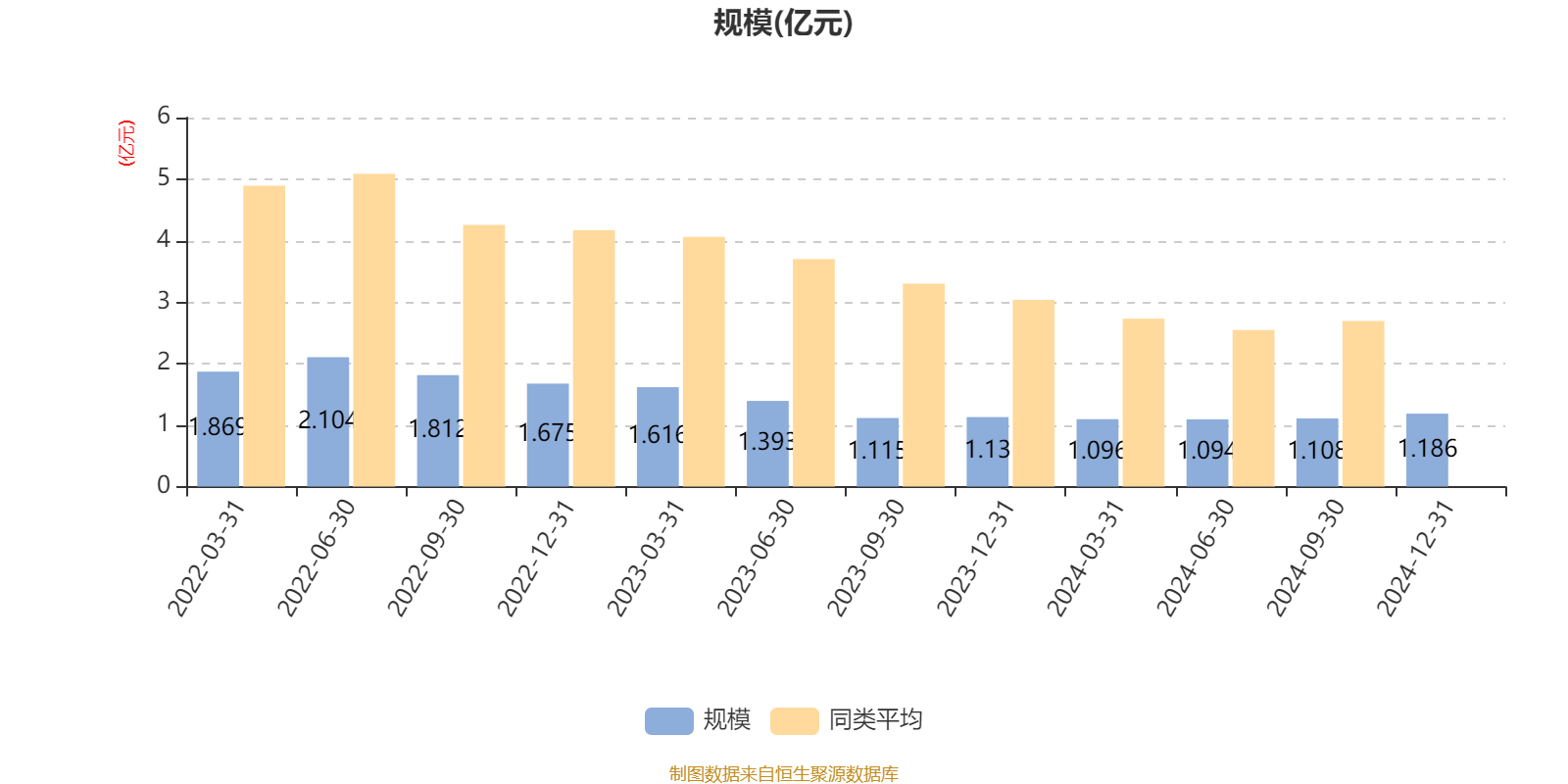

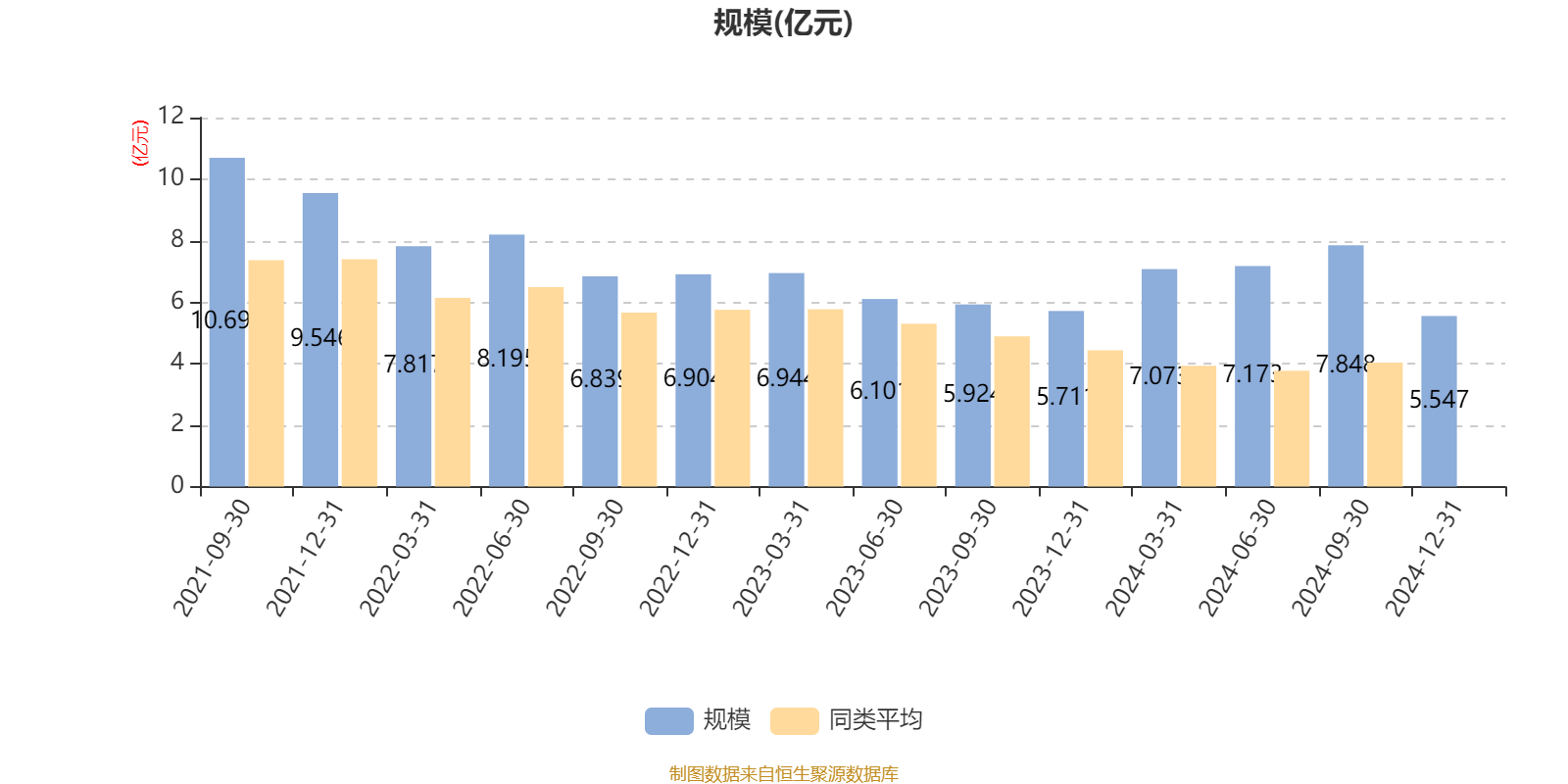

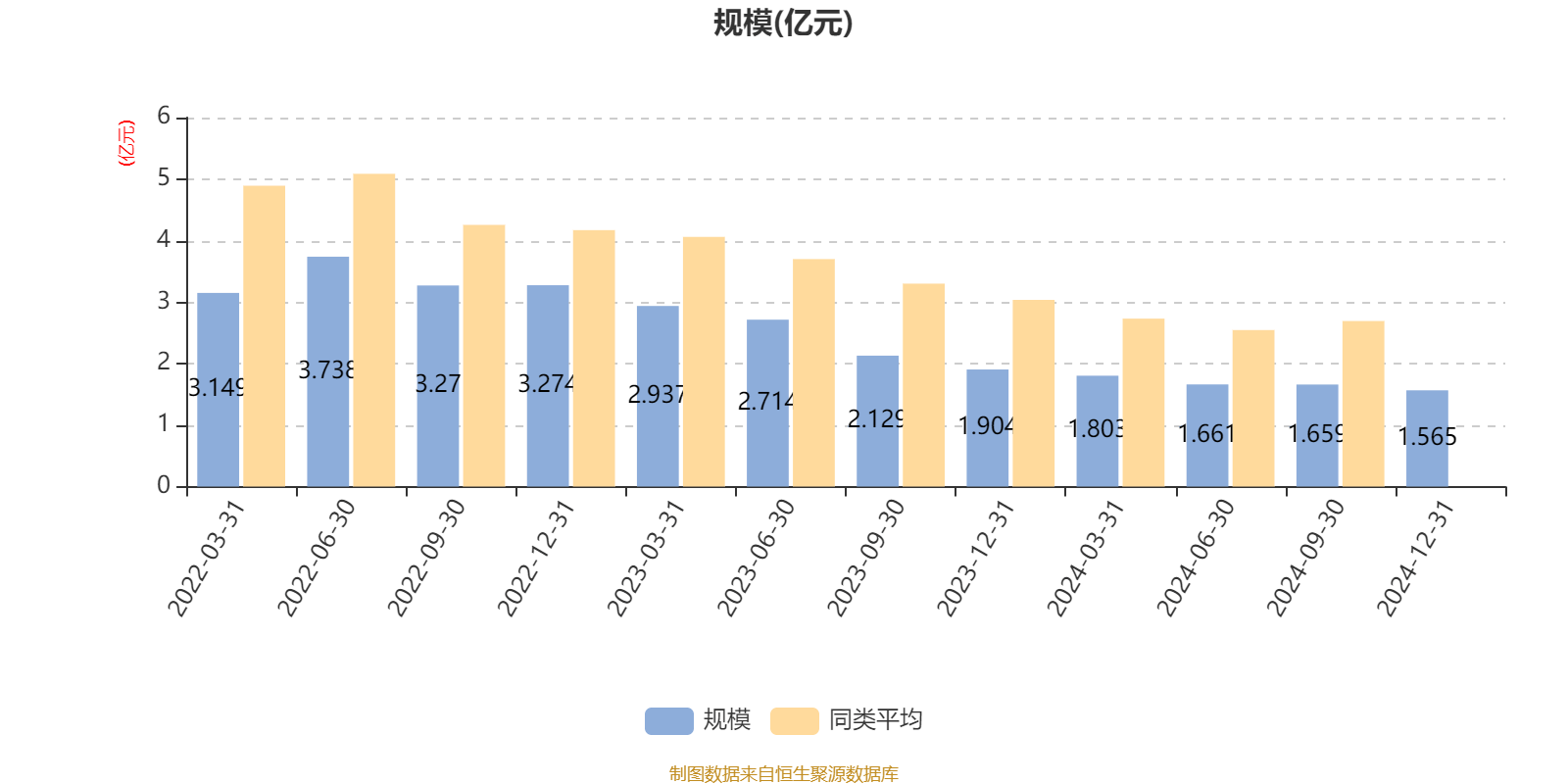

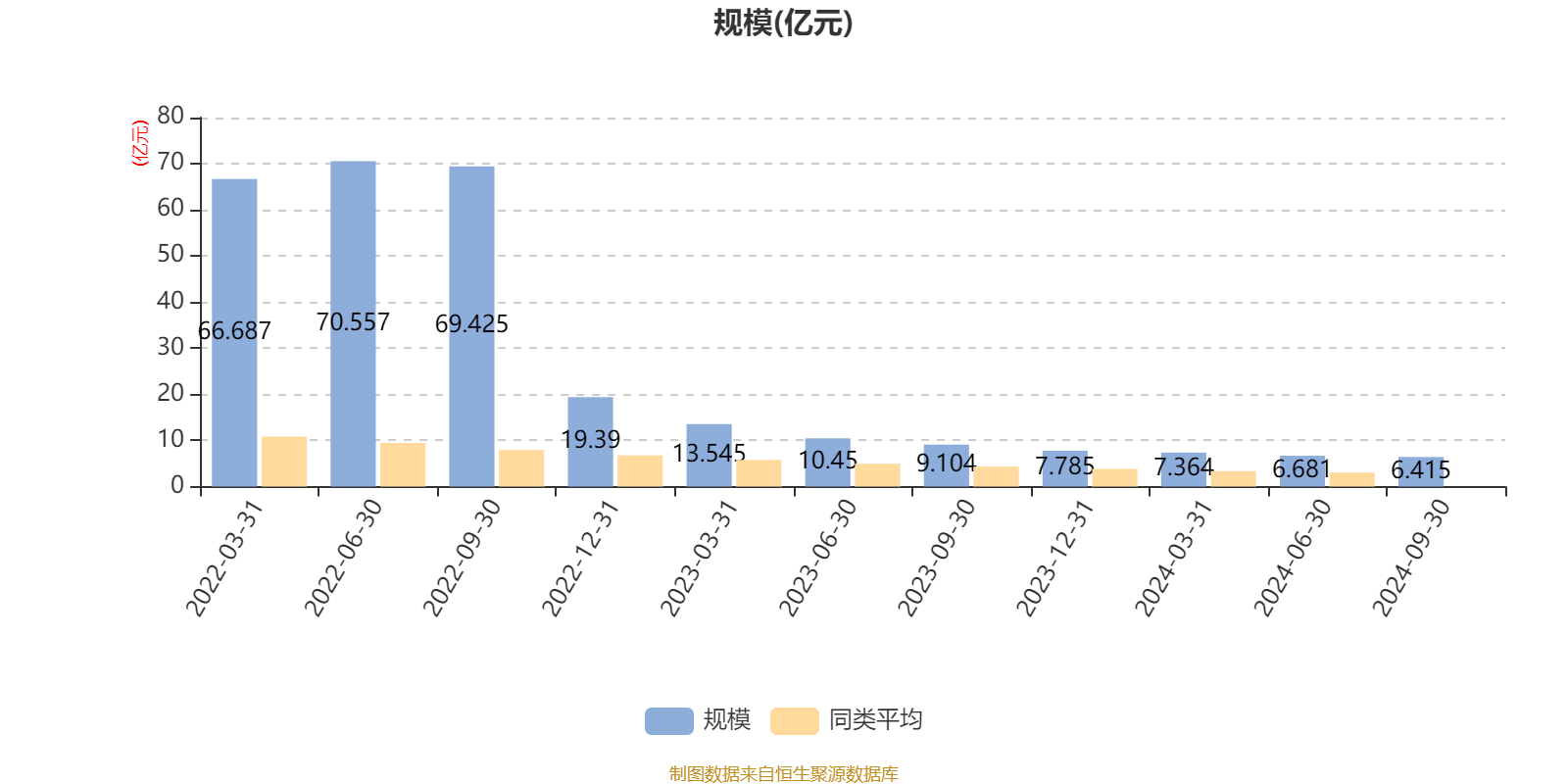

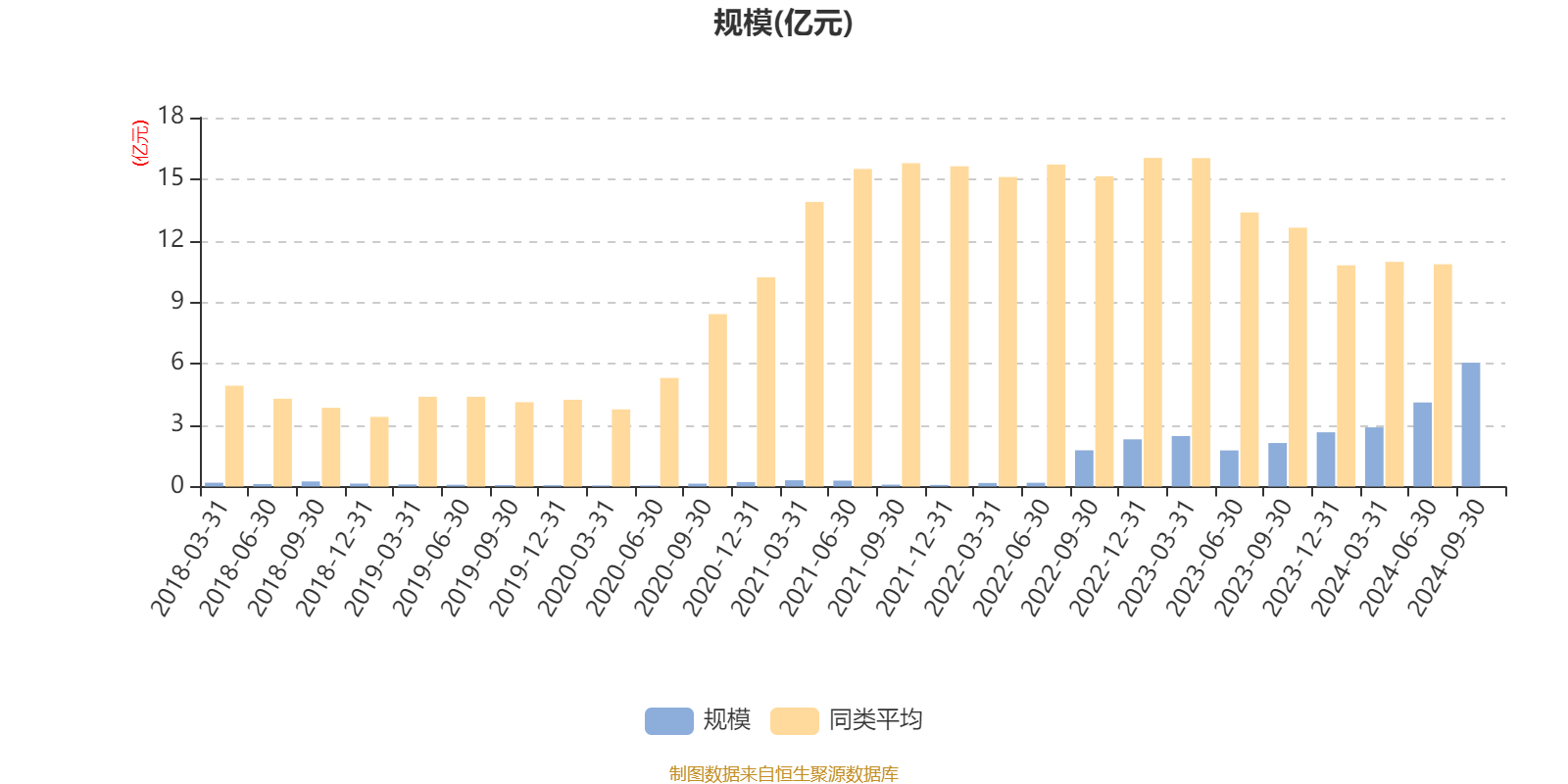

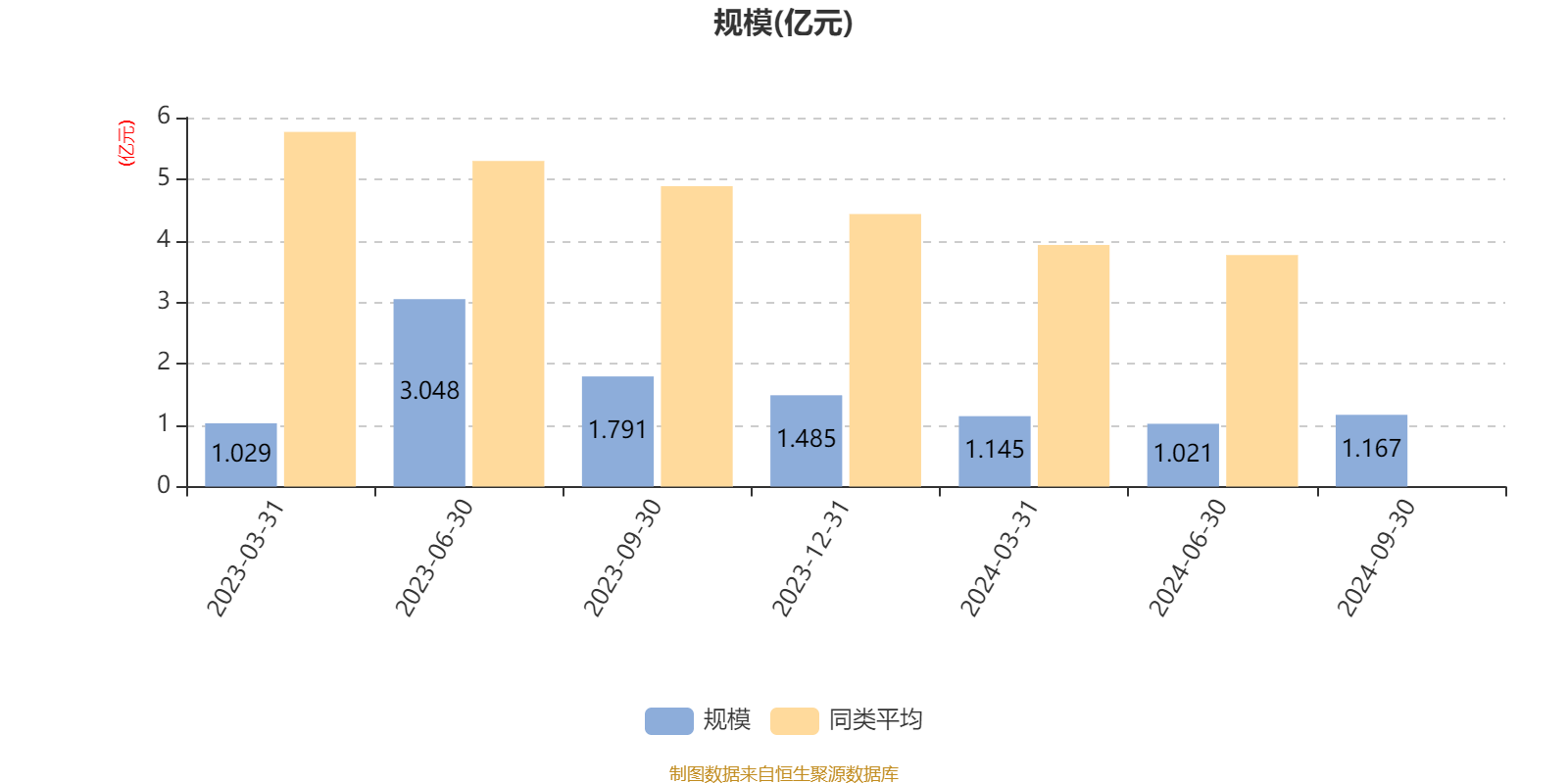

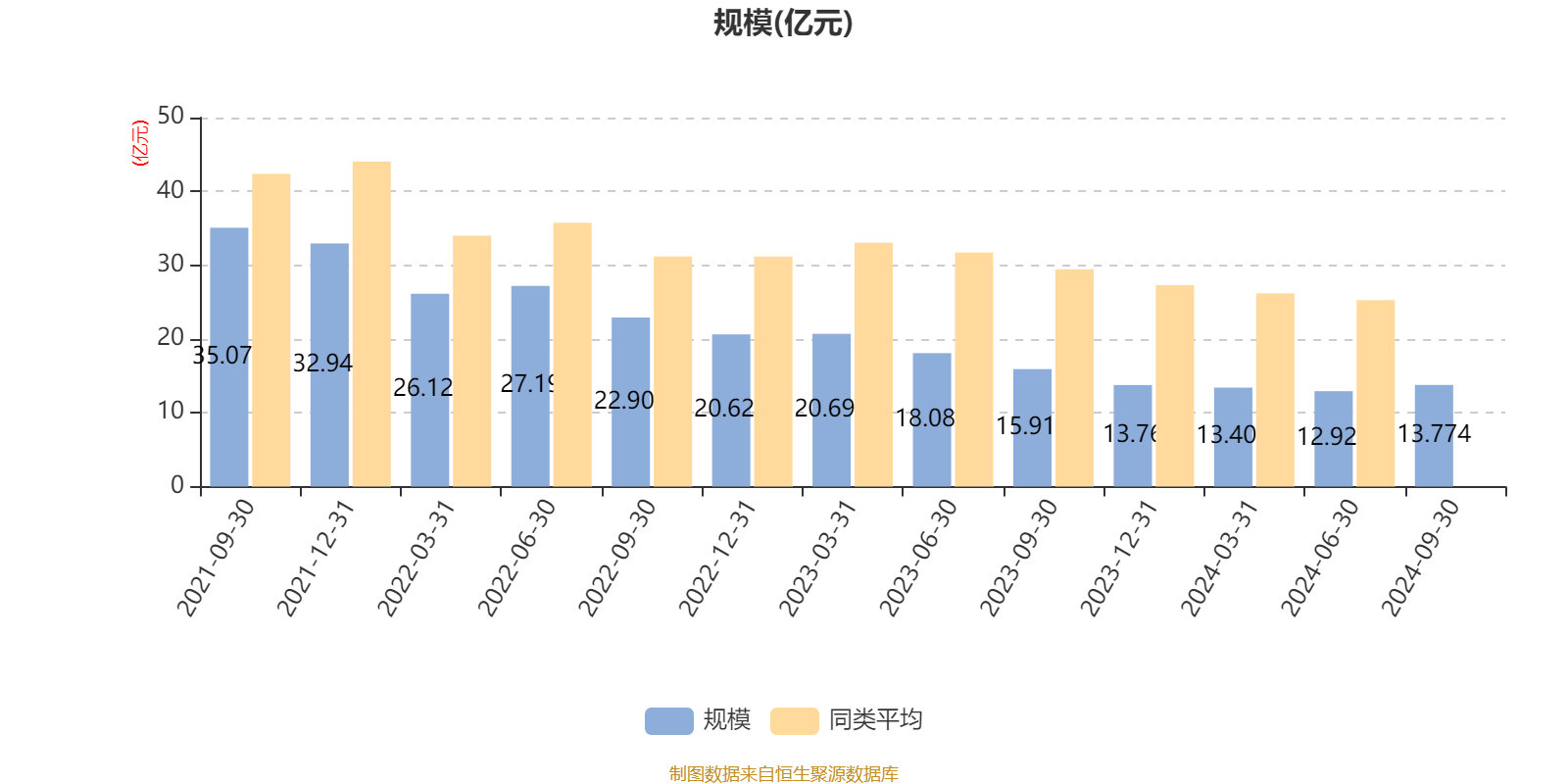

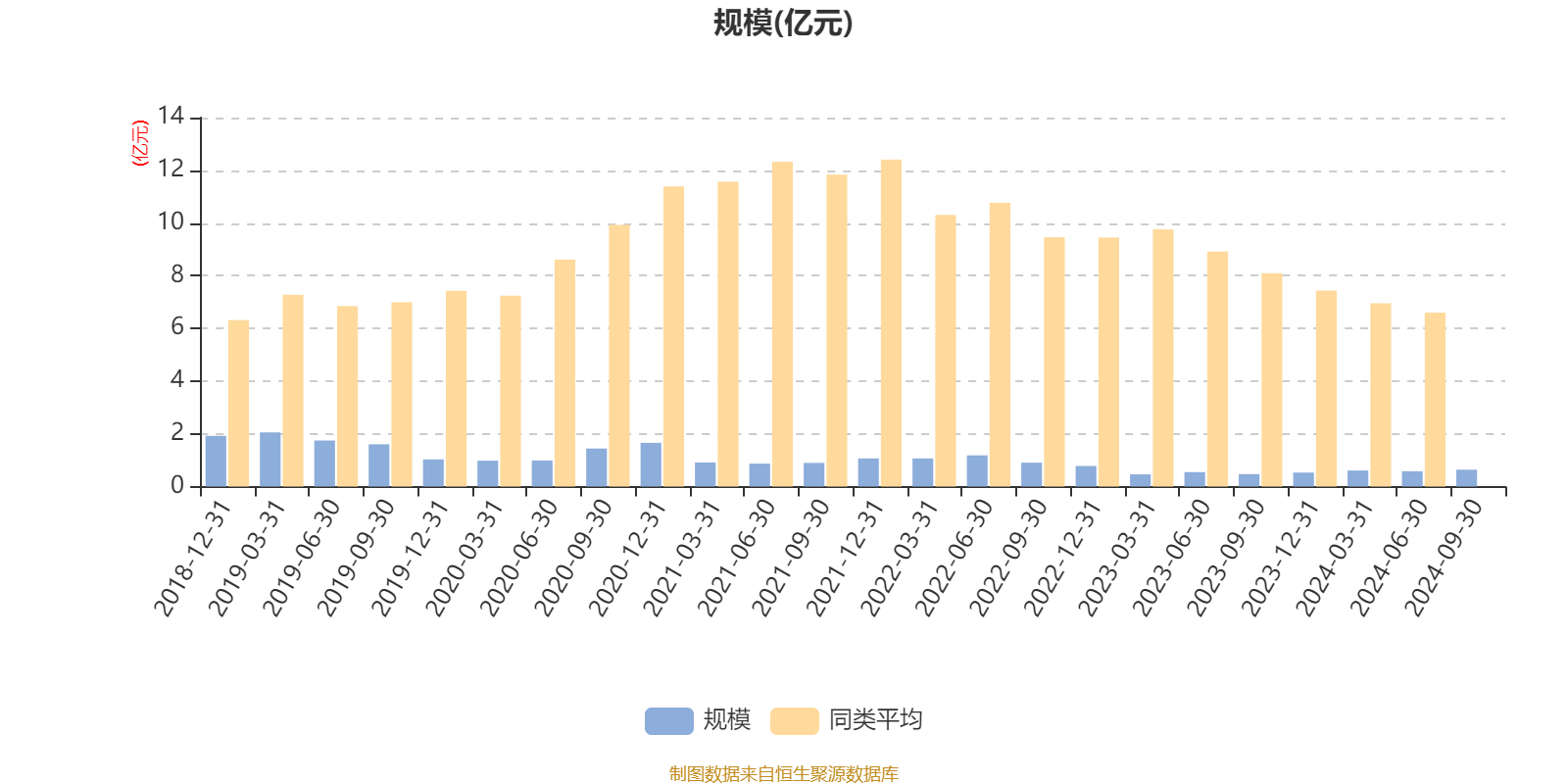

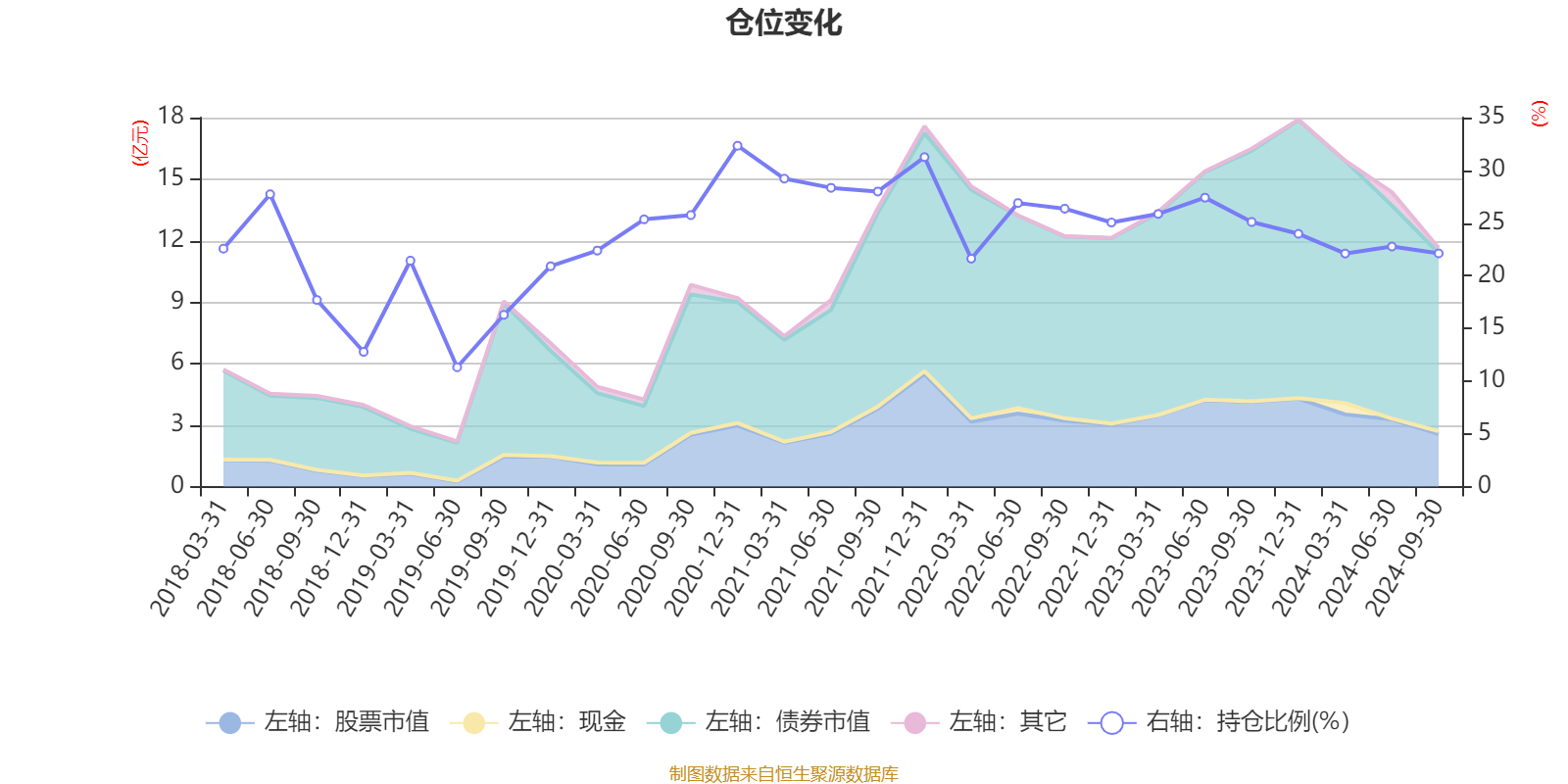

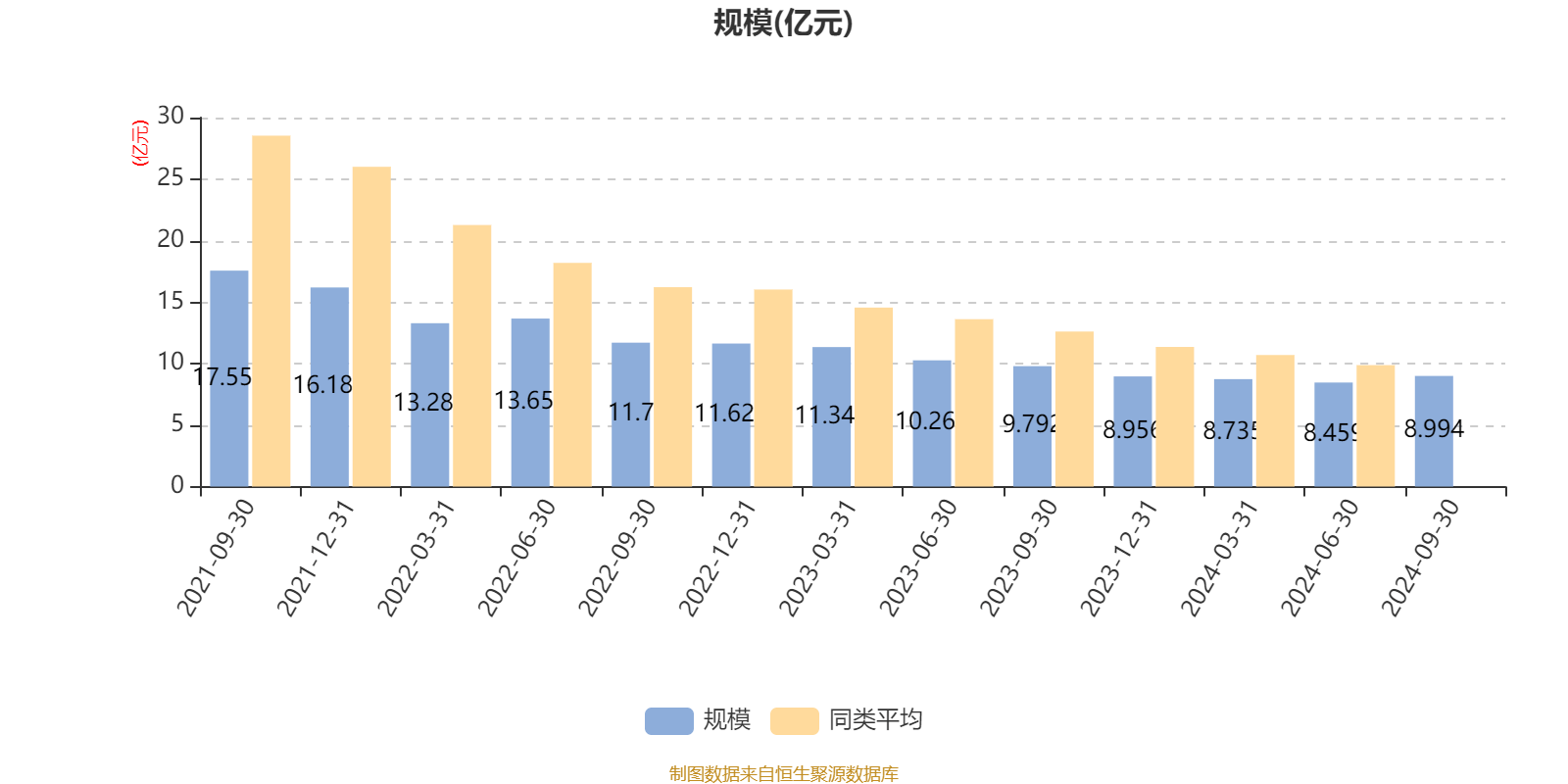

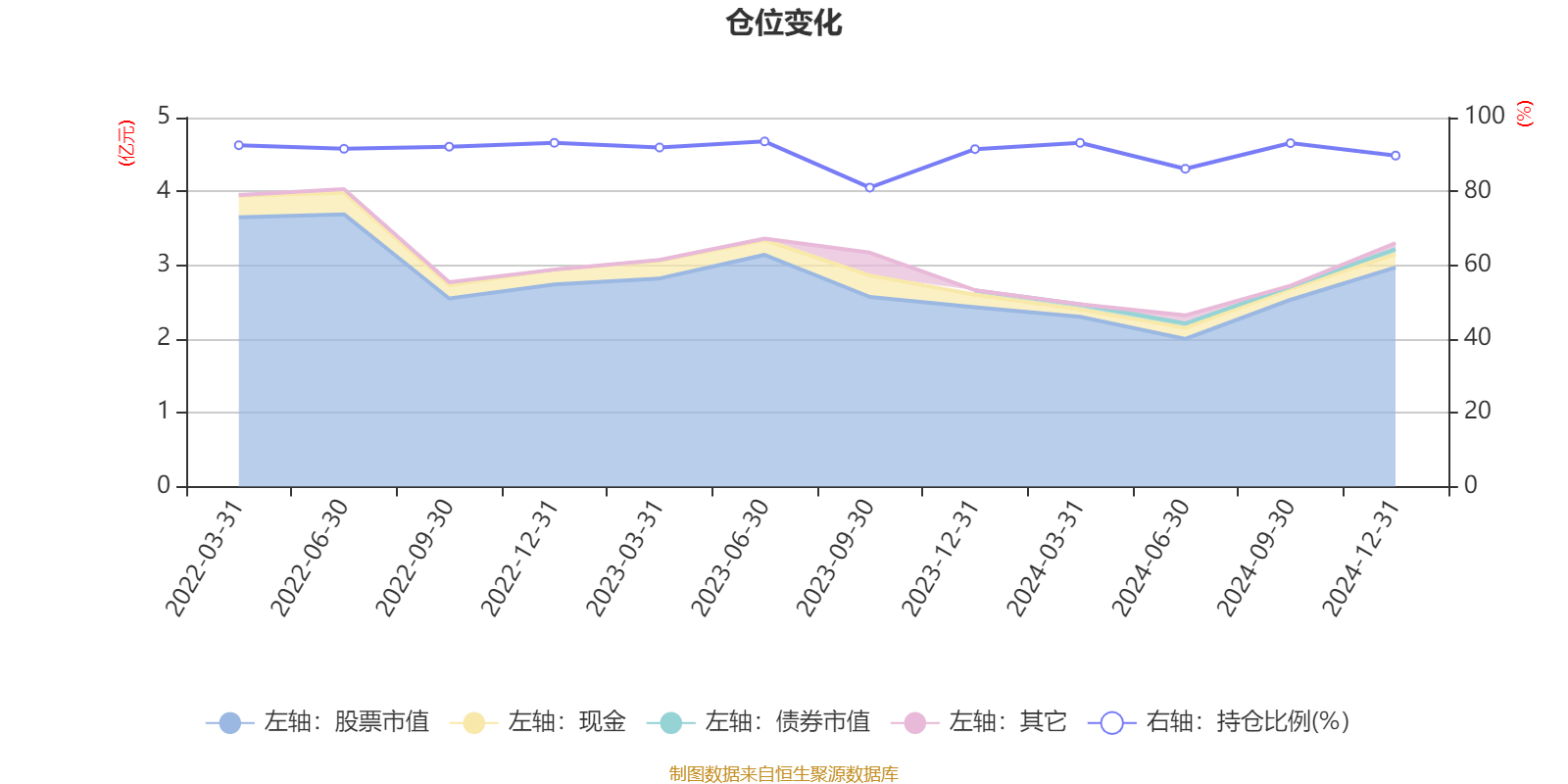

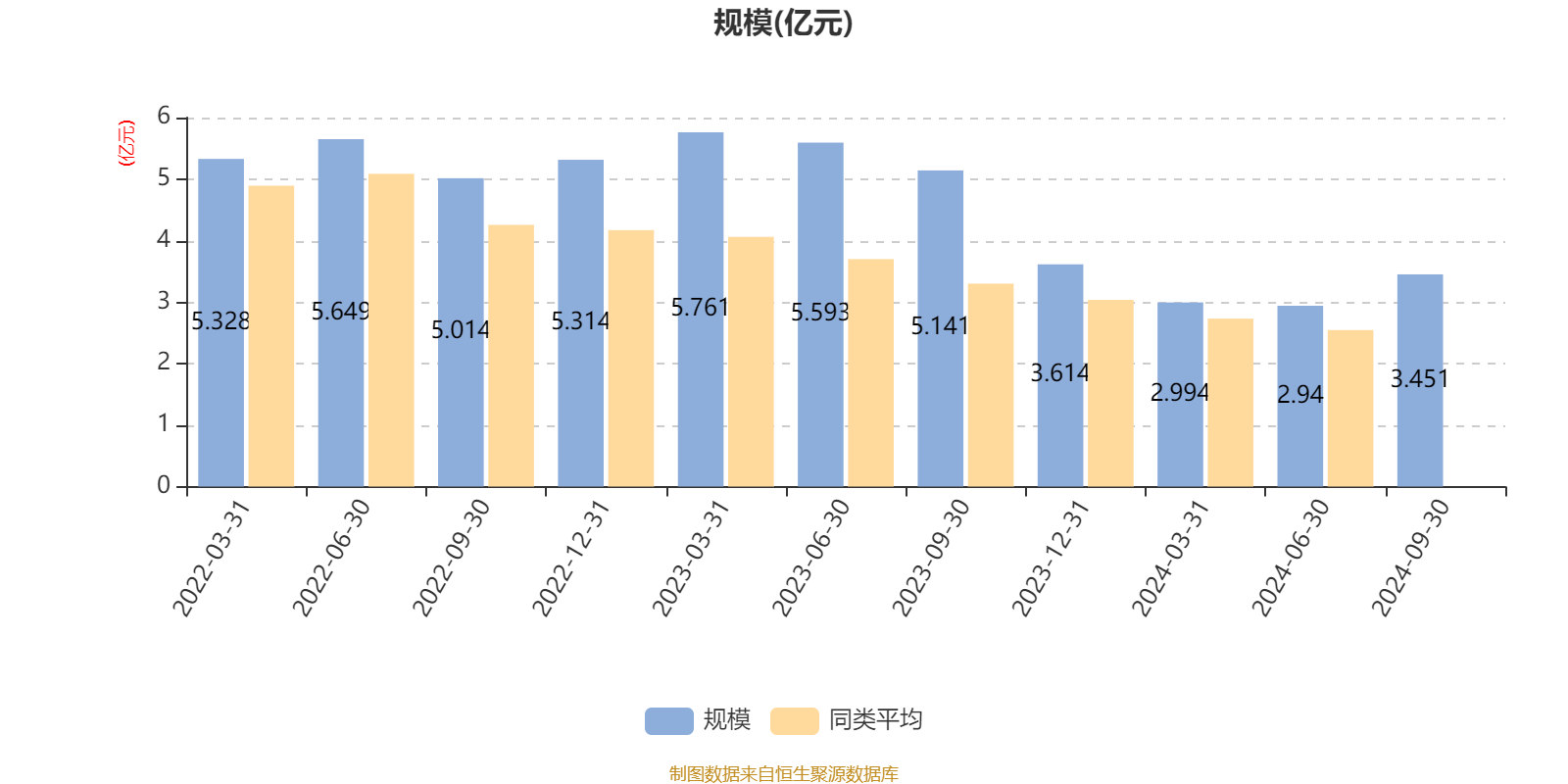

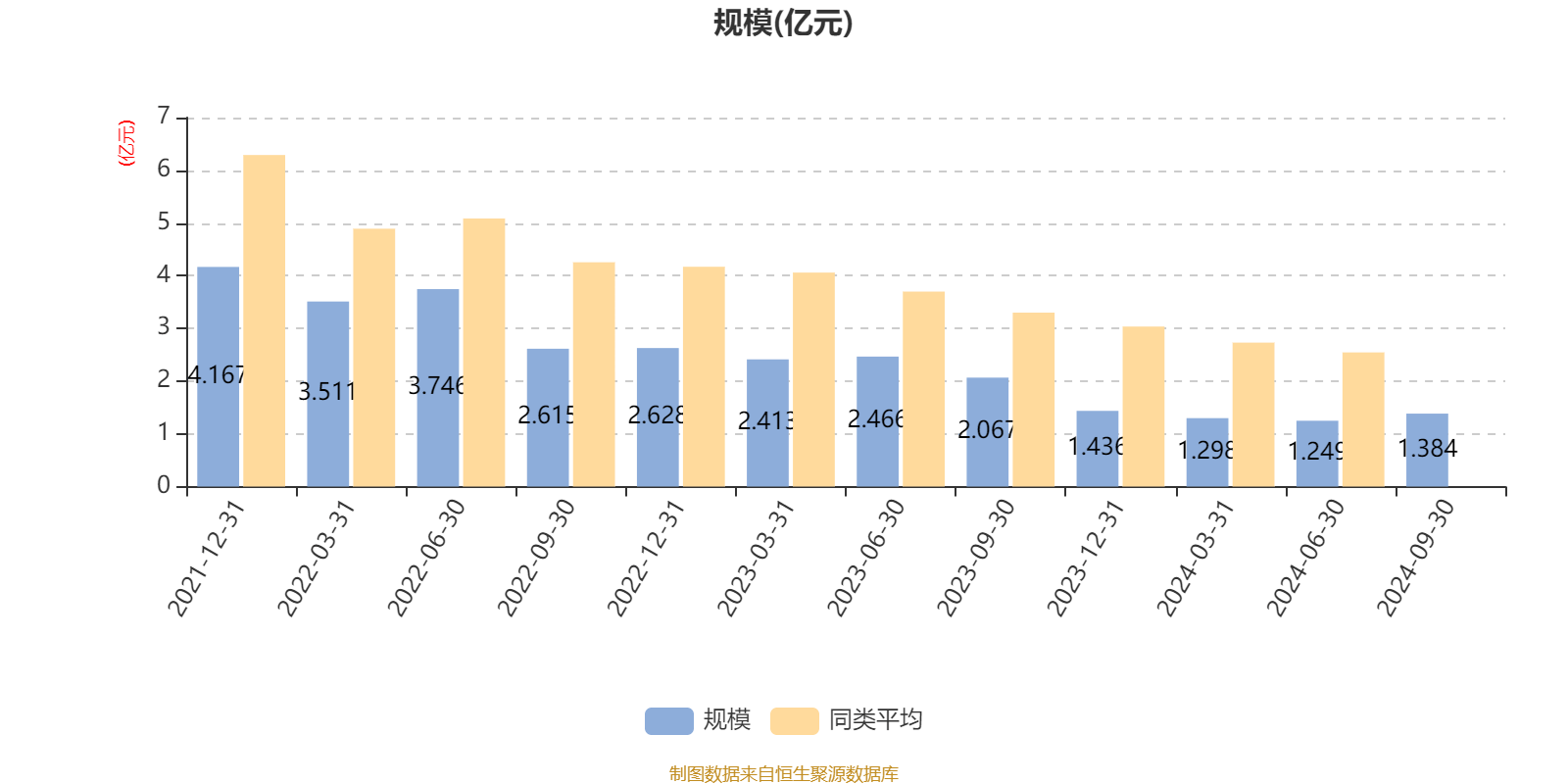

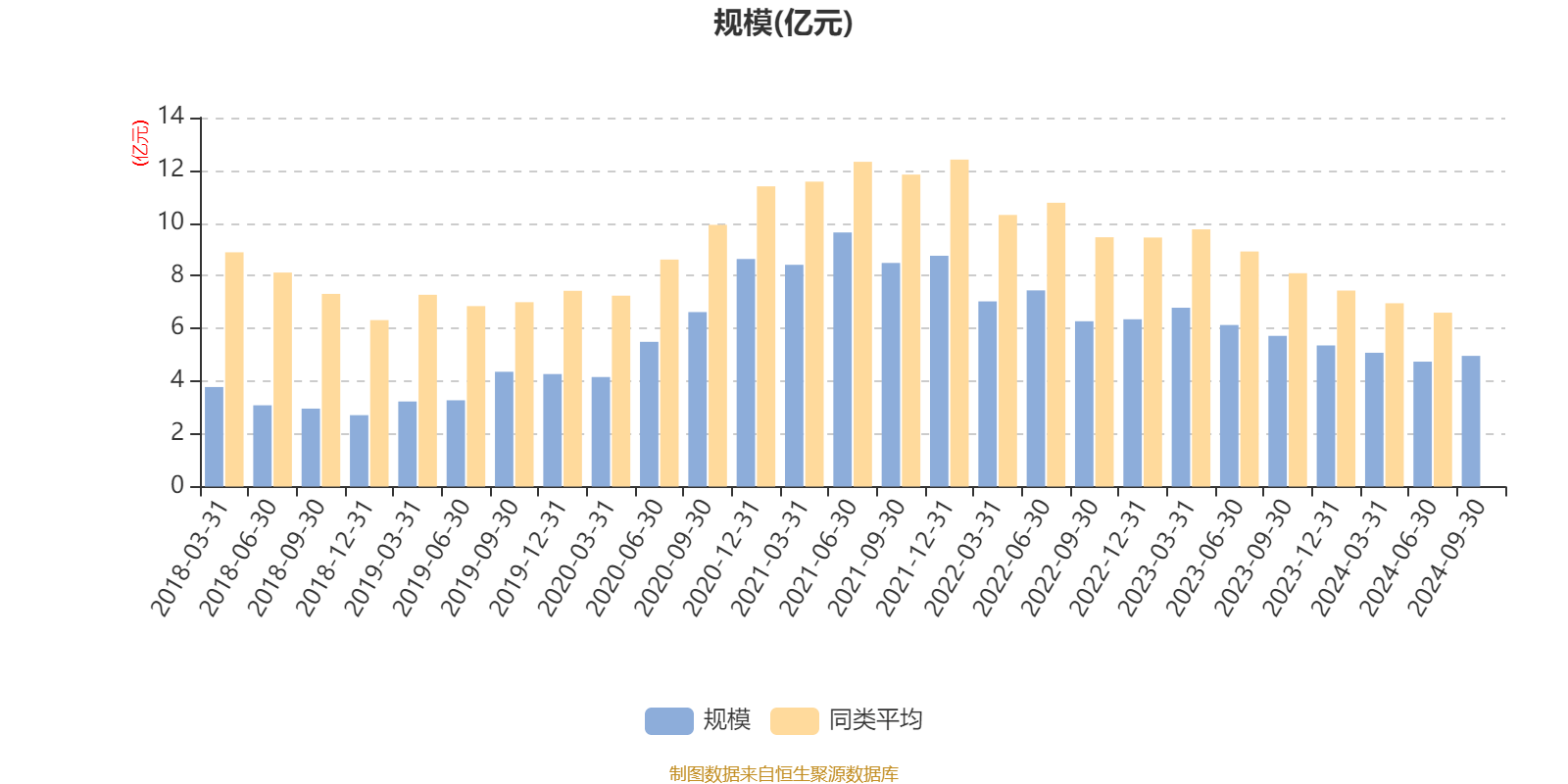

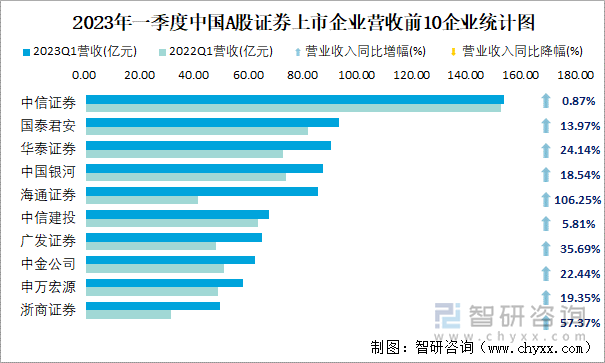

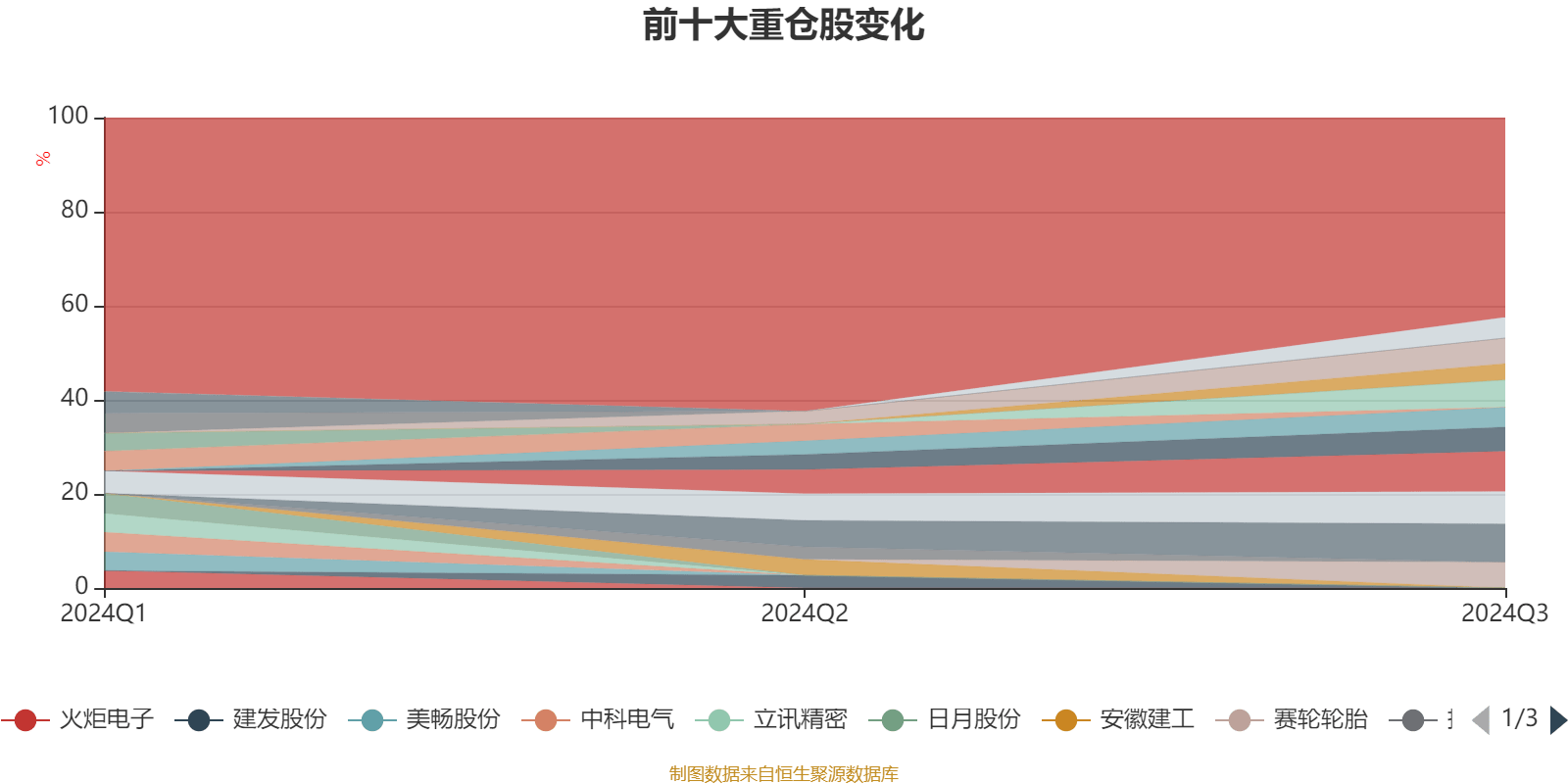

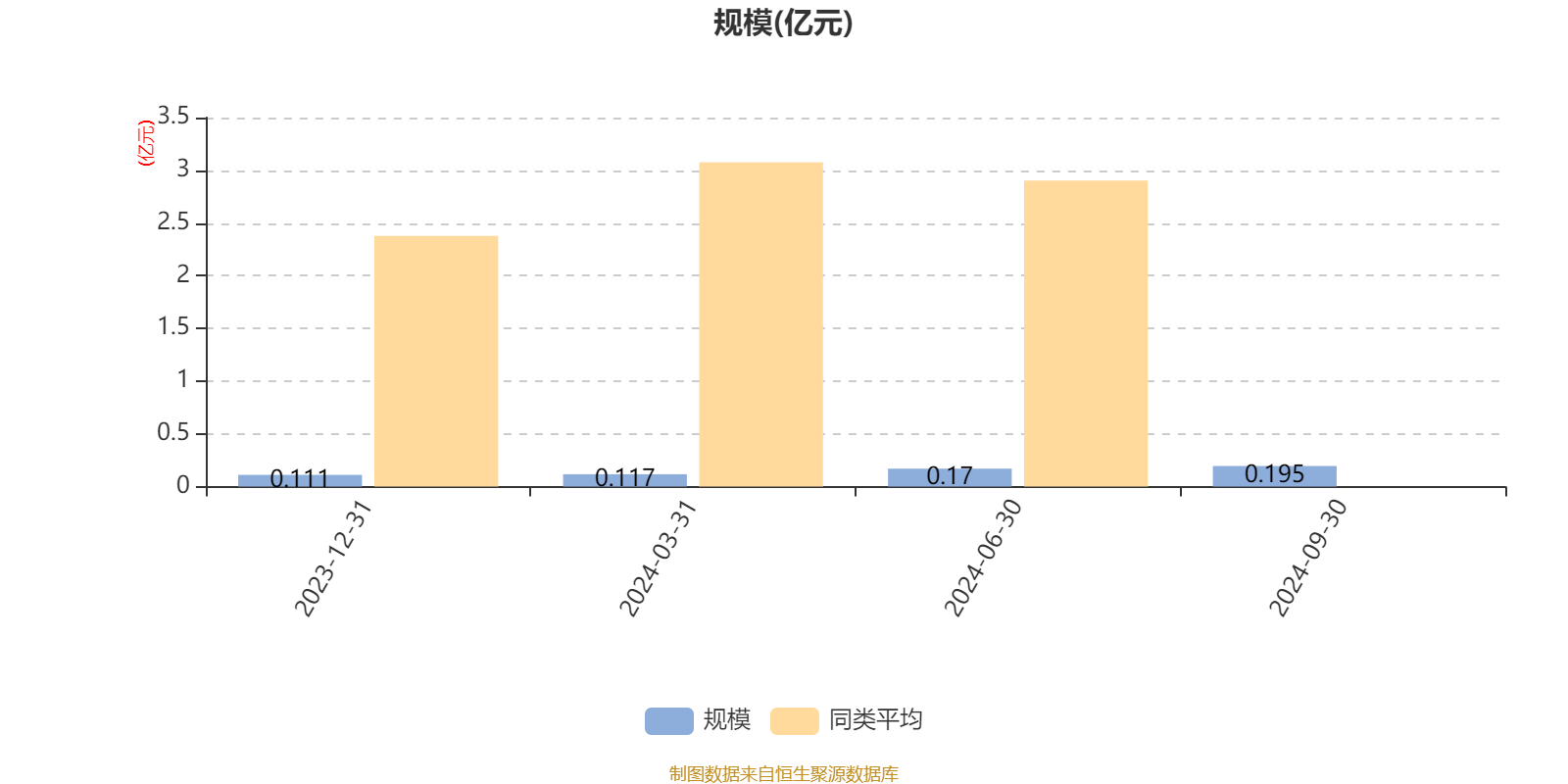

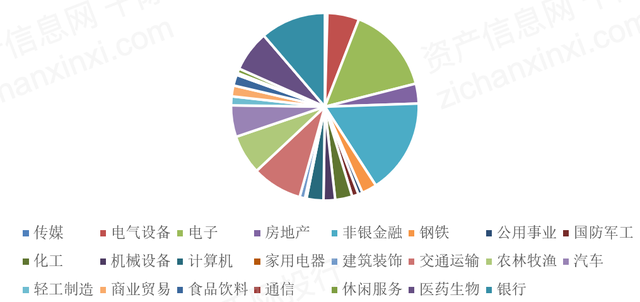

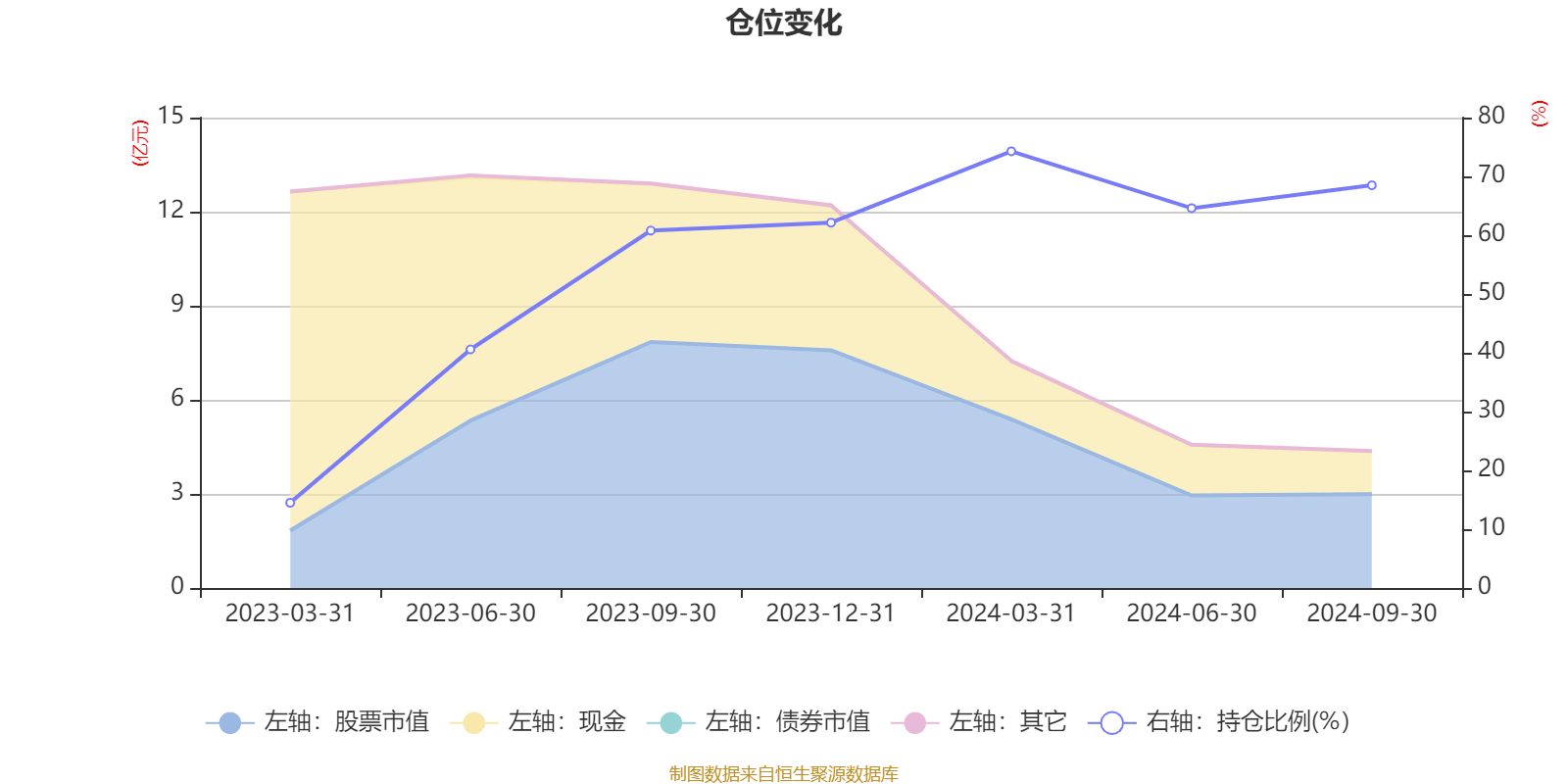

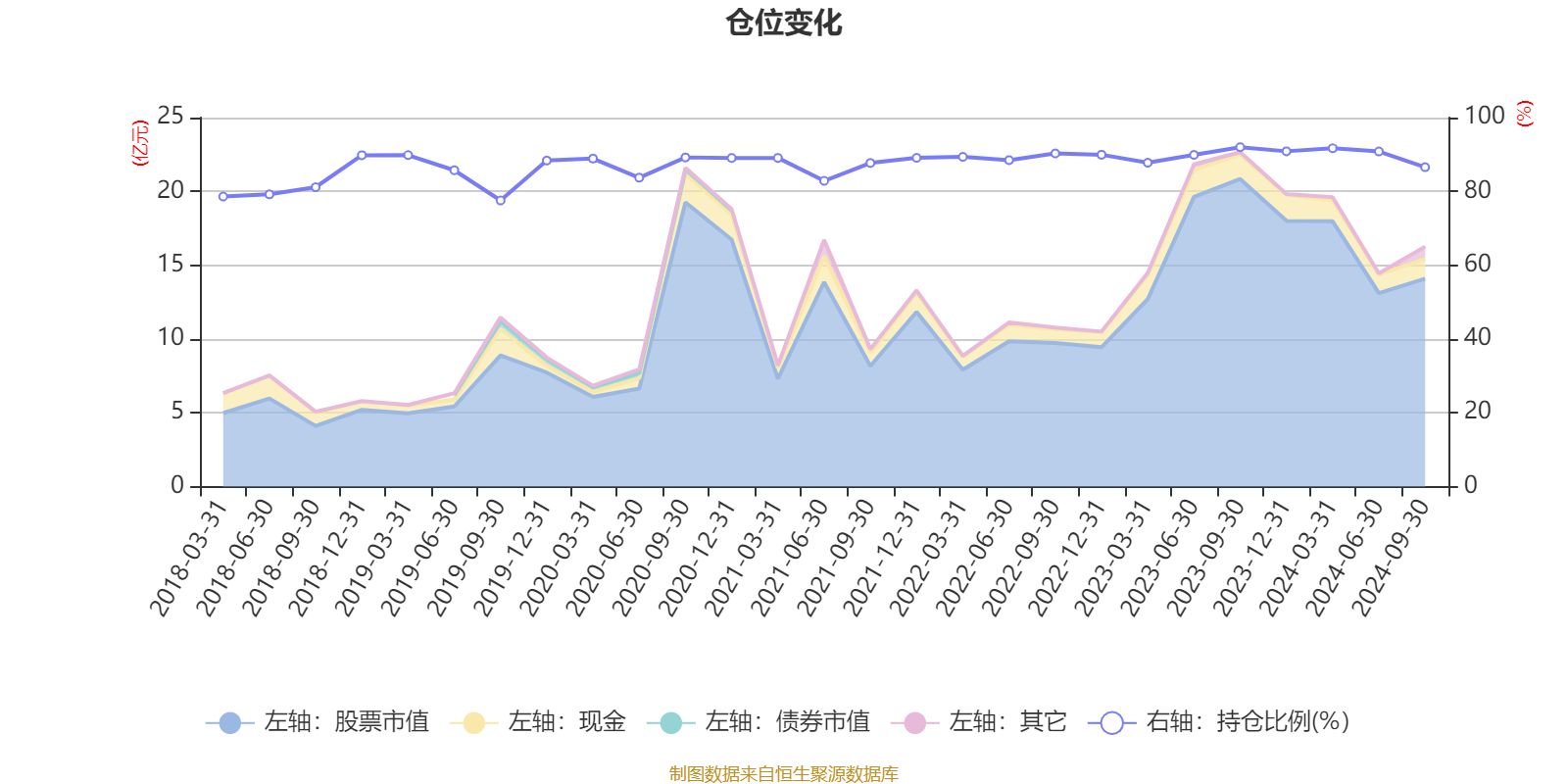

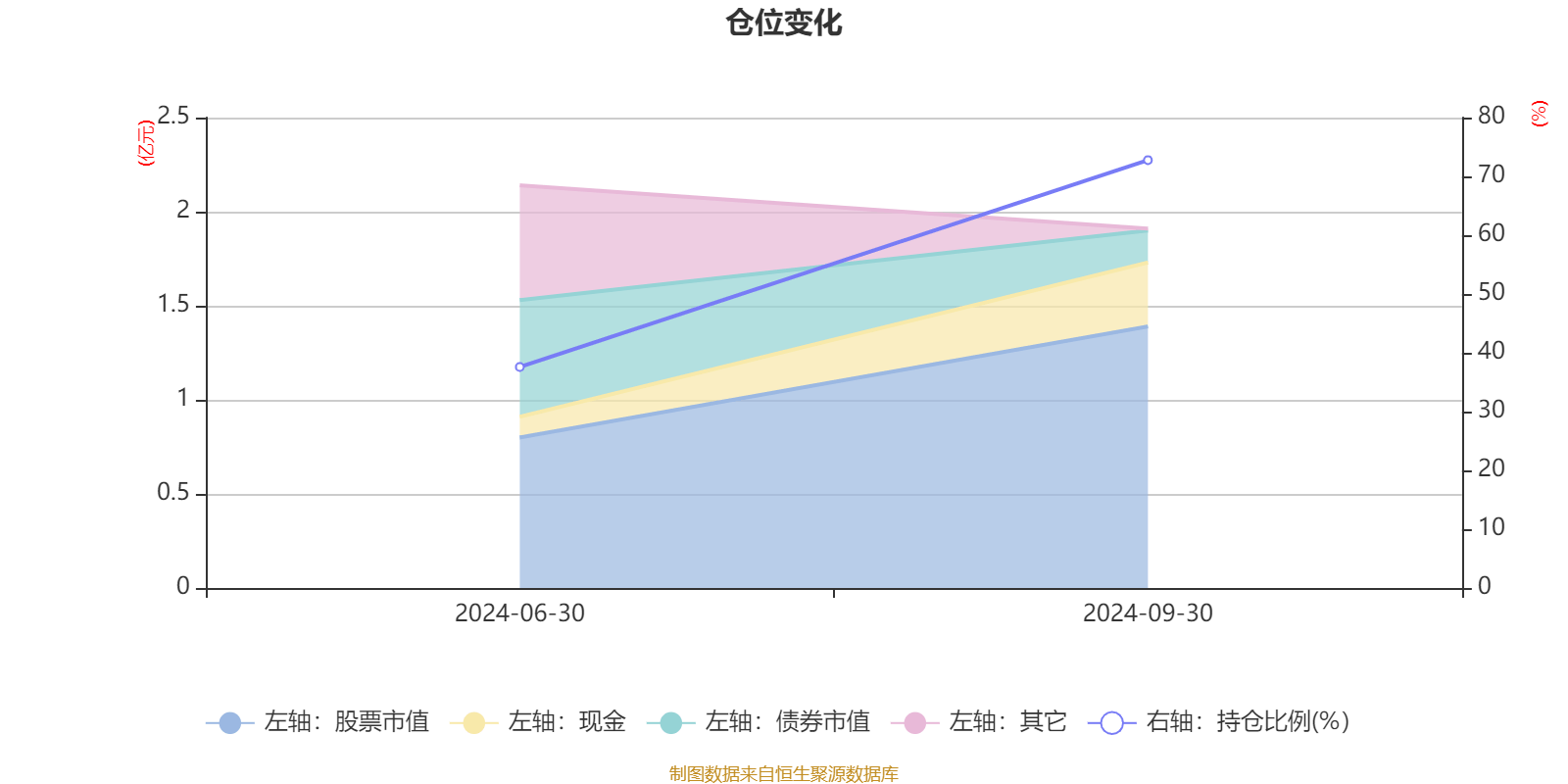

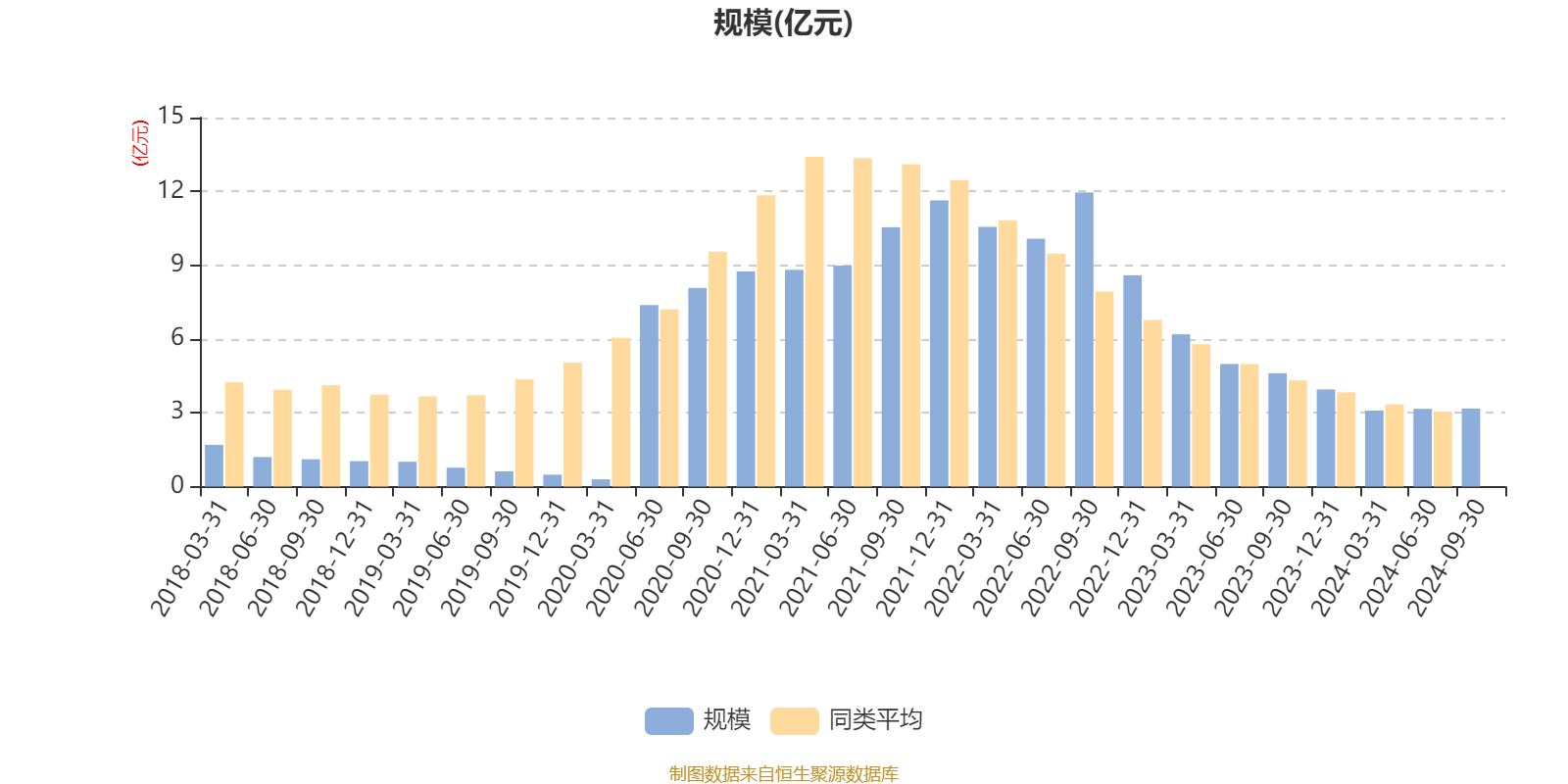

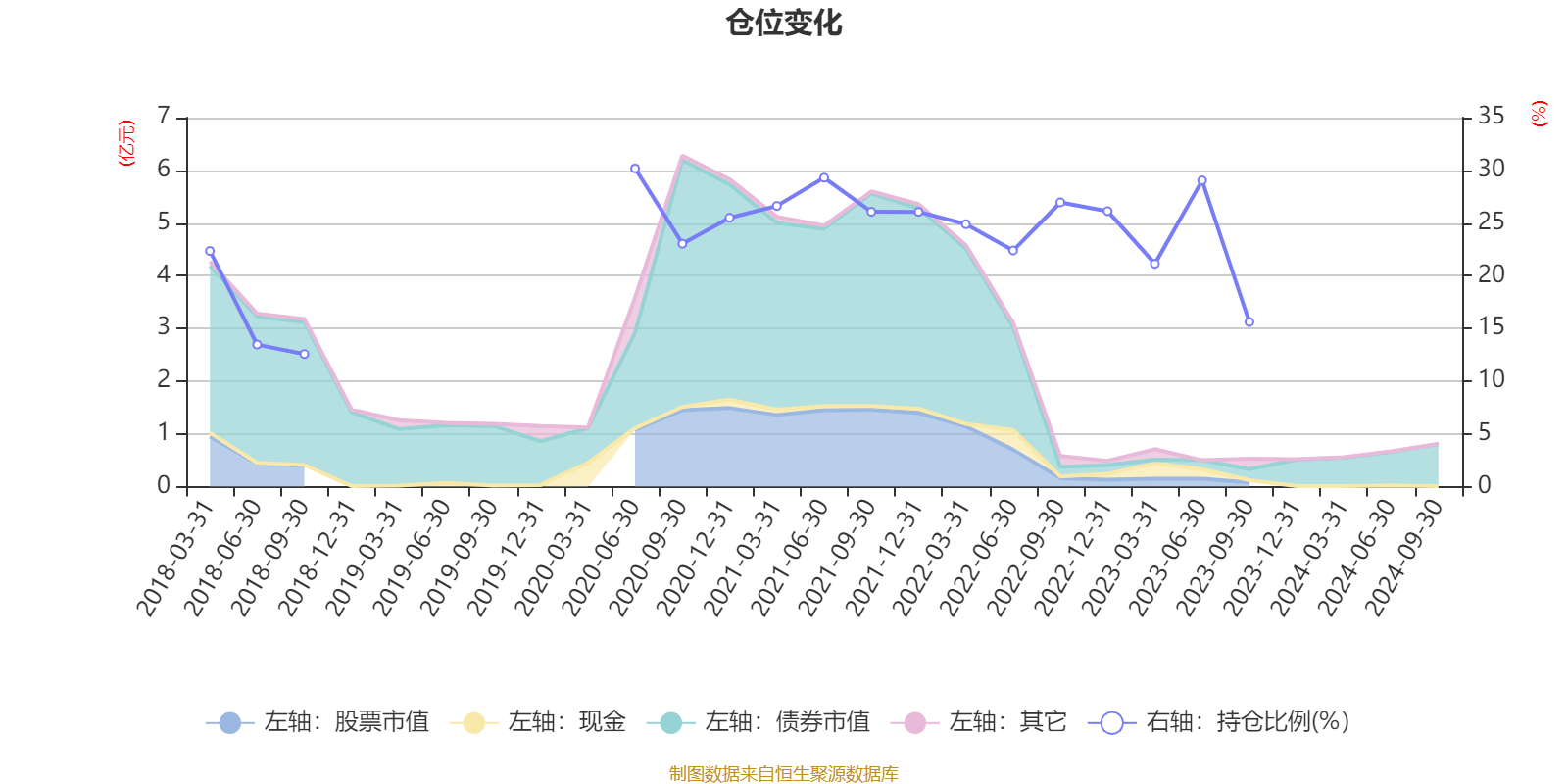

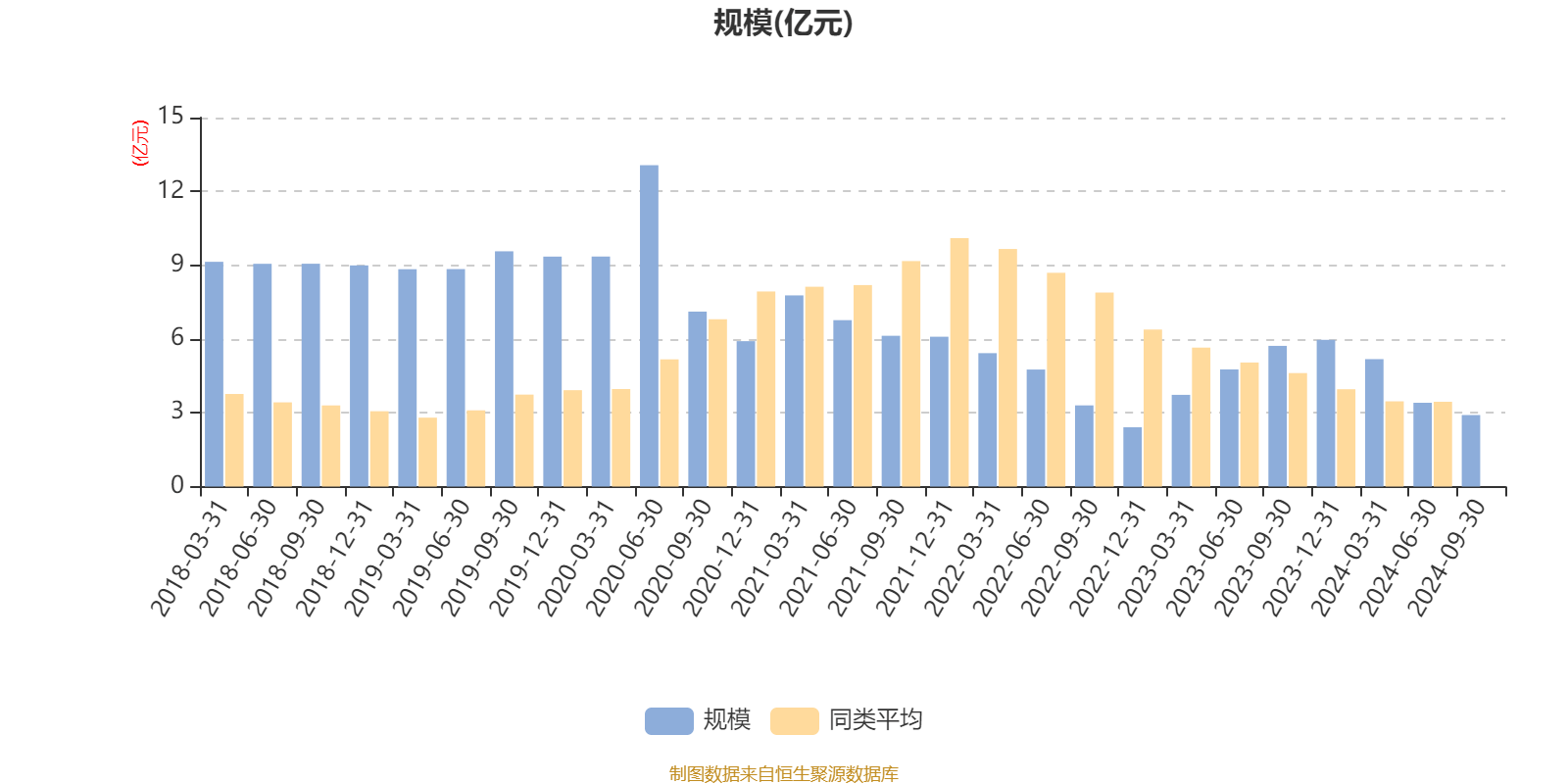

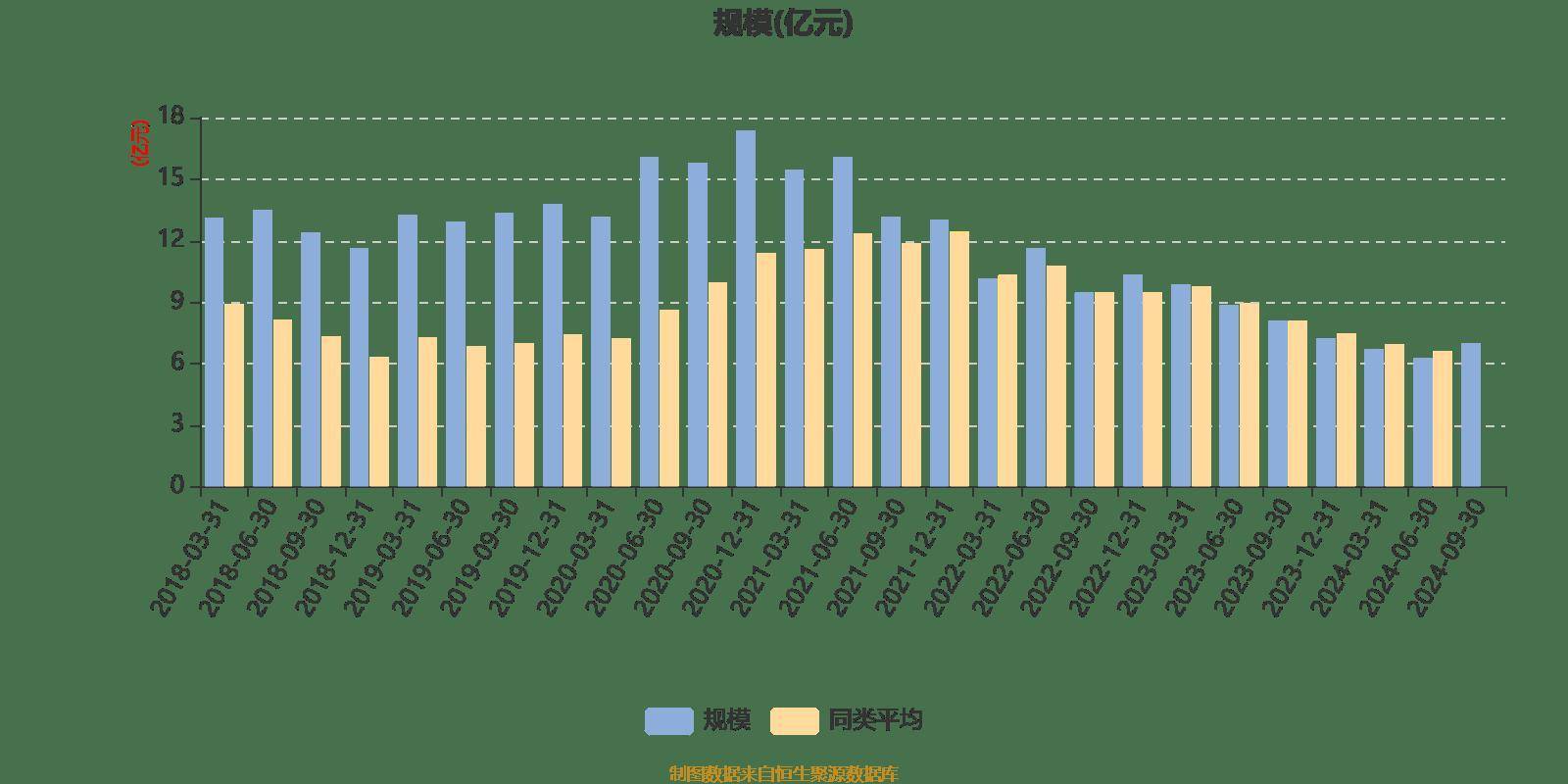

从基金规模来看,华夏标普500ETF(QDII)基金2025年三季度公布的基金规模为33.65亿元,较上一期规模32.47亿元变化了1.18亿元,环比变化了3.64%。该基金最新一期资产配置为:股票占净值比96.02%,无债券类资产,现金占净值比2.34%。从基金持仓来看,该基金当季前十大股票仓位达38.25%,第一大重仓股为英伟达(NVDA),持仓占比为7.85%。

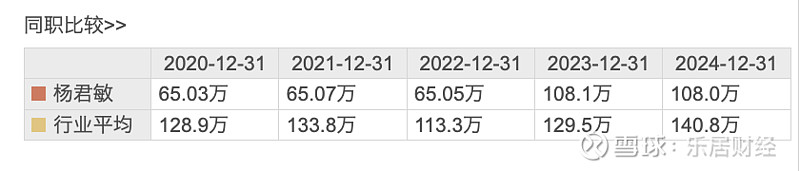

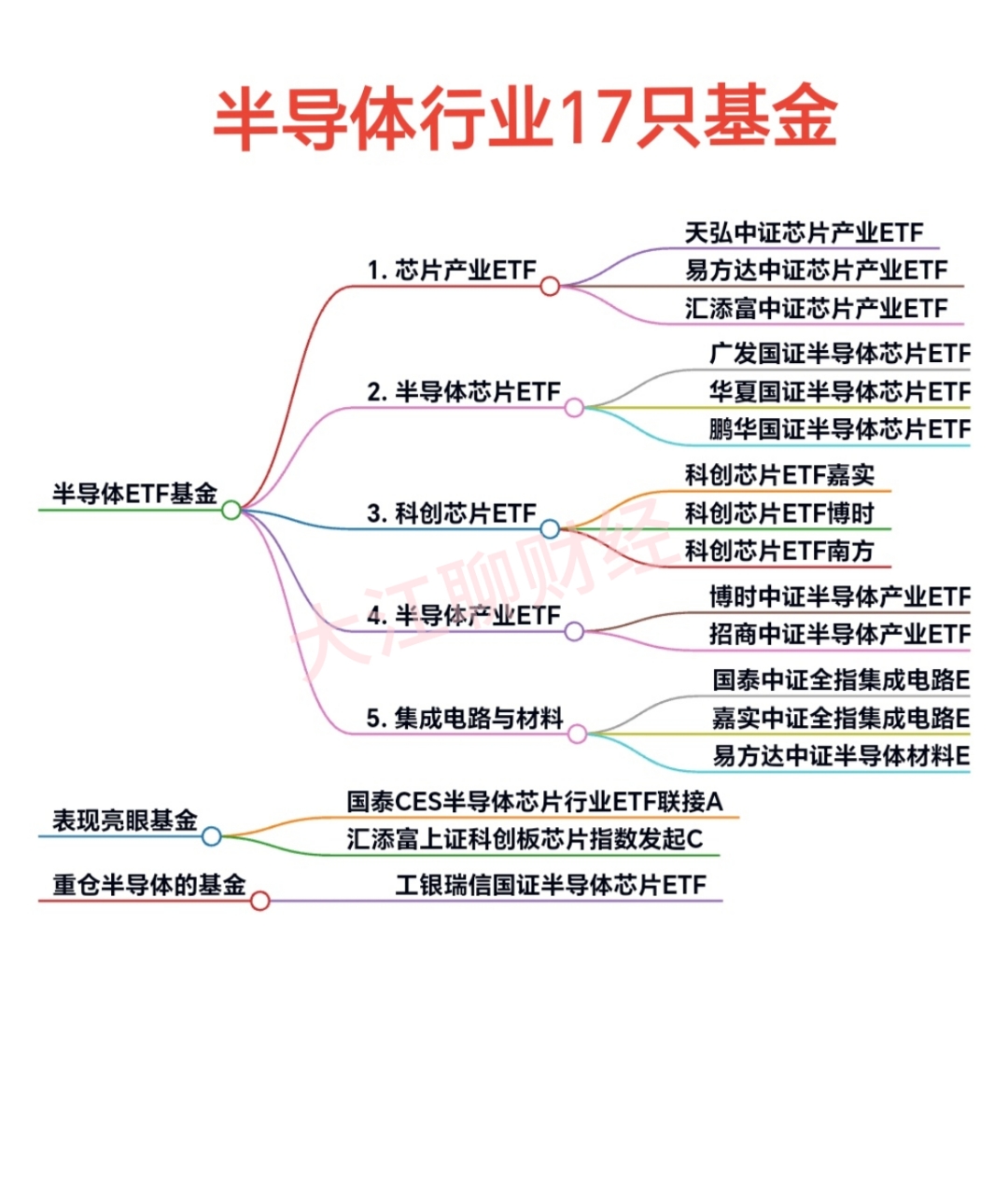

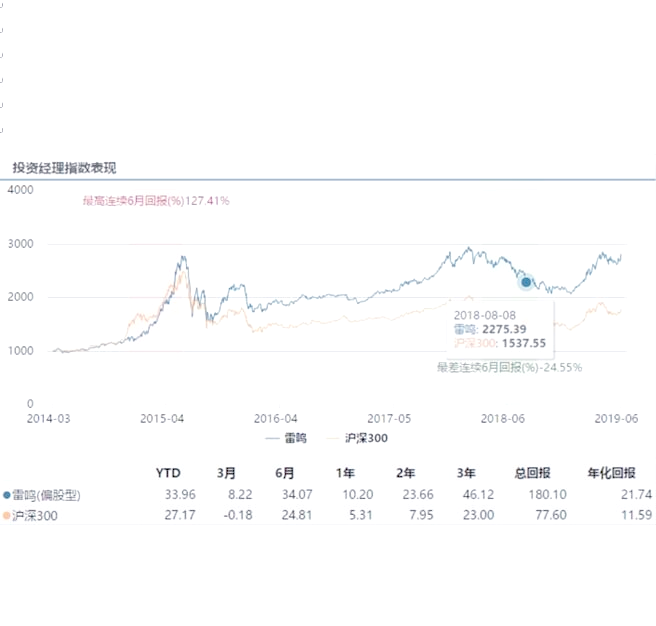

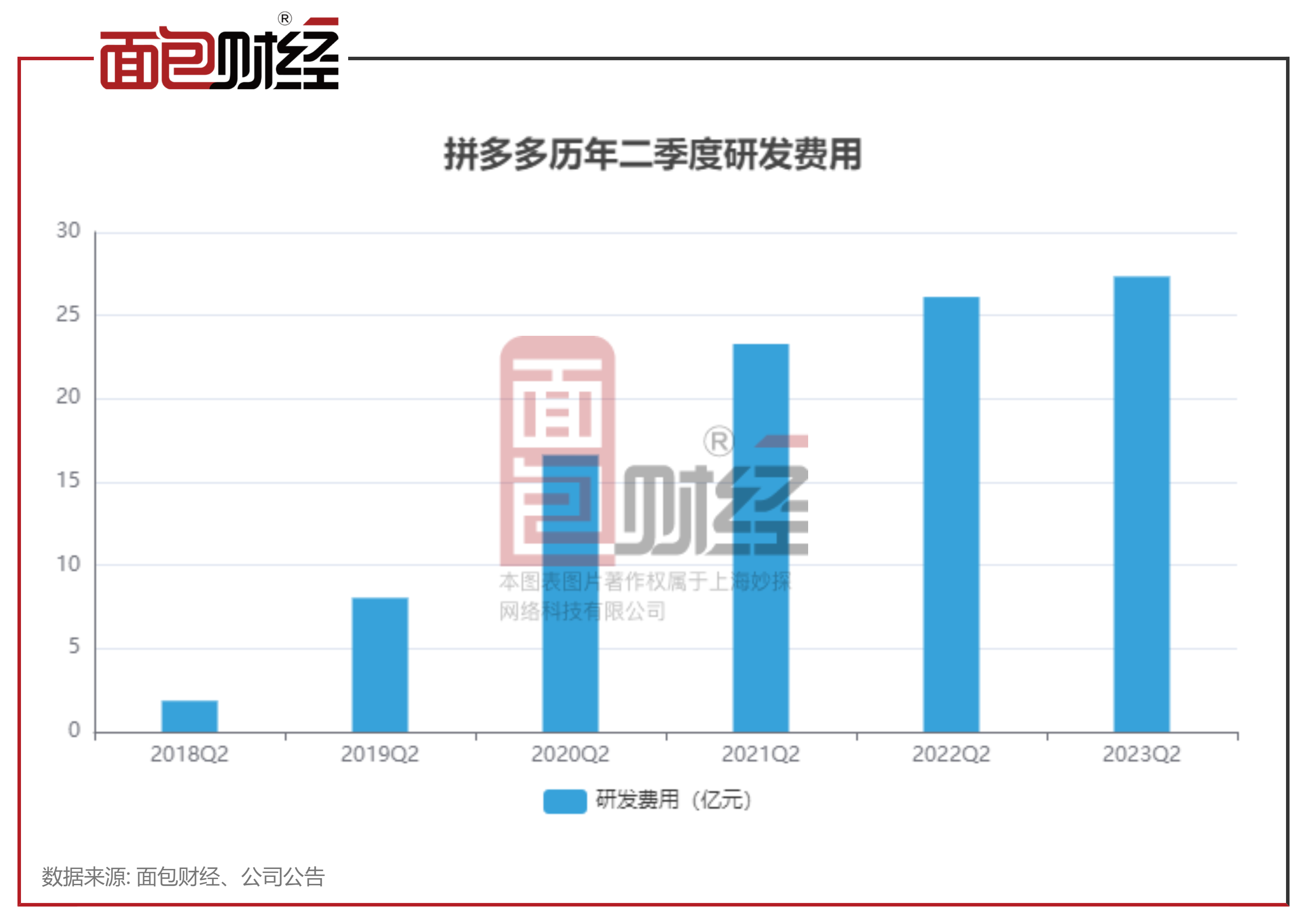

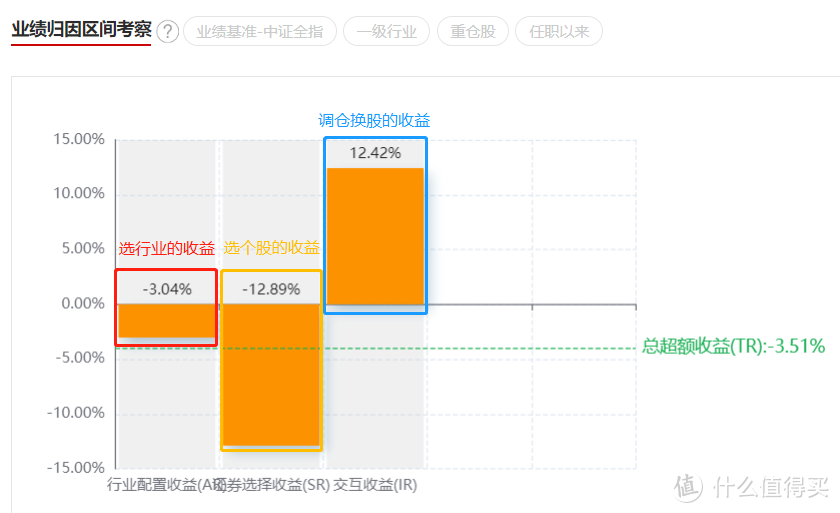

华夏标普500ETF(QDII)现任基金经理为赵宗庭。其中在任基金经理赵宗庭已从业8年又197天,2022年10月12日正式接手管理华夏标普500ETF(QDII),任职期间累计回报为77.58%。目前还管理着27只基金产品(包括A类和C类),其中本季度表现最佳的基金为华夏国证半导体芯片ETF(159995),季度净值涨幅为53.81%。

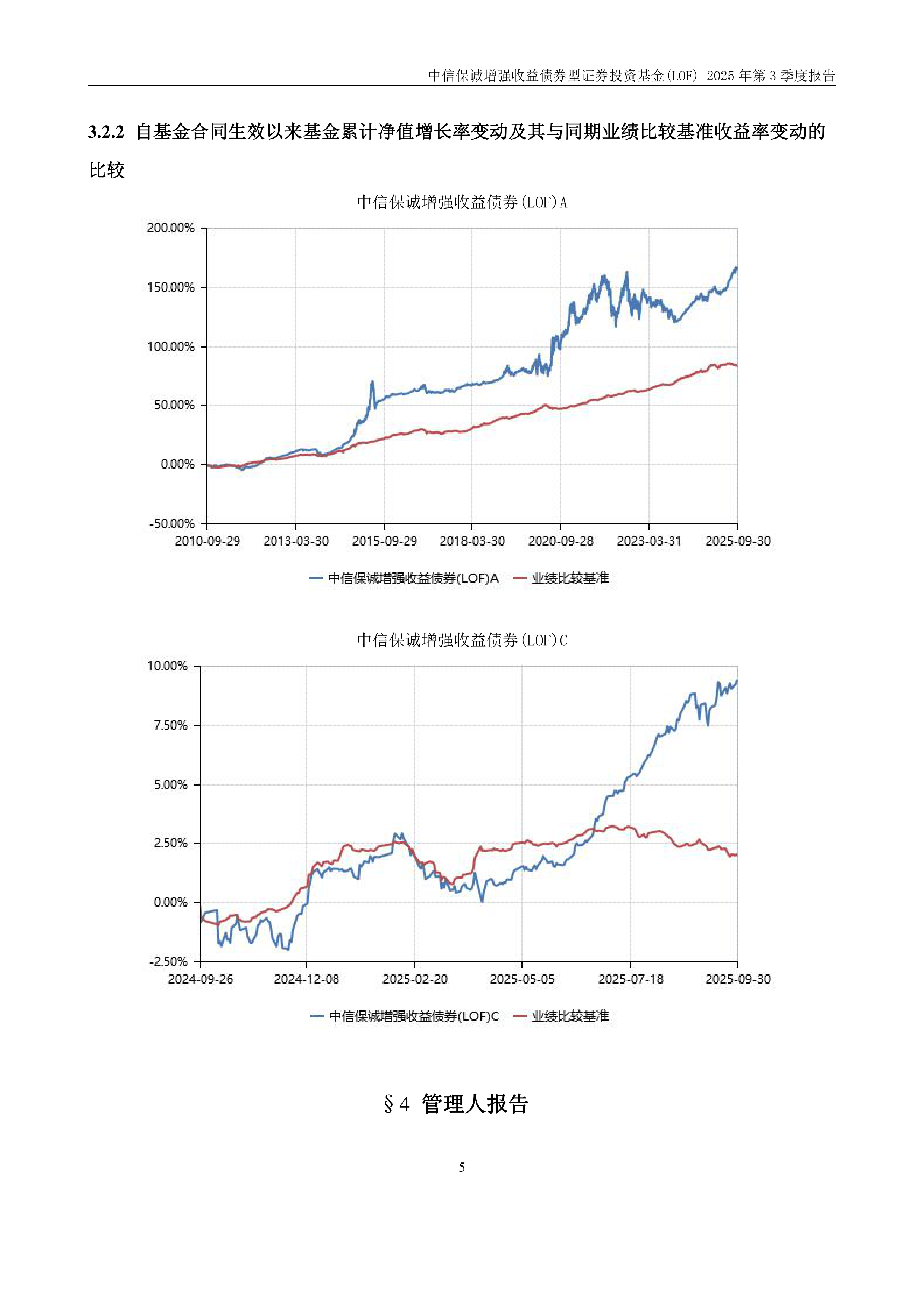

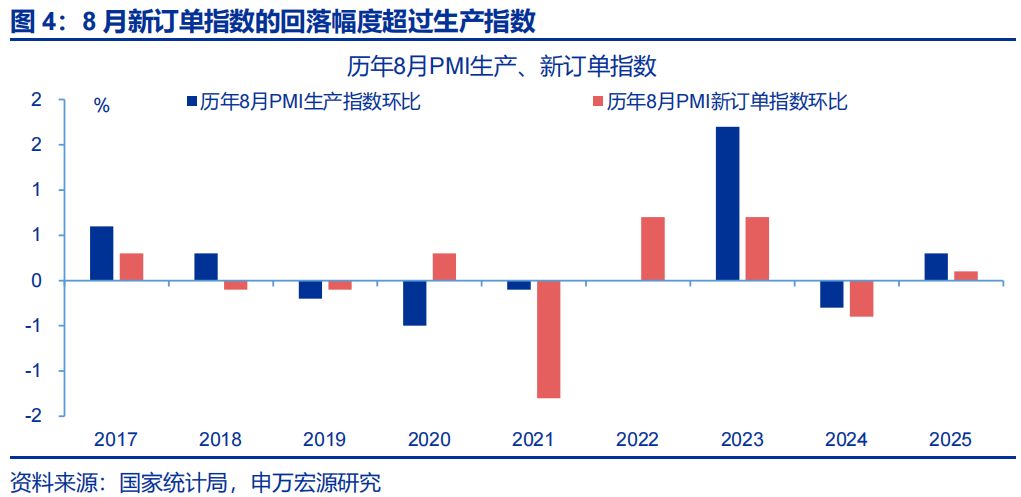

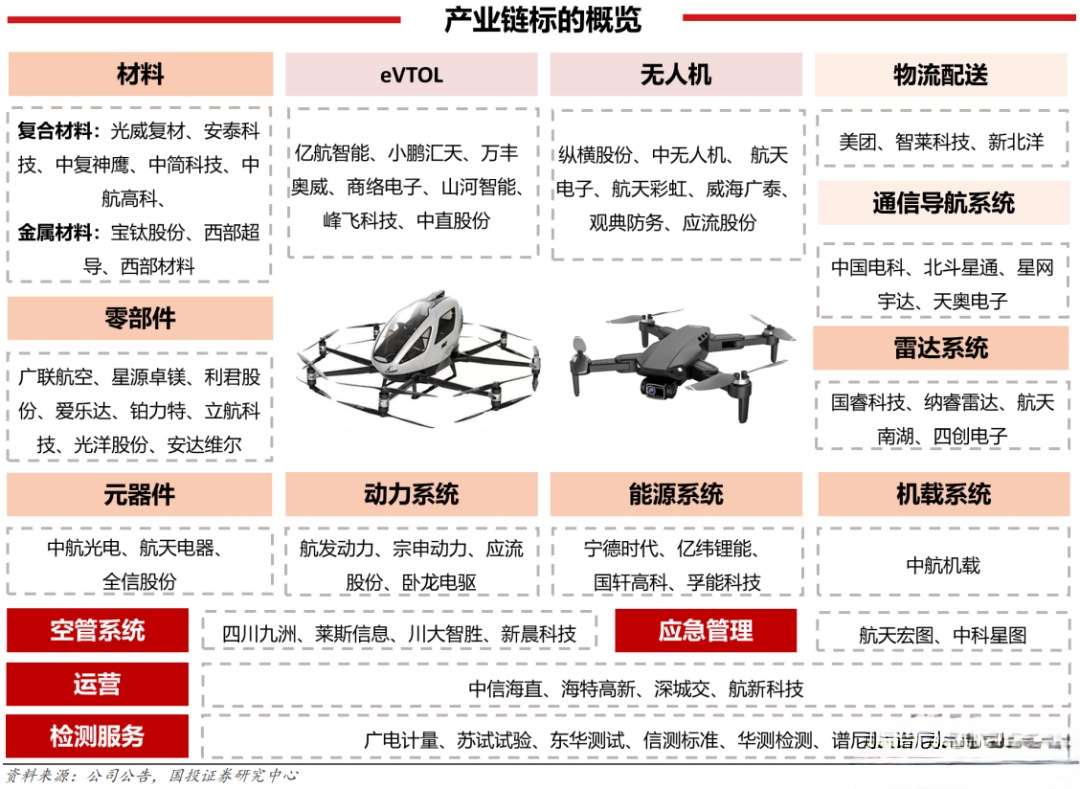

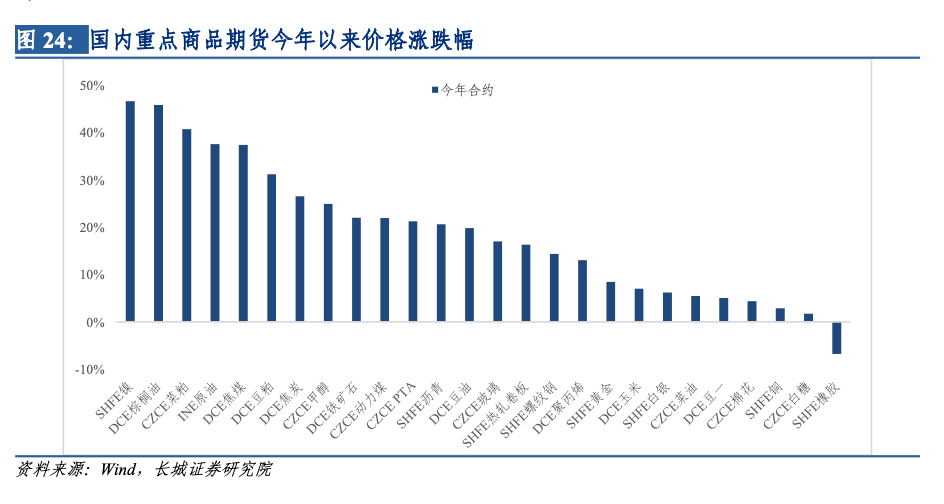

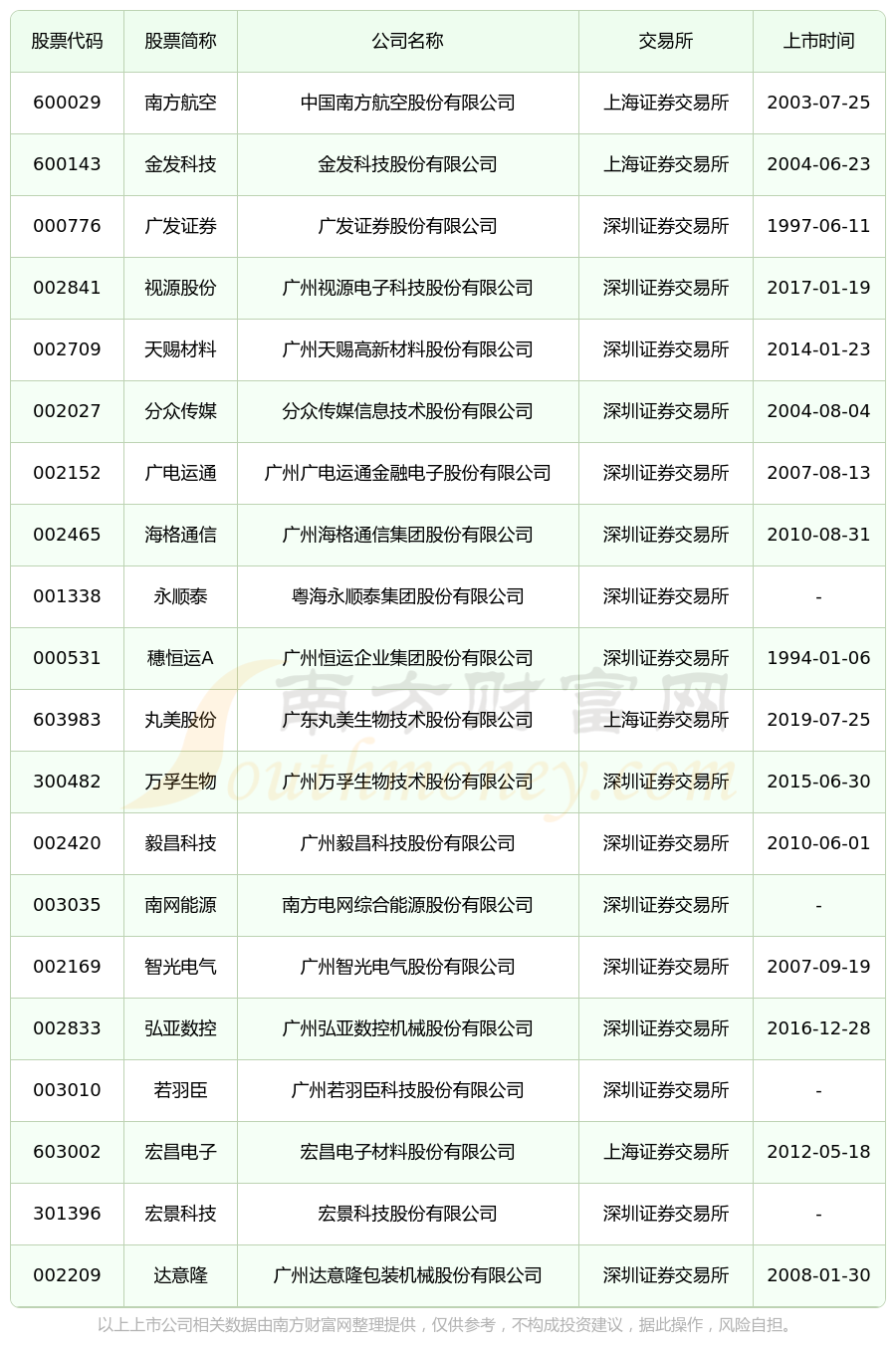

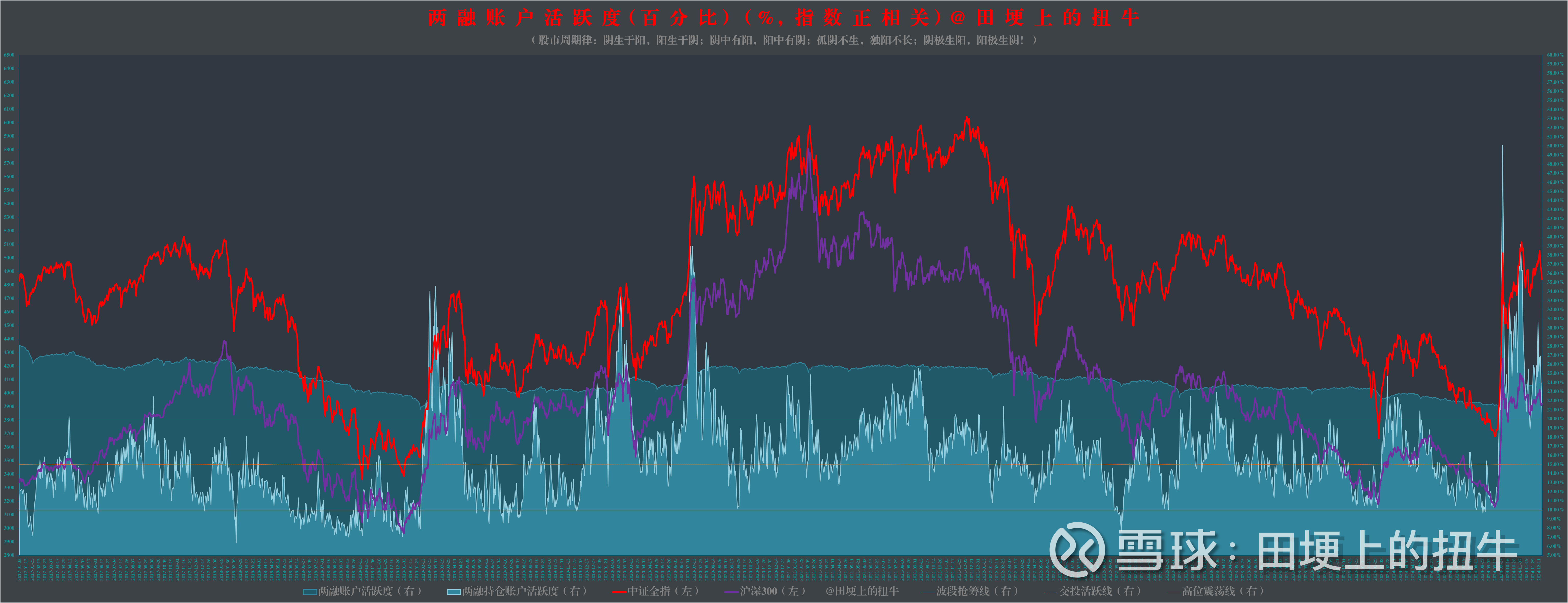

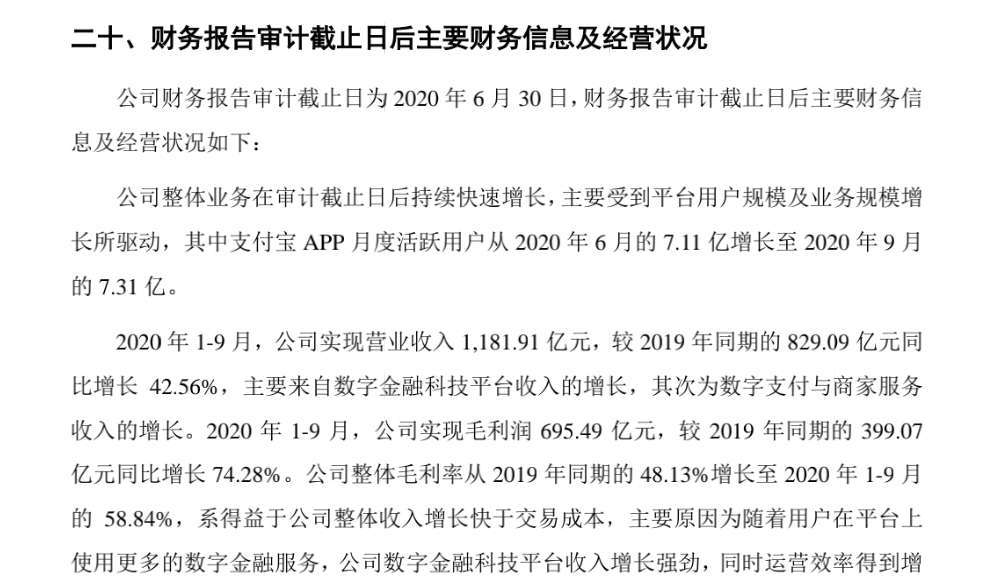

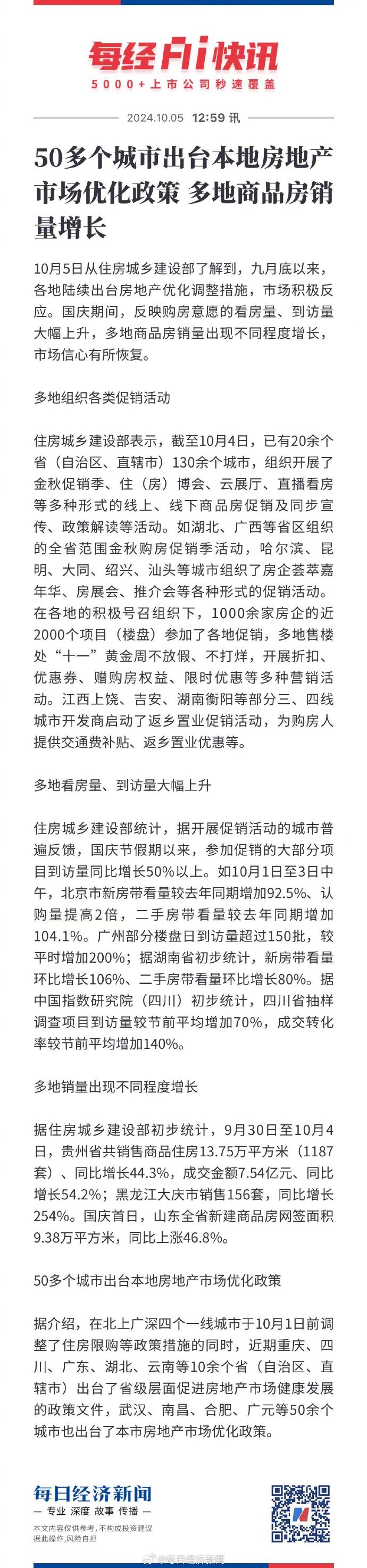

对本季度基金运作,基金经理的观点如下:本基金跟踪的标的指数为标普500指数,标普500指数被广泛认为是唯一衡量美国大盘股市场的最好指标,该指数成份股包括了美国500家顶尖上市公司,占美国股市总市值约80%。标普500指数以美元计价,本基金以人民币计价,业绩比较基准为经估值汇率调整后的标普500指数收益率。本基金主要采用组合复制策略及适当的替代性策略以更好地跟踪标的指数,实现基金投资目标。3季度,国际环境呈现复苏与分化并存的特征,全球经济增长态势有所修复,总需求小幅反弹,总供给保持平稳;关税政策重塑全球贸易体系的同时,美联储货币政策转鸽成为关键变量,直接推动国际资本重返新兴市场。美国国内方面,宏观经济呈现出增长强劲但通胀持续处于上行区间的特征,就业市场也有所走弱,美联储9月降息25个基点;美国与欧盟、日本和韩国等经济体达成双边贸易协定,整体关税水平仅小幅抬升,特朗普政府政策冲击大幅缓和。市场方面,美股表现强势,屡创新高,降息预期下市场风险偏好维持高位。多数行业板块均录得上涨,人工智能前景持续对科技权重股带来提振,科技板块贡献指数多半涨幅。汇率方面,美元指数整体呈现弱势震荡态势,尤其在9月受美联储降息预期升温影响出现阶段性回调;美联储主席在8月22日杰克逊霍尔年会释放鸽派信号,美元对人民币汇率下行,人民币小幅升值。基金投资运作方面,报告期内,本基金在做好跟踪标的指数的基础上,认真应对投资者日常申购、赎回和成份股调整等工作。为促进本基金的市场流动性和平稳运行,经深圳证券交易所同意,部分证券公司被确认为本基金的流动性服务商。目前,本基金的流动性服务商包括中信证券股份有限公司、华泰证券股份有限公司、广发证券股份有限公司等。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。