在今年伯克希尔-哈撒韦公司股东大会上,人工智能(AI)相关话题毫不例外成为热议焦点。虽然巴菲特坦言自己对此一无所知,但在肯定AI技术重要性的同时,他更将AI的发展类比于从瓶子里释放的精灵,引发市场热议。

图片来源于网络,如有侵权,请联系删除

美国对冲基金Semper Augustus总裁兼首席投资官克里斯托弗·布卢姆斯特朗(Christopher Bloomstran)在股东大会期间接受第一财经记者专访时表示,对过去一段时间以来以英伟达为代表的人工智能(AI)概念股大涨感到担忧。

图片来源于网络,如有侵权,请联系删除

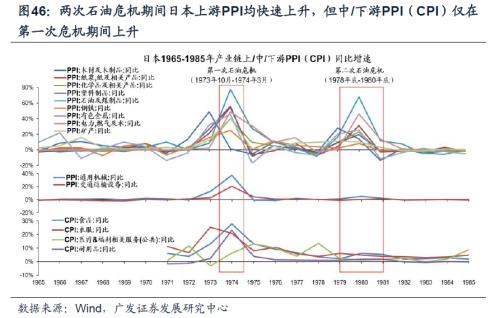

"当价格远远超出基本面时,就是该退出的时候了。"布卢姆斯特朗认为,这些股票面临类似于1637年"郁金香泡沫"般的风险。

图片来源于网络,如有侵权,请联系删除

AI热潮是另一场泡沫?

布卢姆斯特朗曾在公开场合多次提及对英伟达等股票大涨背后虚假繁荣的担忧。

2023年,在AI的推波助澜下,微软、苹果、英伟达、谷歌、亚马逊、Meta和特斯拉等所谓七巨头贡献了美股大部分的涨幅。去年,英伟达累计涨幅达到240%,一骑绝尘,跑赢标普500的21.5%。七巨头在标普500中的市值占比一度超过30%,集中度攀升至历史顶峰。

进入2024年,AI概念依旧风光无限。另一方面,泡沫危机正在酝酿的警示也随之四起。

布卢姆斯特朗对第一财经表示,"尽管目前英伟达仍处于领先竞争地位,股价大涨的背后反映出GPU芯片的供应短缺。但我们认为,竞争对手正在迎头赶上。特斯拉就是一个活生生的例子。"

布卢姆斯特朗进一步分析道,部分特斯拉的支持者认为它正在转型成为一家人工智能企业,但"归根到底还是一家车企"。

截至5月3日收盘,特斯拉今年累计下跌28%,跌出美股市值前十大公司之列。

"这就类似于1637年的郁金香。我认为英伟达也是如此,当价格远远超出基本面时,就是该退出的时候了。"布卢姆斯特朗说。

美经济滞胀风险加大?

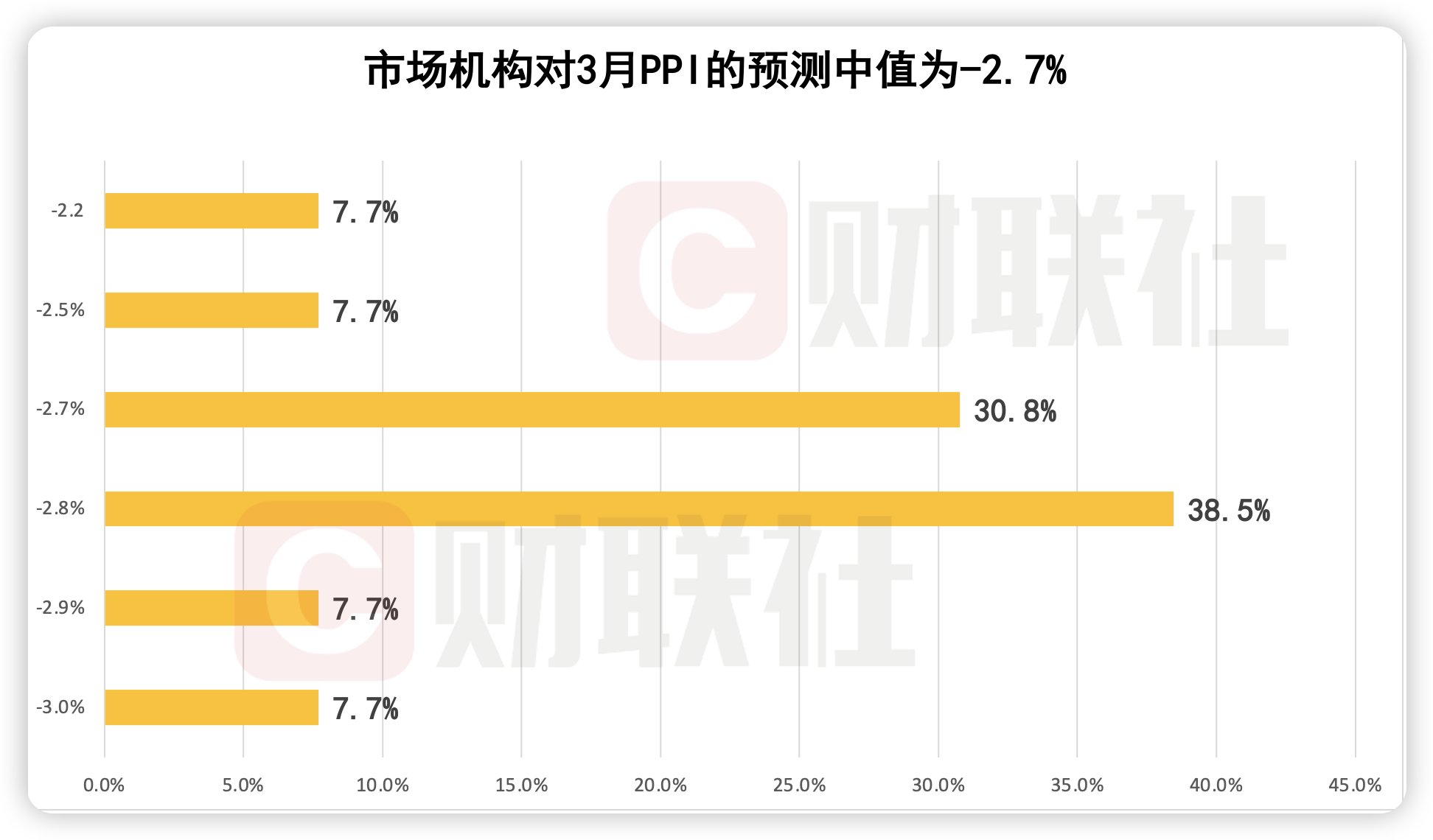

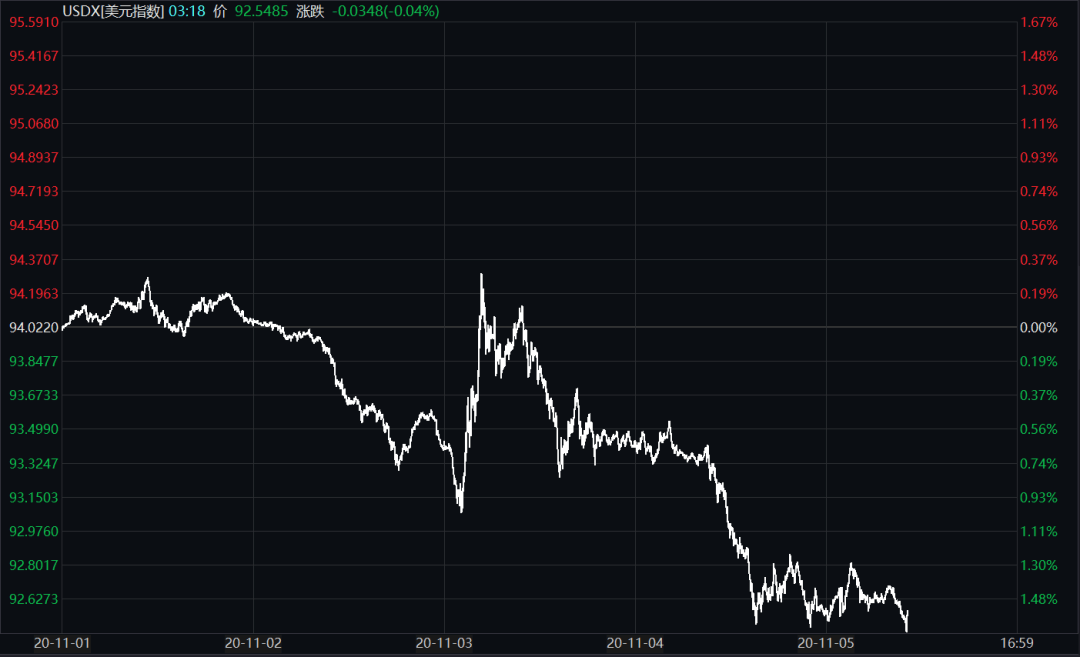

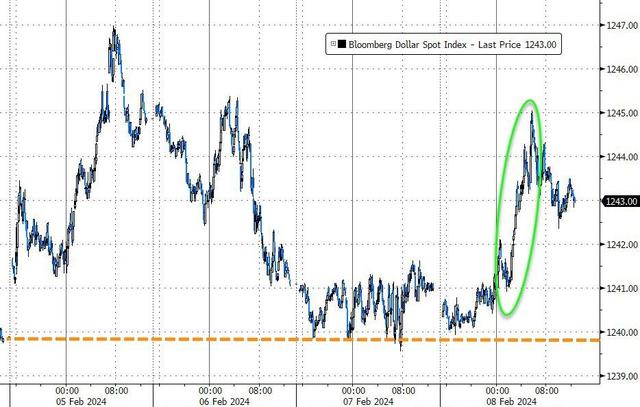

近期公布的一系列美国经济数据引发了市场对滞胀的担忧,投资者大幅调降了对今年美联储降息的预期。美国最新公布的3月份核心PCE物价指数年率为2.8%,连续两个月保持不变且高于预期的2.7%。一季度美国实际国内生产总值(GDP)按年率计算增长1.6%,增幅较去年第四季度明显收窄。

布卢姆斯特朗对第一财经表示,"一方面,很多行业和企业仍表现出韧性。但另一方面,经济的一些领域开始出现裂痕,尤其是普通消费者,即那些收入低于中位数的人群,情况越来越不容乐观,这是因为随着高通胀持续,加薪幅度无法超过通胀,加之疫情期间的纾困补助消耗殆尽,对于这部分人群而言,购物和外出就餐变得越来越难以负担。"

"郁金香泡沫般的风险"

Semper Augustus成立于1999年2月28日。据该公司称,自成立以来,其平均年回报率为11.5%,较同期标普500指数年均回报率高出3.9个百分点。布卢姆斯特朗将此业绩归因于该公司价值驱动的股票和行业研究方法,即抓住熊市提供的良机果断买入那些股价远远低于其内在价值的股票。

"我们公司的前身叫做Augustus。"布卢姆斯特朗对第一财经回忆起该公司名字由来背后的故事,1998年末到1999年初美国科技股泡沫破灭前夕,受时任麻省理工大学经济系资深教授查尔斯·金德伯格的畅销书《疯狂、惊恐和崩溃:金融危机史》启发,他决定将公司名字改作Semper augustus (永远的奥古斯都)。

"Semper augustus"是1637年荷兰郁金香危机中最昂贵的品种之一,彼时其一个球茎的要价换算到今天其购买力相当于200万美元。

"我们感受到置身在另一个类似1637年的泡沫之中,这个名字再合适不过。"布卢姆斯特朗解释称。

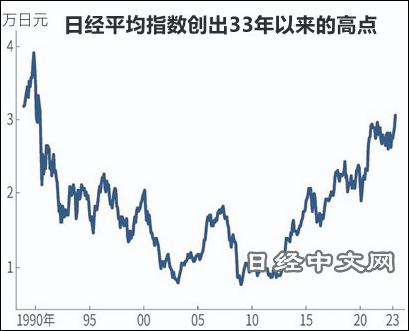

一语成谶,互联网泡沫期间,纳指从1998年10月8日的1419点上涨至2000年3月10日的5049点后回调,2001年9月21日跌至1423点,跌幅达72%。2002 年10月9日,纳指报收1114点,较历史高点下跌了近78%,其间亏损、退市、甚至破产的美国上市公司不胜枚举。

同期,Semper Augustus实现了35%的正收益率。布卢姆斯特朗对第一财经表示:"这一方面归因于我们提前嗅到泡沫气息,撤离了一些风险资产。另一方面,我们在极度分裂的市场上把握住了小盘股、中盘股、日本企业等市场中的一些机会,其中也包括了伯克希尔·哈撒韦。"

布卢姆斯特朗表示,作为伯克希尔的长期投资者,实际上,Semper Augustus早在1996年就开始关注这只股票,当时正值该公司发行B类股。

由于巴菲特不喜欢分红,也不拆股,导致伯克希尔A类股股价越来越高,很多想投资伯克希尔的普通投资者被拒之门外。

于是,华尔街机构从中嗅到商机。一些单位信托基金打着"复制伯克希尔"的旗号,从众多中小投资者手上筹资,然后买入伯克希尔股票,并从中赚取高额的佣金。

"这一行为显然有悖于巴菲特所信奉的基本原则。"布卢姆斯特朗说,"不过,我们觉得(当时)B股的发行价还是偏昂贵。甚至巴菲特也在伯克希尔的公开信直言,都认为新发行股票不便宜。如果今天他要给其家人买股票的话,也不会买。"

1998年,伯克希尔通过股份收购通用再保险公司(General Reinsurance Corporation)。巴菲特曾在2017年发布的致股东信中提到,他在收购通用再保险时为筹集资金发行了272200股伯克希尔-哈撒韦股票,这是一个严重错误。上述行动使得伯克希尔-哈撒韦的流通股股份增长了21.8%。他称他的错误行为使得公司股东的付出超过了获得。

2000年,伯克希尔股价从前两年曾触及的8万美元附近腰斩。布卢姆斯特朗在当年2月以43700美元的价位购入了伯克希尔A类股。他对第一财经表示:"这是一笔明智的投资。在之后的加仓操作中,我们也总是等到股价远低于所谓内在价值之时再出手。"